Wie steht es um ihre Altersvorsorge, wollte die R+V Versicherung im März 2023 von rund 1.000 Männern und Frauen wissen? Und die Antworten lassen aufhorchen. Denn insgesamt 70 Prozent der Befragten sagten, dass sie eine große bis sehr große Versorgungslücke erwarten. Lediglich vier Prozent rechnen damit, dass sie im Alter über die notwendigen finanziellen Mittel verfügen würden. Die Zahlen zeigen, wie dramatisch sich die Vorsorgelücken beim Thema Altersvorsorge inzwischen ausgewachsen haben. Vorsorgen täte Not. Doch wie steht es um die Altersvorsorge der Menschen in Krisenzeiten? „Wir haben schon gemerkt, dass die Gespräche herausfordernder geworden sind. Die Menschen haben sich schwergetan, langfristige Entscheidungen zu treffen“, sagt Christian Nuschele, Vertriebsleiter Deutschland und Österreich bei Standard Life beim Cash.-Expertengespräch zur Altersvorsorge. Allerdings sehe man nun eine deutliche Entspannung. Nach Aussage Thomas Wesel, Produktmanager Lebensversicherung beim Volkswohlbund in Dortmund hat der Versicherer die Krise kaum in der Altersvorsorge gespürt. „Was wir eher bemerkt haben, war die Absenkung des Rechnungszinses zum 1. Januar 2022 auf 0,25 Prozent.“

Doch was bedeuten Niedrigzins und Inflation für die neue Altersvorsorge? Nach Aussage von Thomas Pollmer, Produktmanager Leben bei der Continentale Lebensversicherung hat sich das Bewusstsein für Investments im deutschen Markt gewandelt. „Wir sehen gerade bei den jungen Kunden, eine breite Akzeptanz chancenorientiert mit Fonds zu investieren. Die Menschen kommen klar mit geringeren Garantien. Weil man offensichtlich ein besseres Verständnis hat, welche Chancen die Kapitalmärkte bieten. Die Kunden haben verstanden, dass Sachwerte-Investieren über Fonds an den Kapitalmärkten langfristig ertragreicher sein kann als das zu übervorsichtige Anlegen“, sagt Pollmer.

Fondsgebundene Produkte sind auf dem Vormarsch. Auch weil Produktentwickler, Vermittler und Kunden sich gleichermaßen die Frage stellen, wo im aktuellen Marktumfeld die Rendite herkommen soll. „Anhand unserer Zahlen sehen wir definitiv, dass in der langfristigen Altersvorsorge auch Produkte ohne Garantien abgeschlossen werden“, bestätigt auch Wesel. Je jünger die Kunden, desto größer sei die Bereitschaft, sich auf Produkte ohne Garantien einzulassen. „Zudem sehen wir klar die Abkehr von klassischen Produkten hin zu den fondsgebundenen Produkten“, sagt auch Wesel. Den Schwenk hin zur chancenorientierten Altersvorsorge registriert Wesel auch bei den Vertriebspartnerinnen und Vertriebspartnern. ein. Nach Angaben des Produktmanagers ist der Switch im Kopf scheinbar aber eine Frage des Alters: „Je jünger ein Vermittler, desto weniger werden Produkte mit Garantien angeboten“, sagt Wesel.

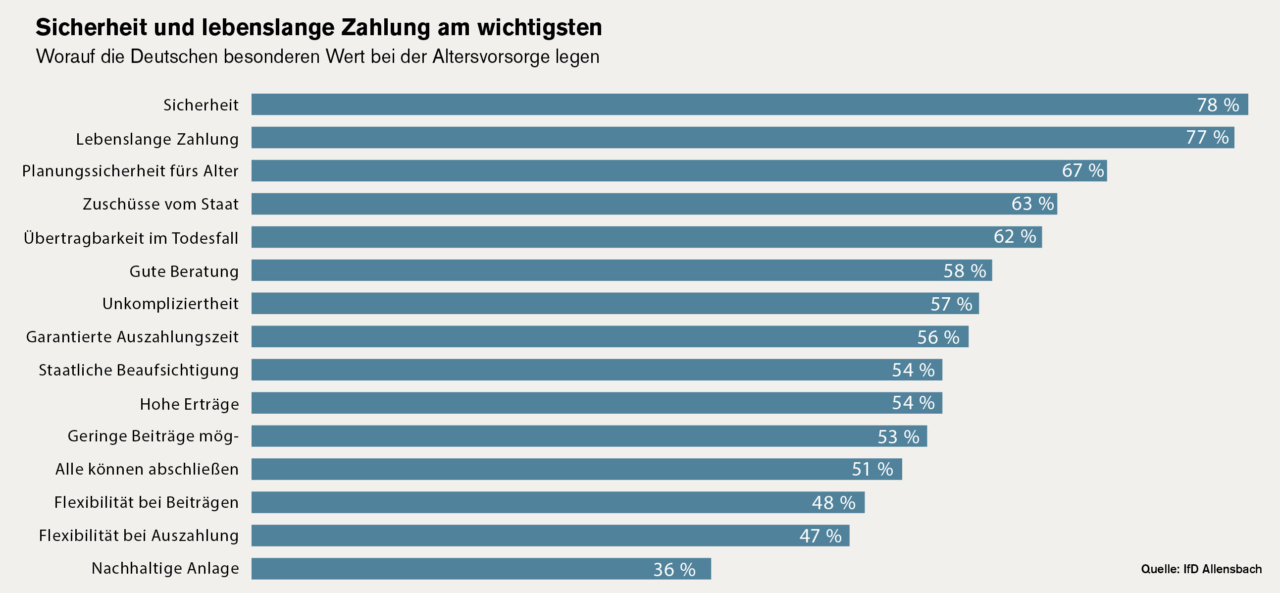

Allerdings hat die reine Fondspolice ohne Sicherheitsnetz – sprich Garantien – immer noch ein Akzeptanzproblem wie eine aktuelle Umfrage des Instituts für Demoskopie Allensbach im Auftrag des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV) zeigt. Für 78 Prozent der Befragten ist es demnach besonders wichtig, dass die eingezahlten Beträge sicher angelegt werden. 67 Prozent wollen vor allem Planungssicherheit, was im Alter an angespartem Kapital zur Verfügung steht, und 58 Prozent nennen Sicherheit bei der Entscheidung durch eine qualifizierte Beratung als besonders wichtig. „Das zeigt: Die Bevölkerung stellt hohe Anforderungen an private Altersvorsorge, vor allem an Sicherheit in einem umfassenden Sinn“, sagte Katja de la Viña, Vorsitzende des GDV-Präsidialausschusses Altersvorsorge und Zukunftssicherung. So legt die große Mehrheit der Befragten besonderen Wert auf die lebenslange Auszahlung von Renten und im Todesfall auf die Übertragung der Ansprüche auf Angehörige. Auch staatliche Zuschüsse spielen für die Bevölkerung eine große Rolle: 63 Prozent ist bei den Entscheidungen über die Altersvorsorge besonders wichtig, dass der Staat Zuschüsse gibt.

„Der starke Fokus auf Sicherheit bedeutet allerdings nicht, dass Rendite für die Mehrheit der Menschen von untergeordneter Bedeutung ist“, sagt de la Viña weiter. „Vielmehr gehört zu den Top Zehn der Prioritäten bei der Altersvorsorge auch der Wunsch, am Ende möglichst hohe Erträge erzielen zu können.“ 54 Prozent der Bevölkerung ist dieser Aspekt besonders wichtig. Grundsätzlich sieht die Mehrheit der Befragten eigenverantwortliche Vorsorge positiv und nicht als notwendiges Übel. Wie die R+V-Umfrage zeigt auch die GDV-Erhebung, dass reale Vorsorgeanstrengungen bei vielen hinter den Wünschen und Plänen zurückbleiben. Insgesamt halten nur 41 Prozent ihre Altersvorsorge für ausreichend. Von den 50- bis 60-Jährigen sind es 46 Prozent. Vor diesem Hintergrund betonte GDV-Hauptgeschäftsführer Jörg Asmussen die Wichtigkeit ergänzender betrieblicher und privater Altersvorsorge: „Die demografischen Fakten sind klar: Um den Ruhestand zu finanzieren, sind neben der gesetzlichen Rente weitere Bausteine nötig – insbesondere für Geringverdiener, Kleinsparer und Familien.“

Was Asmussen nicht sagt, ist, dass die Zinssenkungen in der letzten zwölf Jahre Ruhestandsplanung vieler torpediert haben dürfe. Bei vielen Deutschen rangiert die selbstgenutzte Immobilie als Altersvorsorge sehr weit oben. Doch nicht jeder Immobilienbesitzer dürfte die eigenen vier Wände zum Renteneintritt komplett abzahlt haben. Und hier kommt die Zinsmisere ins Spiel: Das Dilemma ist, dass nicht wenige Lebensversicherungskunden auf Basis der früheren Hochrechnungen zum Zeitpunkt des Vertragsabschlusses mit deutlich höheren Ablaufleistungen ihrer Kapitallebensversicherung gerechnet haben. Und dann von den Niedrigzinsen in der Altersvorsorge überrollt wurden. Besonders betroffen ist hiervon die Generation 65 Plus. „Da hat sich in der Altersvorsorge ein Finanzloch aufgetan“, sagt Dirk Hotopp, Geschäftsführer und Head of Sales beim Hausvorteil. Das sei nicht die Schuld der Versicherer, sondern habe mit der Zinsmathematik der Vergangenheit zu tun, so Hotopp. „Diese Menschen im letzten Lebensdrittel sind in einer schwierigen Situation, weil sich hier eine systemische Lücke aufgetan hat. Und die versuchen wir zu schließen“, sagt Hotopp. „Wir zahlen Einmalbeiträge. Und dieses Geld will flexibel gemanagt werden, mit der Möglichkeit der Geldentnahme. Und da merke ich, bei unserer Kundschaft, dass die Anschlussberatung fehlt. Viele Kunden suchen nach Hilfe und sind diesbezüglich ratlos“, moniert Hotopp.

Das Problem der Wiederanlage ist bekannt. Studien zeigen, dass diesbezüglich die Lebensversicherer nicht erst seit heute das Geld ihrer älteren Kunden liegen lassen. „Die Kundengruppe derjenigen, die davor sind, vielleicht auch das Haus zu veräußern oder letztendlich auch in den Ruhestand zu gehen, wird immer größer“, bestätigt Volkswohlbund-Mann Wesel. Da gebe viel Kapital, was sinnvoll angelegt werden müsse. „Die investmentbasierte Rentenphase ist unheimlich wichtig.“ Und treibt auch die Vermittler um. „Wir stellen fest, dass es im Vertrieb ein wichtiges Thema ist. Wir hören auch aus unserem Vertrieb, dass der Wunsch genau für solche Lösungen da ist. Whole-Life-Tarife, eine Lebensversicherung, die bis zum Lebensende läuft, mit der Option, im Versicherungsmantel auch Geld zu parken und nicht mit einem harten Cut mit 67. Das schauen wir uns an und ich glaube, dafür ist auch ein Markt gegeben. Aktuell gibt es aber nur wenige Anbieter mit solch einem Produkt“, so Wesel. Zeit für neues Denken.