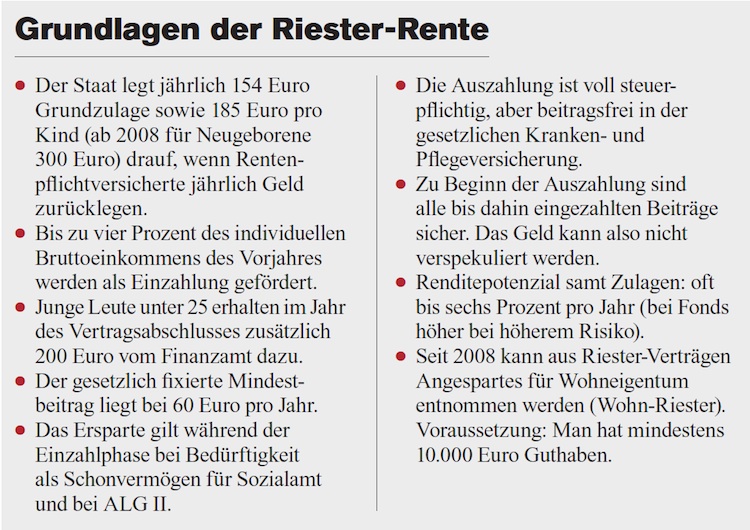

Dieser Fakt wird in den meisten Beratungsgesprächen häufig noch vernachlässigt. Aber nicht nur dort. Es mangelte bislang an vergleichenden Untersuchungen, unter welchen individuellen Bedingungen die Riester-Rente oder die Entgeltumwandlung in der betrieblichen Altersvorsorge günstiger ist. Bisherige Arbeiten in der Wissenschaft oder in den Medien konzentrierten sich zumeist auf die betriebliche Altersversorgung oder auf die Riester-Rente. Sofern Untersuchungen angestellt wurden, beschränkten sich diese auf die Förderquoten oder Ersparnisse bei Steuern und Sozialversicherungsbeiträgen in der Ansparphase. Ein übergreifender Vergleich, der Ansparphase und Rentenphase im Zusammenhang betrachtet, fehlte bislang.

Von Beratern und Versicherungsvermittlern werden solche kombinierten Berechnungen zumeist mit dem Hinweis abgewiegelt, man kenne heute noch nicht die Steuerbelastung und den SV-Beitrag in 30 oder 35 Jahren. Das ist an sich zwar richtig, aber noch lange kein Grund, den Ausweis der Nettorente zu unterlassen. Zumindest auf der Grundlage der heute geltenden Beitragssätze, Steuersätze und Freibeträge kann gerechnet werden.

Das Deutsche Institut für Altersvorsorge (DIA) hat in einer Untersuchung die Nettorenten der zwölf größten Anbieter am Markt für 34 Musterfälle für einen Riester-Vertrag und eine Direktversicherung in der betrieblichen Altersvorsorge ermittelt und verglichen. Eine wichtige Erkenntnis daraus: Die häufig zu hörende pauschale Argumentation, dass für Personen mit einem niedrigen Einkommen die Riester-Rente wegen der fixen staatlichen Zulagen generell günstiger ausfällt, stimmt nicht. Arbeitnehmer oder Berater, die unter dieser Annahme eine Entscheidung fällen, wählen unter Umständen die ungünstigere Vorsorgeform.

Auch bei geringen Einkommen kann die betriebliche Altersvorsorgung eine höhere Nettorente ergeben, als dies bei einem vergleichbaren Riester-Vertrag der Fall ist. Zu diesem Effekt führt, trotz der festen Grundzulage im Riester-Vertrag, der Zuschlag von 0,25 Prozent für einen Single ohne Kinder in der Pflegeversicherung. Da die Beitragszahlungen für eine Direktversicherung aus dem Brutto geleistet werden, ergibt sich eine größere Ersparnis bei den Sozialversicherungsbeiträgen. Erst die Riester-Zulagen für Kinder lassen für Geringverdiener einen klaren Vorteil durch die Riester-Rente entstehen.

Wann sich riestern lohnt

Bei einkommensstärkeren Sparern (etwa bis 2.500 Euro/Monat) liegt die Riester-Rente unabhängig von der Kinderzahl im Vorteil, während sich ab 3.000 Euro monatliches Einkommen die Situation wieder umkehrt. Dann wirken sich die ersparten Steuern und Sozialversicherungsbeiträge in der Ansparphase bei der betrieblichen Altersversorgung stärker aus als die Zulagen, die für die Riester-Rente gewährt werden.

Es kommt also sehr stark auf die individuellen Bedingungen wie Einkommen, Familienstand und Kinderzahl an. In der Praxis wird es ohne Nachprüfung im Einzelfall keine Garantie dafür geben, dass die optimale Variante den Vorzug erhält. Die 34 in der DIA-Studie betrachteten Musterfälle können Sparern eine erste Orientierung für ein Beratungsgespräch oder die Suche nach einer geeigneten Altersvorsorge liefern.

Autor Klaus Morgenstern ist Sprecher des Deutschen Instituts für Altersvorsorge (DIA).

Fotos: Martin Stollberg / DIA