Wer länger laufende Geldanlagen, Kredite oder Rentenleistungen richtig bewerten und vergleichen will, darf nicht nur die Einnahmen und Ausgaben addieren. Das scheint zwar der einfachste Weg zu sein, führt aber in die Irre, weil dabei die Zeit vergessen wird. Die einzige Möglichkeit, richtig zu rechnen, sind Barwerte.

Gastbeitrag von Klaus Morgenstern, Deutsches Institut für Altersvorsorge

Barwert: Damit klappt es mit dem Vergleich

Der Barwertvergleich ermöglicht es, unterschiedliche Zahlungsströme in unterschiedlichen zeitlichen Phasen miteinander zu vergleichen. Die Methode: Zukünftige Zahlungen werden auf die Gegenwart abgezinst. Somit erhält man den Wert, den diese Zahlungen in der Gegenwart besitzen. Wichtig ist dabei lediglich, mit einem realistischen Zins zu operieren. Mit Hilfe von Barwert-Vervielfältigern sind diese Rechnungen gar nicht so kompliziert.

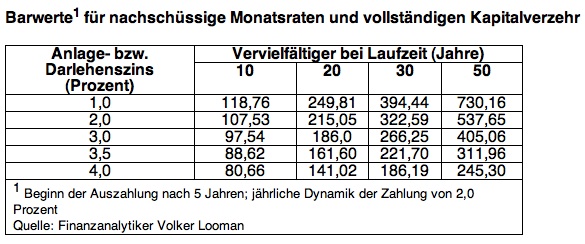

Beispiel: Eine mittlere Führungskraft, derzeit 60 Jahre alt, will ab Rentenbeginn in fünf Jahren lebenslang zusätzlich 2.000 Euro pro Monat zur Verfügung haben, die jährlich um zwei Prozent ansteigen. Der Mann will wissen, wie viel Kapital dafür nötig ist. Unterstellt man einen Anlagezins von drei Prozent, so ergibt sich nach der Barwertmethode ein Kapitalbetrag von 372.000 Euro. Dahinter verbirgt sich die Kalkulation, dass er noch 20 Jahre leben wird, die Rente jährlich um zwei Prozent steigt und die Zahlungen in der Zukunft mit 3,0 Prozent auf die Gegenwart abgezinst werden. Der Barwert-Vervielfältiger lautet in diesem Fall 186 (siehe Tabelle). Die 2.000 Euro Monatsrente müssen mit 186 multipliziert werden.

Die Abzinsung laufender Zahlungen unterstellt den Verzehr des Kapitals. Im vorliegenden Fall müssen die Renten, wenn die angenommene Lebenserwartung zutrifft, 240 Monate, also 20 Jahre bezahlt werden. Danach ist die Sache zu Ende und das Konto steht auf null. Benötigt der Mann länger oder mehr Geld für seinen Ruhestand, muss er zusätzlich Kapital ansparen.

Im Alltag ergibt sich Bedarf an Barwertbetrachtungen aber schon viel früher, nicht erst kurz vor Rentenbeginn. Was macht eine junge Mutter (25) mit Kleinkind, wenn der Ernährer der Familie ums Leben kommt? Die Familie schließt zur Vorsorge auf das Leben des Ernährers eine Risiko-Lebensversicherung ab. Wie hoch muss eine ausreichende Versicherungssumme sein? Das hängt davon ab, wie viel Geld jeden Monat bei einem kompletten Ausfall des Ernährer-Einkommens benötigt wird. Zudem ist die Frage zu klären, wie lange das Geld fließen soll. Außerdem sind Prognosen über die Höhe der Geldentwertung und den Anlagezins für die Versicherung zu treffen.

Beispiel: Wenn die Frau in fünf Jahren, also ab 30, monatlich 2.000 Euro benötigt, die 50 Jahre fließen und jedes Jahr um zwei Prozent steigen sollen, gilt bei einem Anlagezins von zwei Prozent ein Vervielfältiger von 537,65 (siehe Tabelle). Der benötigte Monatsbetrag von 2.000 Euro muss also mit 537,65 multipliziert werden. Folglich benötigt die Familie eine Risiko-Lebensversicherung mit einer Todesfallsumme von 1,075 Millionen Euro.

Fazit: Die Barwertbetrachtung macht laufende Zahlungen vergleichbar. Wichtig sind dabei möglichst realistische Annahmen. Im Fall der geschilderten Beispiele sind es vier. Erstens: Der Zinssatz beträgt zwei beziehungsweise drei Prozent. Zweitens: Die erste Zahlung beginnt mit 2.000 Euro. Drittens: Die Bezüge steigen jedes Jahr um zwei Prozent. Viertens: Nach 20 Jahren beziehungsweise 50 Jahren ist das Geld aufgebraucht.

Autor Klaus Morgenstern ist Mitglied des Sprecherkollegiums des Deutschen Instituts für Altersvorsorge in Berlin.

Foto: DIA