Anfang August war es nach längeren Diskussionen soweit: Die Biden-Regierung hat drei große staatliche Investitionsprogramme auf den Weg gebracht, die sich auf fast 1,3 Billionen US-Dollar summieren. Sie haben zum Ziel, die internationale Wettbewerbsfähigkeit der USA zu steigern und den „grünen Wandel“ der Wirtschaft zu beschleunigen. Die Gelder sollen in den kommenden zehn Jahren in zukunftsträchtige Bereiche fließen. Im Vergleich zu Europa, wo oftmals Mittel lediglich in Form von Starthilfen „mobilisiert“ werden (in der Hoffnung, dass über eine Hebelwirkung schließlich auch private Gelder angelockt werden), nimmt die US-Regierung richtig viel Geld in die Hand. Die staatlichen Investitionspläne legen somit den Grundstein für einen langfristigen Investitionsboom.

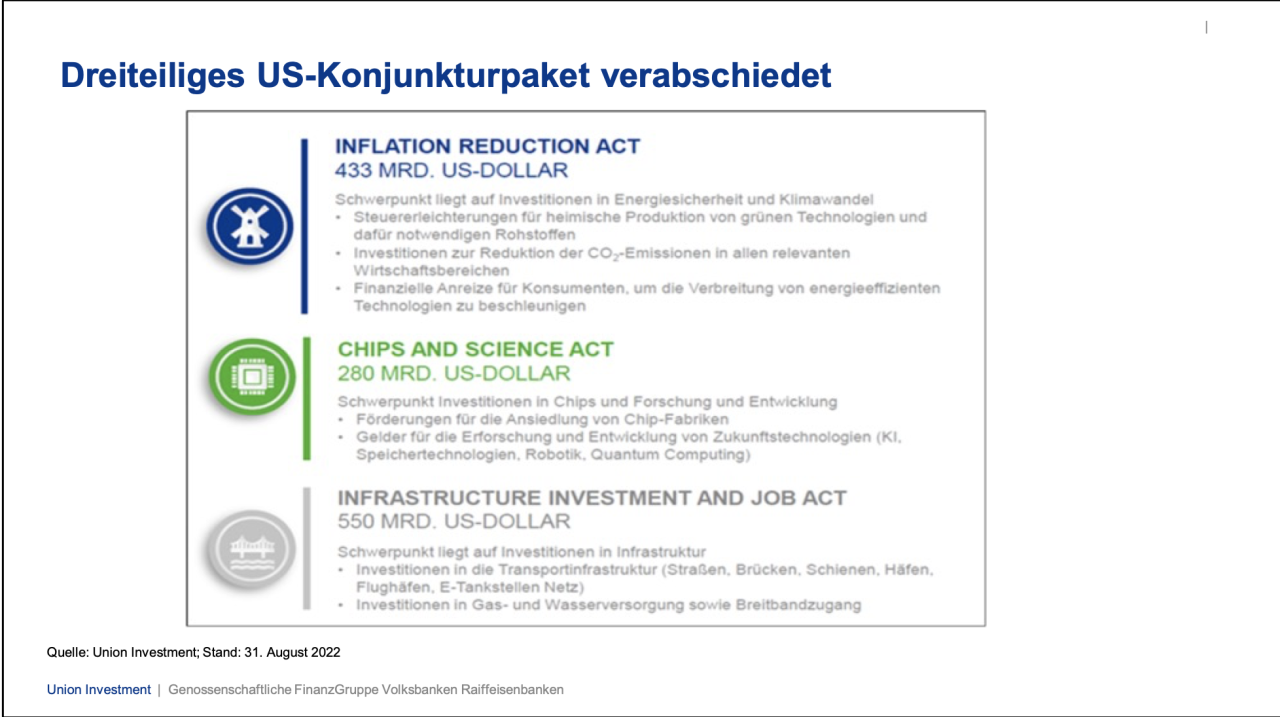

Konkret hat die US-Regierung drei Investitionsprogramme aufgesetzt, die eng miteinander verzahnt sind. Am Beispiel der Elektromobilität lässt sich das Zusammenwirken der einzelnen Programme gut aufzeigen:

- Inflation Reduction Act: Die Förderung von E-Autos ist an die Produktion in Nordamerika gebunden. Hersteller müssen nachweisen, dass die Batterien ebenfalls in Nordamerika hergestellt werden. Und auch die dafür notwendigen, betriebswichtigen Mineralien sollen größtenteils aus Nordamerika oder aus Ländern mit bestehendem Handelsabkommen stammen. Die Übergangsfristen, innerhalb derer Unternehmen ihre Wertschöpfungsketten entsprechend umbauen müssten, sind recht kurz. Ziel ist der Aufbau strategisch wichtiger Lieferketten für Zukunftstechnologien im eigenen Land oder in befreundeten Nationen. Bei diesem „Friendshoring“ stehen einige Länder aus dem pazifischen Raum wie Taiwan und Australien hoch im Kurs. Die EU bleibt hingegen außen vor mangels eines Freihandelsabkommens. Aber vor allem wird China aus diesen Lieferketten gezielt ausgeschlossen.

- CHIPS and Science Act: Das Programm stellt Gelder für die heimische Chip-Produktion und die Erforschung von neuen Speichertechnologien für Energie zur Verfügung, ohne die die Elektromobilität nicht auskommt. Auch hier gilt die Bedingung, dass nur Chip-Produzenten gefördert werden, die in China keine Kapazitäten für Hochleistungs-Chips aufbauen.

- Infrastructure Act: Aus diesem Programm werden Mittel für den Ausbau des E-Tankstellennetzes finanziert. Das Ziel: Die Ladeinfrastruktur soll flächendeckend ausgebaut werden.

Förderung der heimischen Industrien im Wettlauf mit China

Bei den genannten Förderprogrammen kommt dem US-Staat die Rolle zu, Entwicklungen und Innovationen anzustoßen und die Verbreitung von neuen Technologien zu beschleunigen. Dabei soll eine kritische Masse erreicht werden, die dafür sorgt, dass danach eigenständig private Investitionen in die neuen Geschäftsfelder getätigt werden. Dies setzt voraus, dass die neuen Technologien bis dahin auch für privatwirtschaftliche Akteure attraktiv werden, also profitabel sind.

Gleichzeitig werden in dem Programm auch begrenzt fossile Energieträger gefördert. Mit diesem pragmatischen Ansatz wird in den USA ein Technologiewettstreit angestoßen, bei dem sich am Ende mit großer Wahrscheinlichkeit die neuen Technologien durchsetzen werden. Über den Inflation Reduction Act soll auch der CO2-Ausstoß des Landes bis 2030 deutlich zurückgehen. Ein interessanter Aspekt ist dabei die gezielte Förderung der Nachfrage nach E-Autos in der breiten Bevölkerung. So hängt die Höhe der Förderung vom persönlichen Einkommen ab, zudem beinhaltet sie auch Preisobergrenzen für E-Autos.

Interessant ist auch, dass sich die Investitionspakete teilweise über moderate Steuererhöhungen und Effizienzgewinne bei der Steuereintreibung finanzieren. Die Maßnahmen beziehen den Unternehmenssektor steuerlich ein, indem eine Mindeststeuer auf Gewinne von 15 Prozent eingeführt wird. Zudem werden Gewinne aus Aktienrückkäufen erstmals mit einem Prozent besteuert. Durch diese Maßnahmen wird der US-Unternehmenssektor schließlich nach Einschätzung der Experten von Union Investment mit Augenmaß an den dringenden gesellschaftlichen Aufgaben beteiligt, also ohne ihn zu überfordern.

Bemerkenswert ist ferner, dass zwei der drei Investitionspakete (Chips and Science sowie Infrastructure) im überparteilichen Konsens zwischen Demokraten und Republikanern verabschiedet wurden. Beide Lager sind sich einig, dass die Wettbewerbsfähigkeit gegenüber China auch über den verstärkten Einsatz einer nationalen Industriepolitik gesichert werden soll. Der Ruf nach „local content requirements“ ist somit der Gegenentwurf zur bisherigen Globalisierung: die Lieferketten für technologisch hochwertige Produkte und Komponenten sollen künftig im eigenen Land entstehen. Hierdurch will man die Abhängigkeit von China deutlich zurückfahren. Das Motto von Donald Trump, „America first“, gilt somit auch unter dem demokratischen Präsidenten Joe Biden.

Die USA sind oft besser aufgestellt als Europa

Die umfangreichen Investitionsprogramme werden langfristig das Wachstumspotenzial der USA steigern, vor allem auch im Vergleich zu Europa. Denn Europa ist durch die Energiepreisexplosion im Zuge des Ukrainekriegs zunehmend gezwungen, begrenzte öffentliche Ressourcen für die Subventionierung des heimischen Energiekonsums einzusetzen. Im Vergleich dazu befinden sich die USA in einer komfortableren Ausgangssituation. Als Netto-Energieexporteur profitieren sie mittelfristig nicht nur von höheren Preisen, sondern auch von einer höheren Exportnachfrage. Unter diesen Voraussetzungen fällt es natürlich auch leichter, die entsprechenden öffentlichen Investitionen in die zukünftige Wettbewerbsfähigkeit zu tätigen. Auch auf der Preisseite liegt der Vorteil auf US-Seite. Zwar leiden kurzfristig beide Wirtschaftsräume unter den hohen Inflationsraten, die es seitens der Zentralbanken zu bekämpfen gibt. Im Euroraum ist die Inflation größtenteils auf globale Faktoren wie hohe Energiepreise zurückzuführen. Gegen diese Faktoren sind Zentralbanken in der Regel machtlos. In den USA hingegen ist die Inflation deutlich stärker nachfragegetrieben.

US-Aktien sollten von den Konjunkturpaketen profitieren

Trotz der Unsicherheit über den künftigen Zinspfad der Fed (und der Europäischen Zentralbank) könnte es sich für strategische Investoren lohnen, in einer globalen Vermögensverteilung weiterhin in Aktien investiert zu bleiben. Dabei sind US-Titel ganz klar die erste Wahl. Am Ende zeigt sich, dass die USA insgesamt anpassungsfähiger, flexibler und dynamischer agieren als Europa. Der US-Aktienmarkt bleibt aus internationaler Sicht das Maß aller Dinge. Nordamerika ist nicht nur bei der Energieversorgung und militärisch unabhängig, es verfügt auch über den größten Binnenmarkt der Welt.

Zusätzlichen Rückenwind für den US-Aktienmarkt bringen die drei großen Investitionsprogramme. Nach vielen Jahren der Unterinvestition wird die Infrastruktur nun deutlich ausgebaut. Dies bietet Anlegern nicht nur Investitionssicherheit, sondern auch eine hohe Visibilität über einen längeren Zeithorizont. Die Hauptfelder sind der Ausbau und die Modernisierung der Infrastruktur wie beispielsweise der Straßenbau sowie nachhaltige Investitionen in die Elektrifizierung der Mobilität und in Versorger aus den Bereichen erneuerbare Energien und Wasser. Aber auch die Agrarindustrie wird gefördert. Alles in allem gehen wir von einem längerfristigen, nachhaltigen Investitionsboom aus.

Größere Unsicherheit besteht aktuell jedoch bezüglich der wirtschaftlichen Situation der US-Konsumenten am unteren Ende der Einkommensskala. Hier macht sich der Kaufkraftverlust infolge der hohen Inflation bereits bemerkbar. Auch in den USA sind die Energiepreise aufgrund der extrem hohen Weltmarktpreise spürbar gestiegen. Die Konsumausgaben der Verbraucher aus dem mittleren und oberen Segment halten sich bisher noch auf einem hohen Niveau. Aktuell geben die US-Amerikaner im Nachgang der Corona-Lockdowns noch viel Geld aus für Freizeitaktivitäten wie Reisen, Restaurantbesuche, den Besuch von Freizeitparks oder Konzerte und Festivals. Es bleibt abzuwarten, ob dies so bleibt oder ob die Konsumenten im kommenden Herbst und Winter vorsichtiger werden.

Auch die US-Industrie profitiert gegenwärtig noch von gut gefüllten Auftragsbüchern, die aufgrund von Lieferkettenproblemen inzwischen langsam abgearbeitet werden.

Hilfreich ist sicherlich, dass die aufs Jahr gerechnete US-Inflationsrate von ihrem Höchststand im Juni von 9,1 Prozent bis zum Juli wieder auf 8,5 Prozent gesunken ist. Besonders positiv war die Tatsache, dass der Preis für eine Gallone Benzin wieder unterhalb die „Schmerzgrenze“ von fünf US-Dollar gefallen ist und zuletzt bei rund vier US-Dollar lag. Dies ist ein wichtiges Signal für den US-Konsum, der den Löwenanteil an der US-Wertschöpfung ausmacht.

Fazit: Auch wenn das Kapitalmarktumfeld zurzeit rau ist, dürfte sich die Aktienanlage für langfristig orientierte Investoren lohnen. Vor allem die US-Börsen bieten nicht zuletzt aufgrund der großzügigen staatlichen Investitionspakete vergleichsweise gute Perspektiven.