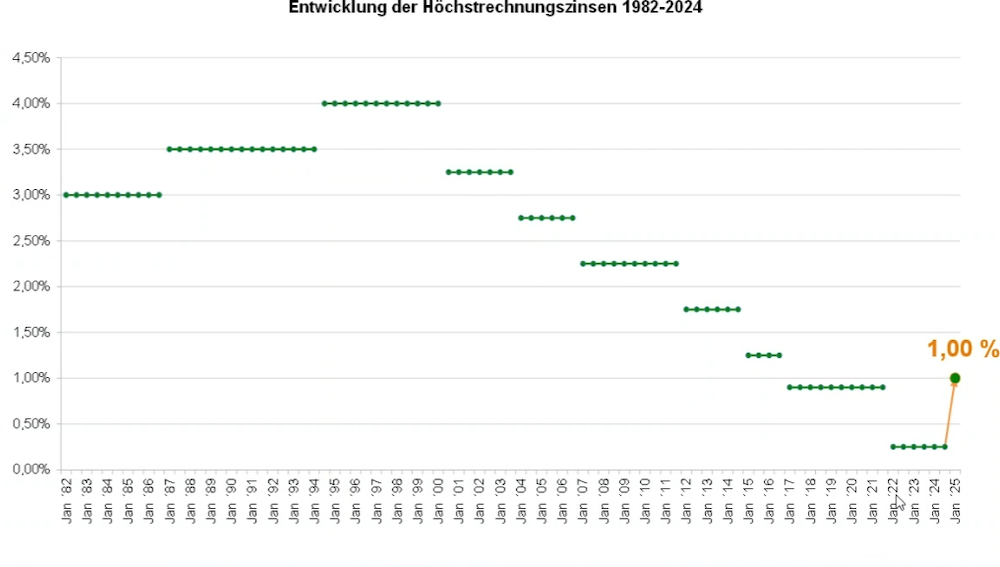

Es wird spannend in der Lebensversicherung. Denn zum 1. Januar 2025 wird der Garantiezins zum ersten Mal nach 30 Jahren steigen. Und zwar von 0,25 auf dann 1,00 Prozent. Auch wenn der Anstieg mit 0,75 Prozentpunkten nicht übermäßig ausfällt, die Folgen für das Produktangebot der Lebensversicherer dürften deutlich spürbar werden. Doch dazu später mehr.

Verantwortlich für die sich abzeichenenden Veränderungen im Produktportfolio ist die Europäische Zentralbank. Sie hatte, nachdem sie seit Februar 2022 den Leitzins im mehreren Zinsschritten bis Ende 2023 auf 4,5 Prozent angehoben hatte, Anfang Juni 2024 den Leitzins um 0,25 Prozentpunkte gesenkt.

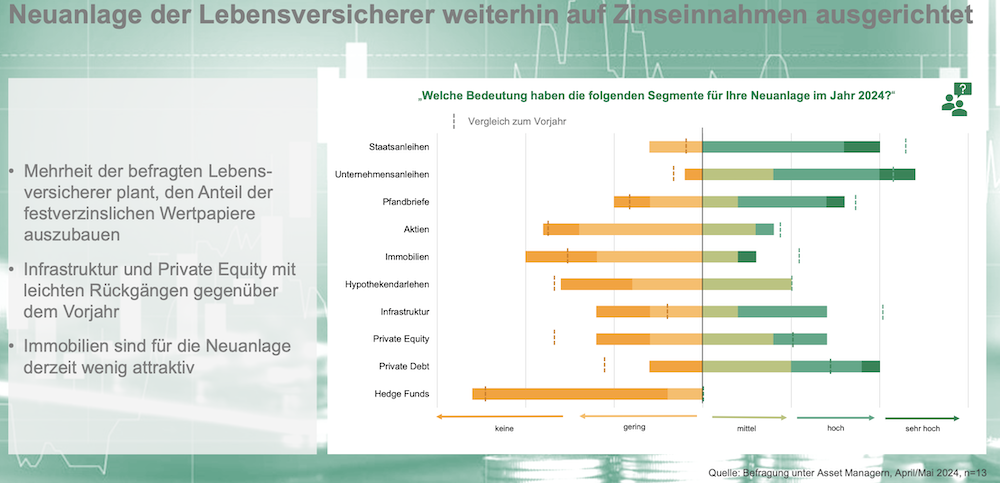

Aktuell liegt er mit 4,25 Prozent noch immer auf einem vergleichsweise hohen Niveau. Hiervon versuchen die Lebensversicherer in ihrer Kapitalanlage zu profitieren, wie eine aktuelle Assekurata-Befragung unter Asset Managern belegt. So plant ein Großteil der Unternehmen, seine Investitionsquote im Bereich der festverzinslichen Anlagen im Jahr 2024 auszuweiten.

„Hierdurch versuchen die Gesellschaften, ihre Bilanz zu stärken und den Zinsertrag in ihren Anlageportfolios zu erhöhen, nachdem dieser über viele Jahre Niedrigzins deutlich nach unten gegangen ist“, erläutert Lars Heermann, Bereichsleiter Analyse und Bewertung bei Assekurata. Daneben favorisieren einige Manager auch alternative Anlagen im Bereich Private Equity und Infrastruktur.

Mit dem aktuellen Zinsniveau können die Anbieter in der Neuanlage wieder höhere Zinsen erzielen als für die Bedienung der Bestandsgarantien an die Versicherten notwendig ist. „Hierdurch hat sich die Ertragssituation deutlich entspannt“, sagte Heermann. Zugleich haben die Lebensversicherer seit 2022 mit der Auflösung der Zinszusatzreserve begonnen, die in Niedrigzinszeiten zur Finanzierung der Altgarantien aufgebaut wurde und bis Ende 2021 einen Spitzenwert von 96 Milliarden Euro erreicht hatte. Zum Bilanzstichtag 2023 belief sich die ZZR branchenweit noch auf 88 Milliarden Euro, so Heermann weiter.

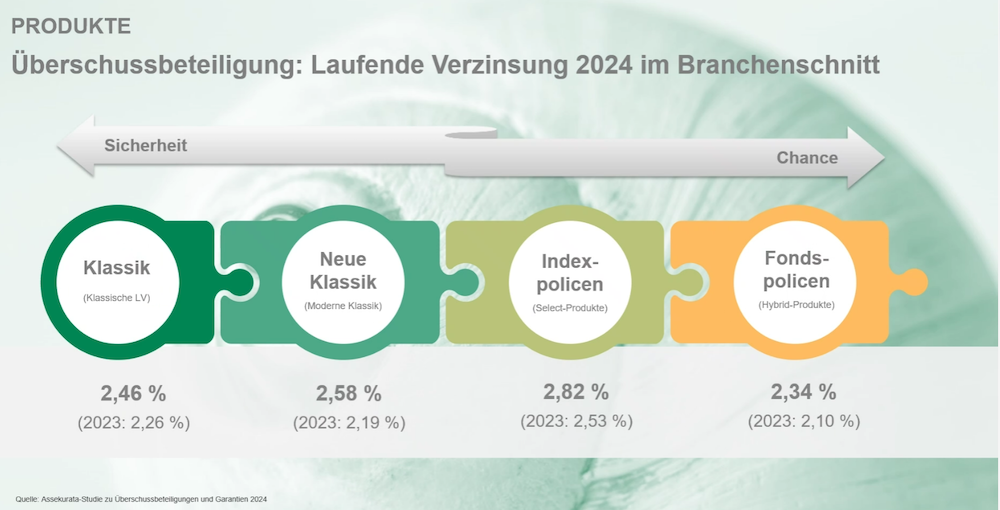

Für die kommenden Jahre rechnet die Rating-Agentur mit weiteren Auflösungen im mittleren einstelligen Milliardenbereich. Die Rückflüsse aus der ZZR stehen grundsätzlich den Kunden zu. Erste Effekte daraus zeigen sich bereits in der Form von höheren Überschussbeteiligungen, so dass die laufende Verzinsung für 2024 zumindest leicht gestiegen ist. Im Neugeschäft gewähren die Lebensversicherer für klassische private Rentenversicherungen nunmehr eine laufende Verzinsung von durchschnittlich 2,46 Prozent, nach 2,26 Prozent im Vorjahr.

Dass die Überschussbeteiligungen nicht unmittelbarer auf den gestiegenen Marktzins und die rückfließenden ZZR-Mittel reagieren, liegt zum einen an dem langfristigen Geschäfts- und Anlagemodell der Lebensversicherer. Zum anderen hat der rapide Zinsanstieg zu umfangreichen stillen Lasten in den Kapitalanlagebüchern geführt. Nach Auswertungen der Assekurata-Analysten lagen sie Ende 2023 branchenweit bei rund 75 Milliarden Euro nach sogar 105 Milliarden Euro im Vorjahr.

„Bei den stillen Lasten handelt es sich um unrealisierte Verluste auf den Zinsanlagen“, erklärt Assekurata-Bereichsleiter Heermann. „Zwar müssen die Versicherer diese nach den handelsbilanziellen Regeln nicht realisieren oder abschreiben, dennoch stellen sie eine Bürde für die Bemühungen dar, den höheren Marktzins am Kapitalmarkt zu vereinnahmen.“ Die Anbieter bemühten sich daher durch den teilweisen Verkauf von Anleihen, die stillen Lasten in ihren Büchern zu reduzieren. Dies führt zu entsprechenden Verlusten, die wiederum die Nettoverzinsung schmälern, welche im Bilanzjahr 2023 mit 2,30 Prozent weiterhin unterhalb der Umlaufrenditen am Kapitalmarkt lag.

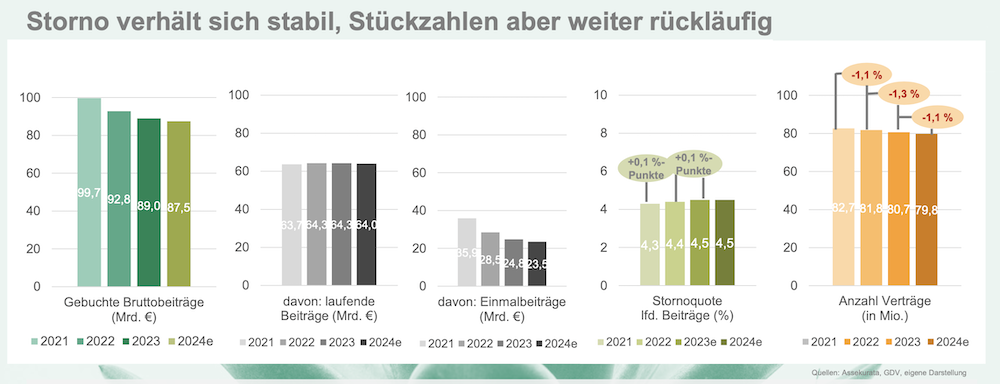

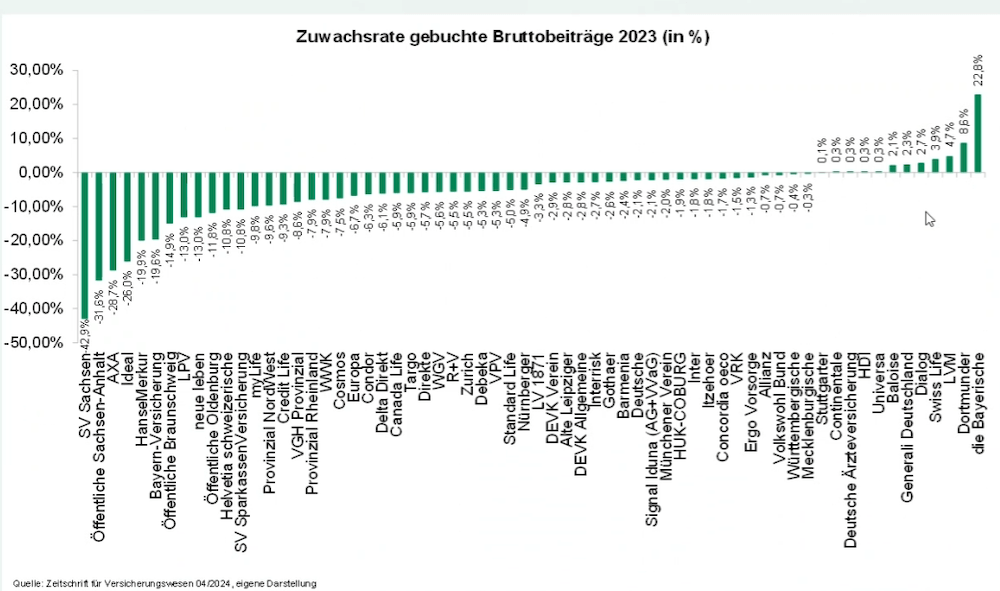

Laut Heermann wird die Umschichtungsdynamik in der Kapitalanlage auch durch das geringe Neugeschäft gebremst. So war das Geschäftsjahr 2023 von einem Abrieb beim Prämienbestand der Branche von vier Prozent auf 89 Milliaren Euro gekennzeichnet, was maßgeblich auf die weiter rückläufigen Einmalbeiträge zurückzuführen ist, die unter den erschwerten Wettbewerbsbedingungen gegenüber den Konditionen von Banken leiden.

Für 2024 rechnet Assekurata mit einem weiteren Bestandsrückgang auf 87,5 Millionen Euro. „Langfristig dürfte das Branchenwachstum aber von der verbesserten Ertragslage, höheren Überschussbeteiligungen sowie steigenden Realeinkommen und einem zunehmendem Vorsorgebedarf in der Bevölkerung profitieren“, prognostiziert Heermann.

Laut Heermann geht allerdings im Markt die Schere auseinander. So hätten 2023 gerade einmal 20 Prozent der Lebensversicherer im Markt noch positive Zuwachsraten.

Die Frage der Günstigerprüfung

Neue Argumente für den Abschluss einer Lebensversicherung liefert auch der gesetzliche Höchstrechnungszins, der ab Januar 2025 von 0,25 auf ein Prozent ansteigt.

„Dies ist die erste Erhöhung des Höchstrechnungszinses seit 30 Jahren und somit eine völlig ungewohnte Situation für die Lebensversicherer, die zwischenzeitlich immer nur auf Absenkungen reagieren mussten“, stellt Lars Heermann heraus. „Dadurch gewinnen Lebensversicherer mehr Spielraum bei der Kalkulation, da sich durch den erhöhten Rechnungszins die erforderliche Deckungsrückstellung für garantierte Leistungen verringert.“

Heermann zeigte sich zudem überzeugt, dass sich auf der Produktseite bei den Lebensversicherern einiges tun wird. Derzeit habe man den Eindruck, dass es dort sehr ruhig zugehen. Allerdings zeigten die Gespräche mit den Unternehmen, dass dort einiges in Vorbereitung sei.

In der Konsequenz führe dies dazu, dass Lebensversicherer bei gegebener Garantie die chancenreiche Allokation in den Produkten steigern oder höhere garantierte Leistungen in der Anspar- und Rentenphase einkalkulieren können. Dadurch steigt die Attraktivität und die Wahlmöglichkeit für die Kunden.

Zudem dürften einige Anbieter auch Riester-Verträge wieder anbieten, die zum aktuellen Höchstrechnungszins kaum eine Rolle mehr spielen, da sie gesetzlich eine vollständige Bruttobeitragsgarantie erfordern, so Heermann.

„Wir werden mehr Riester-Angebot im Markt sehen“, sagte Heermann weiter. Wie stark das Riester-Revival letztlich sein wird, hängt laut dem Experten auch davon ab, in wie weit die Ergebnisse der Fokusgruppe Altersvorsorge letztlich umgesetzt werden. „Passiert dort nichts, werden die Anbieter definitiv neue Riester-Angebote auf den Markt bringen“, so Heermann.

Die Produktschmieden heizen ihre Öfen an

Daneben vermindert der höhere Rechnungszins die Bruttoprämien für biometrische Produkte wie Berufs- oder Risikolebensversicherungen, wobei der tatsächliche Netto- beziehungsweise Zahlbeitrag für die Kunden von der individuellen Überschussbeteiligung des Anbieters abhängt.

Auch hier erwartet Assekurata demnach Bewegung in der Tarif- und Preispolitik der Lebensversicherer. „Tendenziell werden sich die Vertragskonditionen für die Kunden ab nächstem Jahr also verbessern“, zeigt sich Heermann überzeugt. „Dies stellt die Anbieter im laufenden Jahr vor die Herausforderung, den Übergang zu gestalten und überzeugende Argumente für den Vertragsabschluss 2024 zu finden, ohne dass sich Kunden gegenüber einem Abschluss 2025 benachteiligt fühlen.“

Über ein so genannte Günstigerprüfung dürften Kunden, die 2024 zu schlechteren Bedingungen abgeschlossen haben, ab 1. Januar 2025 dann von den verbesserten Konditionen profitieren, mutmaßt der Experte. Die Frage sei, ob die Umstellung aktiv durch den Kunden oder automatisch erfolge.