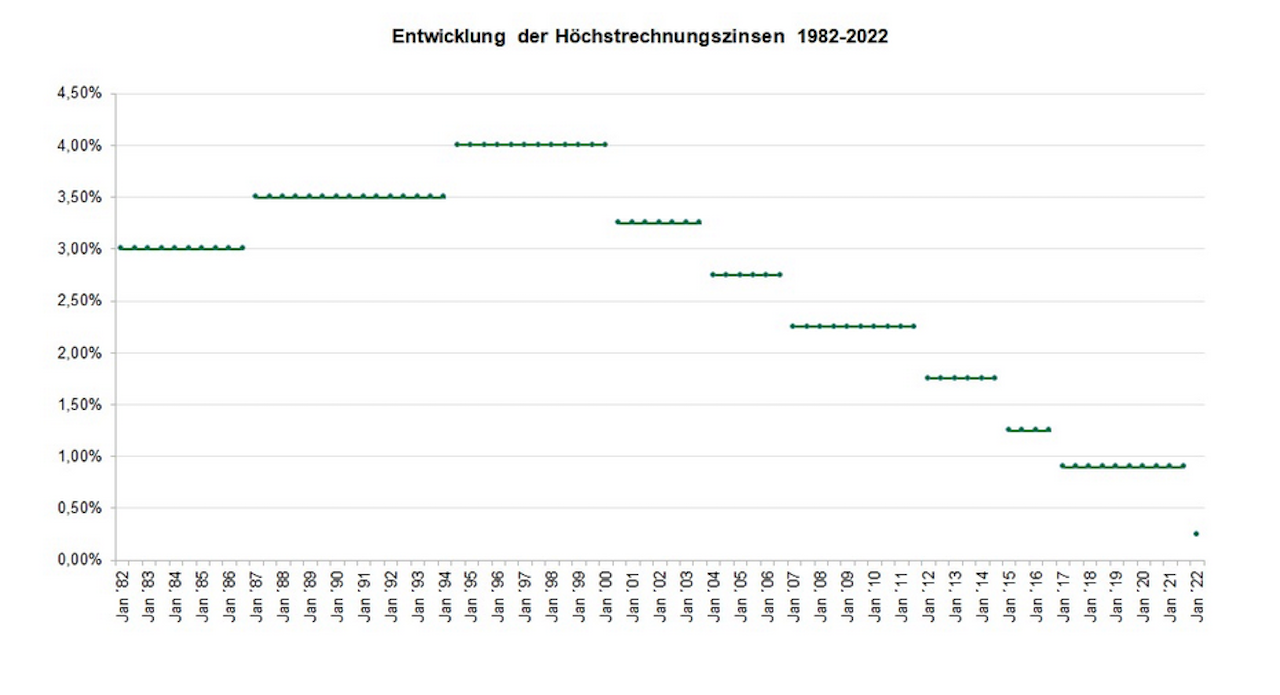

Die Absenkung des Höchstrechnungszinses in der Lebensversicherung zum 1. Januar 2022 von 0,9 auf 0,25 Prozent erschwert es den deutschen Lebensversicherer enorm, neuen Kunden vertraglich den vollständigen Erhalt der eingezahlten Beiträge zu garantieren. „Damit geht eine weitere Erosion der Garantien in den Lebensversicherungsprodukten einher“, kommentiert Lars Heermann, Bereichsleiter Analyse und Bewertung bei Assekurata, die Entwicklung.

Vergebliches Hoffen auf die Riester-Reform

Besonders relevant sei dies bei Produktsegmenten, für die der Beitragserhalt gesetzlich vorgeschrieben ist, beispielsweise den geförderten Riester-Versicherungen. „Durch die ausgebliebene Reform auf politischer Ebene sind Riester-Policen zum Auslaufmodell geworden, da sie nur noch vereinzelt von Direktversicherern oder in Form von Nettotarifen angeboten werden“, sagt Heermann.

Gleichwohl schlägt sich die Absenkung laut Assekurata aber nur langsam in den Büchern der Lebensversicherer nieder. Dies liege daran, dass die deutschen Lebensversicherer noch große Bestände an höher verzinsten Altverträgen mit sich führen, insgesamt mehr als 40 Millionen Stück. Insoweit betrifft der Niedrigzins laut Heermann die Anbieter auf zwei Ebenen: „Lebensversicherer müssen ihre Garantien im Neugeschäft neu austarieren, gleichzeitig aber ihre Leistungszusagen im Bestand finanziell absichern.“

Rund 40 Millionen Altverträge – Finanzierung bleibt herausfordernd

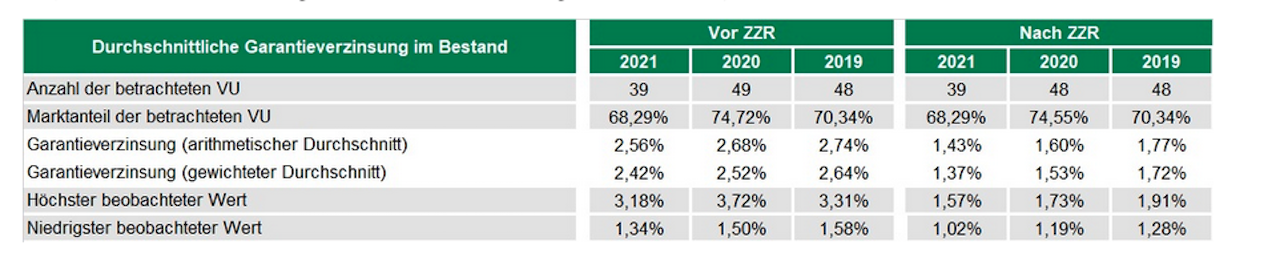

Denn trotz der Absenkung des Höchstrechnungszinses und der längst eingeleiteten Neuausrichtung hin zu kapitaleffizienten Produkten sei die Finanzierung der Garantieverpflichtungen für viele Anbieter herausfordernd, so die Studie. Ende 2021 lag der nominelle Garantiezins im Bestand der Lebensversicherer bei durchschnittlich 2,56 Prozent.

Wirtschaftlich entlastend wirkt hier allerdings die ZZR, zu deren Aufbau die Branche seit 2011 verpflichtet ist. Unter Anrechnung dieser Mittel fällt die durchschnittliche Garantiezinsanforderung mit 1,43 Prozent um 113 Basispunkte geringer aus, hat Assekurata in der Studie ermittelt. In den Vorjahren war die Entlastung mit 108 (2020) beziehungsweise 97 Basispunkten (2019) noch nicht so hoch.

Rund 100 Milliarden in der ZZR und spürbarer Entlastungseffekt

Der spürbare Entlastungseffekt der ZZR komm nicht von ungefähr, sondern resultiere aus dem umfangreichen Reserveaufbau in den vergangenen Jahren, sagt Heermann. Für das Bilanzjahr 2021 ermittelte die Ratingagentur branchenweit eine ZZR-Zuführung von zehn Milliarden Euro. Sie fällt damit etwas geringer ausfällt als im Vorjahr (elf Milliarden Euro). Den Grund hierfür sehen die Studienautoren im leichten Anstieg des Marktzinsniveaus im Jahresverlauf 2021. Damit fiel der für die ZZR-Dotierung maßgebliche Referenzzins nicht so stark, wie in den Jahren zuvor, gleichwohl gab es laut Assekurata einen weiteren Rückgang auf 1,57 Prozent (Vorjahr: 1,73 Prozent).

„Im Gegensatz zum Vorjahr wurde diesmal keine zusätzliche Tarifgeneration nachreservierungspflichtig, die bisherigen ZZR-Tarifgenerationen sind aber weiter aufzufüllen“, sagt Heermann. Insgesamt beläuft sich die Branchen-ZZR Ende 2021 laut Assekurata auf 97 Milliarden Euro. Das entspricht etwa zehn Prozent der bilanziellen Deckungsrückstellungt.

Wann wirft die EZB in der Geldpolitik das Ruder herum?

Die weitere Entwicklung der ZZR hänge neben der individuellen Bestandsstruktur der Versicherer maßgeblich vom allgemeinen Zinsumfeld ab, so die Studie. Nach eigenem Bekunden plant die EZB nach eigenem Bekunden vorerst kein Ende ihrer Nullzinspolitik und hält an ihren Anleihenkäufen im Zuge der COVID-19-Pandemie fest. „Angesichts der signifikanten Inflation im Euroraum und dem Vorstoß der US-Notenbank Fed mehren sich allerdings die Anzeichen, dass die EZB in den kommenden Monaten von ihrer ultralockeren Geldpolitik abrücken könnte“, mutmaßt Heermann.

„Ein höheres Zinsniveau würde den Lebensversicherern den ZZR-Aufbau erleichtern, sofern die Bewertungsreserven als Finanzierungsquelle dadurch nicht aufgezehrt werden. Ganz vom Tisch wäre der ZZR-Aufbau aber auch bei steigenden Zinsen noch nicht.“ Dies ergibt sich aus der zugrunde liegenden Berechnungsmethodik des Referenzzinses, für den Assekurata im Rahmen der Marktstudie drei verschiedene Zukunftsszenarien simuliert hat.

Weiterer ZZR-Bedarf auch bei steigenden Zinsen

In allen drei Szenarien fällt der Referenzzins in den kommenden fünf Geschäftsjahren weiter ab. Im Basis-Szenario, das eine Fortschreibung des aktuellen Zinsniveaus über den kompletten Prognosezeitraum unterstellt, würde der Referenzzins die rückläufige Tendenz der vergangenen Jahre fortführen und 2029 erstmals das Niveau von 0,90 Prozent unterschreiten. Damit würden auch Verträge der Rechnungszinsgeneration nachreservierungspflichtig, die bis Ende 2021 noch im Neugeschäft angeboten wurden. Im Negativ-Szenario tritt dieser Fall bereits 2026 ein, im Positiv-Szenario würde sich der Referenzzins ab 2026 bei etwa 1,25 Prozent einpendeln.

Im Basis-Szenario ist die ZZR zu großen Teilen bereits finanziert

Mit Blick auf die daraus resultierende ZZR-Dotierung rechnet Assekurata im Basis-Szenario für die kommenden beiden Jahre mit einem Zuführungsbedarf von jeweils circa sieben Milliarden Euro. Bereits bis 2026 würde der Gesamtbestand der ZZR auf über 120 Milliarden Euro ansteigen. „Bei einem Fortlaufen des aktuellen Zinsniveaus erreicht der ZZR-Bestand dann 2028 mit einem Volumen von rund 125 Milliarden Euro seinen Höchstwert“, erklärt Heermann. Mit dem aktuellen ZZR-Bestand von 97 Milliarden Euro wären bereits knapp 78 Prozent der Wegstrecke geschafft, so der Experte.

Aktuelle Inflationslage erhöht Chancen auf ein positives Szenario

Durch die aktuell hohen Inflationsraten und den steigenden Druck auf die EZB, ihre Niedrigzinspolitik zu lockern, wächst auch die Wahrscheinlichkeit von langfristig steigenden Zinsen. Laut Assekurata würde ein positives Zinsszenario mit einem kontinuierlichen Zinsanstieg auf bis zu zwei Prozent den branchenweiten ZZR-Zuführungsbedarf verringern. „Hierbei würde der ZZR-Bestand bereits 2024 bei gut 110 Milliarden Euro sein Maximum erreichen“, so Heermann. „Je nach individueller Bestandsstruktur kann es bei einzelnen Anbietern allerdings zu deutlichen Abweichungen kommen.“