Über 17 Prozent ist der Goldpreis laut Bloomberg seit Jahresbeginn gestiegen und hat damit unter allen Anlagen eine der besten Wertentwicklungen in diesem Jahr hingelegt. Nachdem sich der Preis im Jahr 2023 zwischen 1.800 und 2.000 US-Dollar bewegt hatte, stieg er im März und April 2024 sprunghaft an und erreichte rasch 2.400 US‑Dollar.

Anstieg trotz ungünstigen Wirtschaftsumfelds

Dieser rasante Kursanstieg des Edelmetalls war in seinem Ausmaß historisch, vor allem, weil er in völligem Widerspruch zur historisch beobachteten Beziehung zwischen Gold und den anderen Anlageklassen steht. Zeitgleich mit dem Goldpreis stiegen auch die Realzinsen, der US-Dollar erstarkte und risikoreiche Anlagen setzten seit Beginn des Jahres ihren Höhenflug fort. Damit ist der Zusammenhang zwischen Realzinsen und Gold seit Anfang 2022 nicht mehr zutreffend. In der Vergangenheit korrelierte der Goldpreis stets negativ mit den Veränderungen der US-Realzinsen – darauf konnte man sich seit mindestens 2006 verlassen. Das liegt daran, dass es fundamental betrachtet es immer teurer wird, Gold zu halten, je höher die positiven Realzinsen sind – denn das Metall erzielt als Sachwert keine Rendite.

Gleichzeitig benachteiligt ein stärkerer US-Dollar in der Regel die auf diese Währung notierten Rohstoffe, Gold eingeschlossen. Denn für die Vielzahl nicht-amerikanischer Anleger wird das Edelmetall so teurer. Doch auch der Anstieg des Dollar-Index um mehr als vier Prozent in diesem Jahr war kein Hindernis für den Höhenflug des Goldes. Darüber hinaus wird das Edelmetall oft als sicherer Hafen angesehen und schneidet im Allgemeinen gut unter Stress ab. Das trifft in diesem Jahr jedoch nicht zu: Die Volatilität an den US-Aktienmärkten ist mit dem VIX-Index nahe 12 (Stand: 13. Mai) wieder auf einen Tiefstand gesunken und die Risikoaufschläge haben sich drastisch verengt.

Goldnachfrage der Zentralbanken ist Hauptfaktor für Goldpreisanstieg

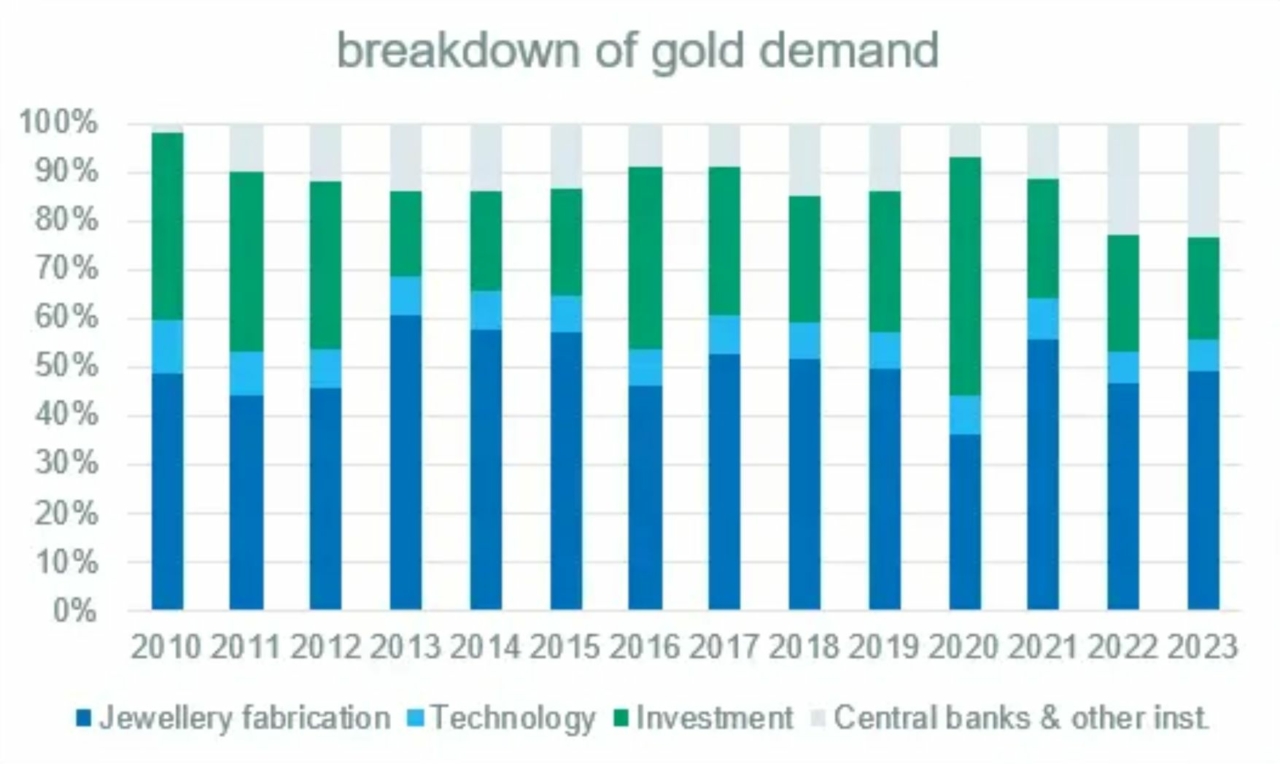

Woran liegt diese außergewöhnliche Performance des Goldes und ist sie auch auf längere Sicht nachhaltig? Ein wichtiger Faktor für den Anstieg des Goldpreises sind die Zentralbanken. Ihre weltweite Goldnachfrage hat sich seit 2022 verdoppelt – sie stieg von elf Prozent der gesamten Nachfrage im Jahr 2021 auf 23 Prozent im Jahr 2023 an. Dieser Trend setzte sich im ersten Quartal dieses Jahres fort. Investments in Form von Goldbarren und -münzen sowie ETFs, die am Höhepunkt der Corona-Pandemie im Jahr 2020 massiv angestiegen waren, sind seitdem wieder stark gefallen. Mit zehn Prozent der Minenproduktion ist China der größte Goldproduzent der Welt und mit 20 Prozent der Goldnachfrage gleichzeitig auch der größte Importeur des Edelmetalls. Die Chinesische Notenbank hat ihre Goldreserven in den Jahren 2022-2023 aufgestockt, wobei der Gesamtbetrag ungewiss bleibt, da das Land nicht verpflichtet ist, alle seine Goldkäufe transparent zu veröffentlichen. Die chinesischen Verbraucher scheinen ebenfalls einen Teil ihrer Ersparnisse in Gold investiert zu haben, wobei auch hier der Betrag nicht genau bekannt ist. Würden alle Zentralbanken der Schwellenländer mindestens zehn Prozent ihrer Reserven in Gold halten, würde die weltweite Goldnachfrage um über 75 Prozent ansteigen.

Diese strukturelle Entwicklung wird sich voraussichtlich fortsetzen. Laut einer Befragung im Jahr 2023 beabsichtigten 23 Prozent der Zentralbanken, ihre Goldreserven in den nächsten 12 Monaten zu erhöhen. Das Bestreben, die Zentralbankreserven zu diversifizieren, beschleunigte sich nach Covid und dem Beginn des Krieges in der Ukraine. Ein möglicher Grund ist die Wahrnehmung erhöhter finanzieller Risiken, die einerseits mit dem wachsenden US-Haushaltsdefizit und andererseits mit den Sanktionen gegen Russland verbunden sind, die die USA einseitig beschlossen haben und die mit dem Einfrieren von Reserven in Höhe von 300 Milliarden US-Dollar einhergegangen sind.

Wie sind die langfristigen Aussichten für Gold?

Die Angebotsseite scheint den Trend mit einer Jahresproduktion von rund 3.000 Tonnen pro Jahr relativ robust unterstützen zu können. Die Nachfrageseite sieht jedoch sehr vielversprechend aus. Wir rechnen mit einem makroökonomischen Umfeld, das den Goldpreis etwas stärker begünstigen dürfte: Die Realzinsen dürften bestenfalls stabil bleiben oder angesichts der Konjunkturabschwächung und der ersten Zinssenkungen der Federal Reserve (Fed) sogar leicht fallen, was den Goldpreis weiter stützen dürfte. Der umgekehrte Fall – falls die Inflation wieder steigen sollte – ist für Gold ebenfalls günstig, da es als Realwert vor übermäßiger Inflation schützt.

Auch die eher strukturellen Faktoren, die insbesondere in den Schwellenländern zu verstärkten Käufen durch die Zentralbanken geführt haben, bleiben weiter bestehen: Die geopolitischen Risiken bleiben unverändert und das US-Defizit wird sich ebenfalls nicht verringern. Dennoch: Die Goldnachfrage der Zentralbanken war in der Vergangenheit recht volatil, ebenso wie die Investitionen – selbst von ETF-Seite. Beide Nachfragequellen könnten sich nun jedoch aufgrund der Nachfrage der Zentralbanken sowie der neuen Anziehungskraft des Goldes auf Finanzinvestoren beschleunigen – das ist unser bevorzugtes Szenario. Auch wenn wir die kurzfristige Entwicklung nicht absehen können, scheint das mittel- bis langfristige Nachfragewachstum deutlich positiver zu sein.

Gold ist innerhalb eines Multi-Asset-Portfolios für die Diversifizierung äußerst relevant: Es korreliert kaum mit Aktien oder Anleihen und reagiert gleichzeitig positiv auf Marktstress. Ein strukturelles Portfolioengagement von drei bis fünf Prozent in Gold zusammen mit anderen alternativen Vermögenswerten kann das Risiko-Ertrags-Profil diversifizierter Fonds verbessern.