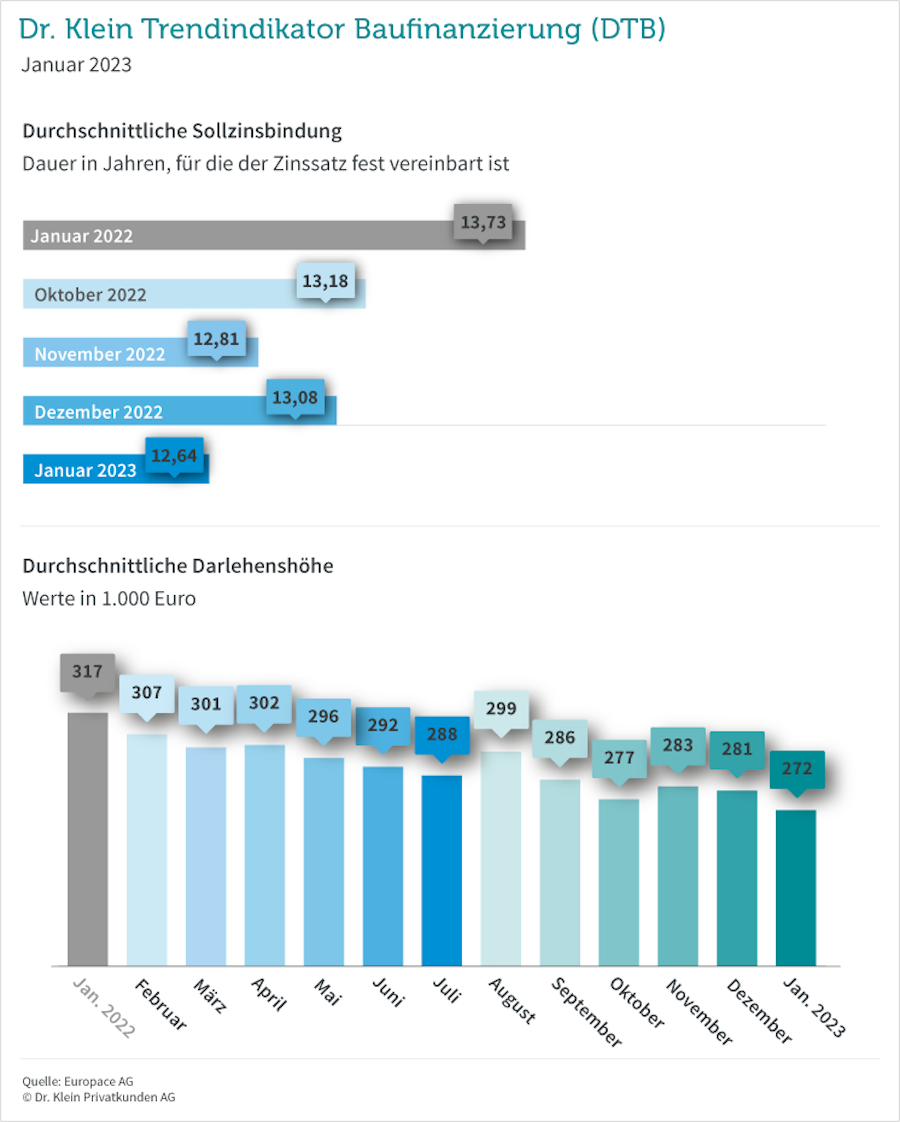

Angesichts des aktuellen Zins- und Immobilienpreisniveaus drehen Kreditnehmer zusehends an verschiedenen Stellschrauben, um monatliche Darlehensraten so finanzierbar wie möglich zu gestalten. Die Zinsbindung ist eine dieser Stellschrauben: Denn kürzere Zinsbindungen kosten in der Regel etwas weniger als lange Laufzeiten. Zum Jahresbeginn fällt die Zinsbindung mit zwölf Jahren und acht Monaten fünf Monate kürzer aus als noch im Dezember. Nichtsdestotrotz spricht dieser Zeitraum immer noch dafür, dass Kreditnehmer auf Finanzierungen setzen, die ihnen den Zins für lange Zeit im Voraus sichern.

Auch geringere Darlehenssummen helfen Kreditnehmern dabei, die Finanzierung auf sicheren Beinen zu wissen. Zum Jahresbeginn sinkt die Darlehenssumme von 281.000 Euro im Dezember auf 272.000 Euro. Im Vorjahresvergleich wird der Unterschied noch deutlicher: Im Januar 2022 haben Kreditnehmer noch durchschnittlich 317.000 Euro für ihre Immobilie aufgenommen, 45.000 Euro mehr als aktuell.

Standardrate bleibt auf hohem Niveau

Dass es immer teurer wird, sich Geld von der Bank zu leihen, spiegelt im Januar auch die Standardrate wider. Mit 1.498 Euro ist sie 43 Euro höher als im Dezember, ihren Höchststand erreichte sie jedoch im November vergangenen Jahres mit 1.518 Euro. Berechnet wird die Standardrate für ein Darlehen mit folgenden Eckdaten: 300.000 Euro Kreditsumme, zwei Prozent Tilgung, zehn Jahre Zinsbindung sowie 80 Prozent Beleihungsauslauf. Zum Vergleich: Noch vor zwei Jahren mussten Immobilienkäufer für ein Darlehen mit gleichen Rahmenbedingungen weniger als die Hälfte zahlen (735 Euro).

Tilgungssatz weiterhin unter zwei Prozent

Wer sich im Januar für den Kauf eines Eigenheims entscheidet, versucht auch auf andere Weise, die monatliche Rate zu drücken. Neben der Zinsbindung können Darlehensnehmer ebenso an der anfänglichen Tilgung für ihre Baufinanzierung schrauben. Diese liegt im Januar bei durchschnittlich 1,95 Prozent. Damit ist die Anfangstilgung ungefähr auf dem Niveau von vor elf Jahren, als sich die Bauzinsen auch über der 3-Prozent-Marke bewegten.

Aufwärtsentwicklung beim Beleihungsauslauf

Der Beleihungsauslauf, der den fremdfinanzierten Anteil des Immobilienwertes beschreibt, steigt zum Jahresbeginn auf 83 Prozent. Er ist aufgrund von Sicherheitsabschlägen seitens der Kreditinstitute in der Regel nicht identisch mit dem Kaufpreis. Mit dem Anstieg auf 83 Prozent ist der Beleihungsauslauf wieder auf dem Niveau von vor einem Jahr. Im Dezember lag der Beleihungsauslauf mit 81,18 Prozent noch deutlich niedriger.

Zurückhaltung bei Forward-Darlehen

Auf dem Immobilienmarkt geht es zurzeit verhalten zu. Wer zukünftig eine Anschlussfinanzierung braucht, wartet aktuell ab, bevor er sich die jetzigen Zinsen gegen einen Aufschlag sichert: Forward-Darlehen sind momentan verschwindend gering nachgefragt. Ihr Anteil am gesamten Baufinanzierungsvolumen sinkt zum Jahresanfang auf 3,12 Prozent. Leicht höher fällt der Anteil an KfW-Darlehen aus. Mit 4,91 Prozent sind allerdings auch diese im Vergleich zum Dezember (5,24 Prozent) etwas rückläufig.