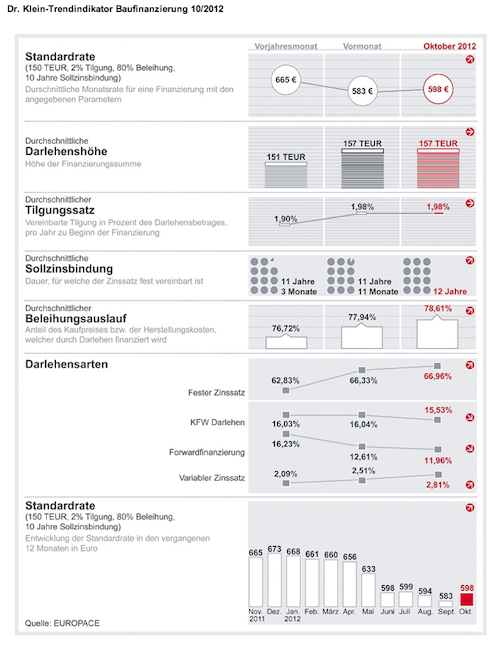

Während die Finanzierungsbedingungen für private Wohnimmobilien im September einen historischen Tiefpunkt erreicht hatten, hat die monatliche Standardrate im Oktober laut dem Dr. Klein-Trendindikator Baufinanzierung wieder angezogen.

Demnach hat sich die Standardrate um 15 Euro erhöht. Zurückzuführen sei dies auf den Anstieg der Baufinanzierungszinsen, so Stephan Gawarecki, Vorstandssprecher Dr. Klein & Co. AG. Für eine Finanzierung von 150.000 Euro, für die eine zehnjährige Sollzinsbindung vereinbart wurde, die zu 80 Prozent beliehen und mit zwei Prozent getilgt wird, fällt gemäß Dr. Klein-Trendindikator Baufinanzierung (DTB) aktuell eine Rate von 598 Euro pro Monat an. Im Vorjahr war die Standardrate mit 665 Euro 67 Euro höher. „Damit sind die Finanzierungskosten für Wohnimmobilien trotz der leicht gestiegenen Standardrate im langfristigen Vergleich immer noch auf einem sehr niedrigen Niveau“, so Gawrecki.

Wie im Vormonat hat im Oktober die durchschnittliche Darlehenssumme laut DTB bei 157.000 Euro und somit 6.000 Euro über dem Vorjahreswert. „Die Gründe für die auf Jahressicht angezogene Finanzierungssumme sind einerseits die gestiegenen Immobilienpreise und andererseits ein geringerer Eigenkapitaleinsatz“, berichtet der Dr. Klein-Chef. Dies zeige sich auch im Europace-Hauspreisindex, welcher im Oktober einen neuen Höchststand erreicht hat. Gawarecki: „Bei allen Objektsegmenten sind die Preise deutlich angezogen, der größte Anstieg ist bei bestehenden Ein- und Zweifamilienhäusern zu verzeichnen. Dies spiegelt sich auch in dem gestiegenen Beleihungsauslauf des DTB wider. Während der Beleihungsauslauf in den beiden Vormonaten gesunken ist, steigt der Fremdfinanzierungsanteil im Oktober von 77,94 auf 78,61 Prozent. Damit ist das von Erwerbern eingebrachte Eigenkapital mit 21,39 Prozent auf einem soliden Niveau, war jedoch vor einem Jahr mit 23,28 Prozent etwas höher. Das vorteilhafte Finanzierungsumfeld ermöglicht aktuell auch Kunden den Kauf oder Bau von Wohneigentum, die sich dies bei einem höheren Zinsniveau nicht leisten konnten“.

Der Dr. Klein-Chef weiter: „Dass Immobilienerwerber heute trotz einem höheren Fremdfinanzierungsanteil auf Sicherheit setzen, zeigt sich im Tilgungssatz sowie bei der Sollzinsbindung. Die Tilgung bleibt im Oktober stabil bei 1,98 Prozent – nahe des von uns empfohlenen Tilgungssatzes von zwei Prozent. Dies hat zur Folge, dass die Restschuld, die am Ende der ersten Zinsbindung neu finanziert werden muss, geringer ausfällt und damit die Folgen eines Zinsänderungsrisikos verkleinert werden. Das Zinsänderungsrisiko bezeichnet das Risiko, bei einer Anschlussfinanzierung aufgrund steigender Zinsen die Rate nicht mehr zahlen zu können. Vor einem Jahr betrug der Tilgungssatz nur 1,9 Prozent.“

Einen leichten Anstieg hat die durchschnittliche Sollzinsbindung gemäß DTB verzeichnet (zwölf Jahre, im Vorjahr waren es im Schnitt nur elf Jahre und drei Monate). „Kreditnehmer sichern sich also die niedrigen Baufinanzierungszinsen für einen längeren Zeitraum und verringern auch dadurch das Zinsänderungsrisiko: Durch Zinsbindungen von 20 bis 30 Jahren lässt sich dieses weiter reduzieren. Aktuell scheinen Anschlussfinanzierer auf weiter sinkende Zinsen zu setzen, da der Anteil der Forwardfinanzierungen von 12,61 Prozent auf 11,96 Prozent sinkt“, so Gawarecki. Langfristig werde allerdings eher eine Erhöhung des Zinsniveaus erwartet.

(te)

Foto/Grafik: Dr. Klein