Wie das aktuelle Interhyp-Bauzins-Trendbarometer zeigt, gehen die meisten Experten in den nächsten Monaten von gleichbleibenden Zinsen aus. Allerdings könnten Korrekturen bei den Bundesanleihen zu kurzfristigen Schwankungen führen.

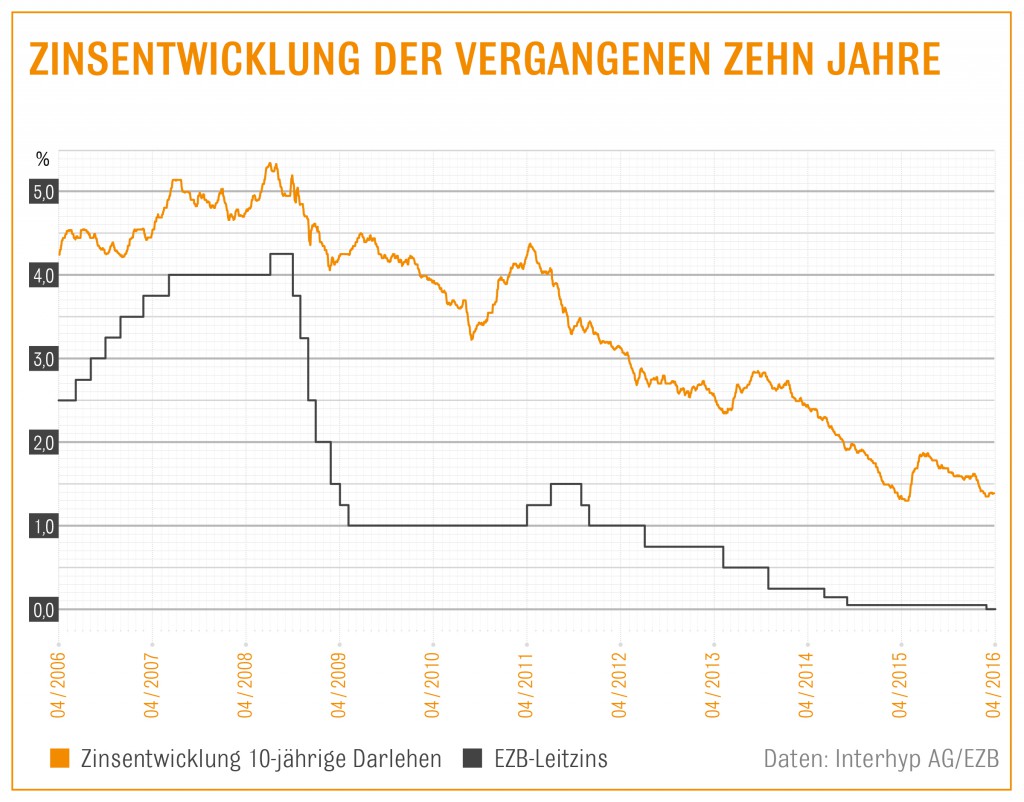

Die Zinsen für Immobilienkredite bewegen sich seit der historischen Leitzinssenkung am 10. März nahezu unverändert seitwärts. Damit finden Immobilienkäufer anhaltend günstige Finanzierungsbedingungen vor. „Die Kombination aus weltweit verhaltenen Konjunkturdaten und lockerer Geldpolitik hat die Renditen für zehnjährige Bundesanleihen bröckeln lassen. Banken können sich günstig refinanzieren und zehnjährige Kredite für Bauvorhaben zu Zinsen von unter 1,5 Prozent pro Jahr ausgeben“, sagt Michiel Goris, Vorstandsvorsitzender der Interhyp AG.

EZB demonstriert Entschlossenheit

Mit der Senkung der EZB-Zinsen und der Ankündigung höherer Anleihekäufe von bis zu 80 Milliarden Euro monatlich würden die Notenbanker symbolisch und real ihre Entschlossenheit demonstrieren, die Konjunktur und Inflation in Europa anzukurbeln. Das konjunkturelle Umfeld sei vom schwachen Wirtschaftswachstum und niedrigen Preissteigerungsraten in der Eurozone bestimmt.

[article_line type=“most_read“ cat=“Immobilien“]

Der Großteil der von Interhyp befragten Experten prognostiziere daher kurzfristig gleichbleibende Konditionen bei Immobilienkrediten, zum Teil würden in den nächsten Wochen sogar weitere Rückgänge für möglich gehalten. Interhyp weist jedoch auf das bereits niedrige Niveau bei zehnjährigen Bundesanleihen hin, die ein wichtiger Indikator für die Baugeldkonditionen seien. Komme es hier zu Korrekturen, seien auch beim Baugeld Schwankungen wahrscheinlich.

Zum Vergrößern bitte auf die Grafik klicken.

Mittel- bis langfristiger Zinsanstieg zu erwarten

Langfristig gehe ein Großteil der befragten Experten von steigenden Zinsen aus – vor allem aufgrund möglicher weiterer Leitzinsanhebungen in den USA. Allerdings sei hierzulande dann allenfalls mit leicht steigenden Konditionen zu rechnen.

Interhyp rät angesichts des Zinstiefs zu einer besonnenen Finanzierung. „Käufer und Häuslebauer sollten hohe Tilgungsraten vereinbaren und ausreichend Eigenkapital einbringen“, sagt Goris.

„Wichtig ist außerdem, dass sich Immobilienkäufer damit beschäftigen, wie die Finanzierung nach Auslaufen der Zinsbindung in einigen Jahren aussieht. Solide finanzieren Kreditnehmer, die dann Rücklagen zum Ablösen der Restschuld gebildet haben oder ihre Anschlussfinanzierung zu eventuell höheren Zinsen stemmen können.“ (kl)

Foto: Shutterstock