Die Bitcoin erreichte Ende Juni 2019 die 9.500 US-Dollar zu und fast scheinen die Zeiten des letzten Bitcoin-Crashs vergessen. Zur Erinnerung: Ende 2017 stand sie bei 20.000 US-Dollar – um dann jäh auf weniger als 3.200 US-Dollar abzustürzen. Die Fantasie scheint wieder da. Die Naumer-Kolumne

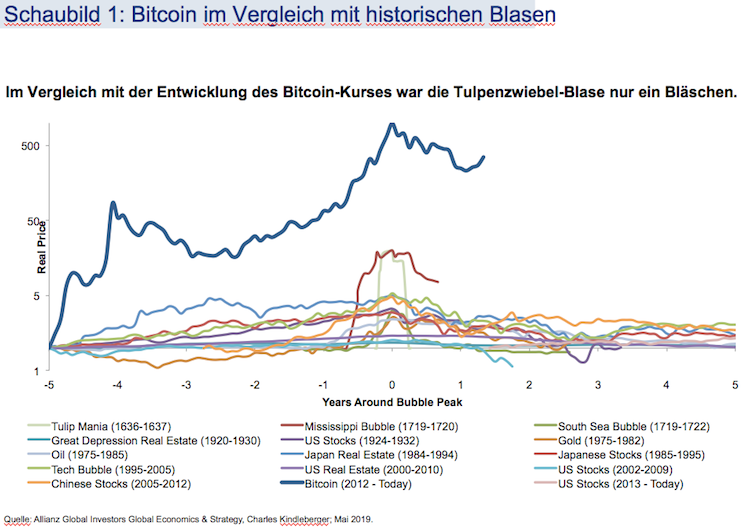

Auffällig ist schon einmal: Verfolgt man die Kursentwicklung der Bitcoin von ihrem Höchstkurs 2017 fünf Jahre zurück und fünf Jahre danach und vergleicht diese Entwicklung mit den Kursentwicklungen anderer Blasen, so erscheinen selbst größere Katastrophen, wie die Blase am japanischen und später am US-amerikanischen Aktienmarkt, oder auch die Tulpenzwiebel-Hausse geradezu wie eine Bodenwelle. Die Preisentwicklung wurde hier logarithmisch dargestellt, da sonst eine Differenzierung mit vorherigen Blasen kaum noch möglich gewesen wäre.

Der zweite Blick aus mehr verhaltensökonomischer Sicht auf den Kursverlauf der Bitcoin zeigt, inspiriert von Jean-Paul Rodrigues “Stages of a Bubble“, einen geradezu idealtypischen Verlauf für eine Blase. Auf ein „Take-Off“ des Kurses Anfang 2007 folgte eine gesteigerte mediale Aufmerksamkeit, dann der Enthusiasmus und die Gier, bevor auf ein Top bei 20.000 US-Dollar Absturz und Ernüchterung folgten. Es fehlten dann noch Kapitulation und Verzweiflung, bis es zu einem „Zurück zum Durchschnittskurs“ kam – von dem die Bitcoin gerade wieder abhebt.

Mit dem Wiederanstieg der letzten Wochen stellt sich jetzt umso mehr die Frage, ob es am Ende doch mehr war, als nur eine Blase, die sich entlud. Bitcoin-Anhänger verweisen in diesem Zusammenhang gerne darauf, dass „peaks“ nichts ungewöhnliches seien. Diese waren 2013, 2015, 2017 und eben jetzt zu beobachten.

Sicher ist: Die Entwicklung kann nicht losgelöst von ihren Begleitumständen betrachtet werden. Charles Kindleberger, der in „Manias, Panics, and Crashes: A History of Financial Crises“ die Blasen der Vergangenheit untersucht hat, liefert die dafür notwendigen Kriterien. Welche Kindleberger-Kriterien sind also erfüllt? Ein Check:

1. Die Wahrnehmung eines strukturellen Bruchs gehört sicher dazu. Bitcoin werden als neue Währung, hinter der eine revolutionäre Technologie namens Blockchain steht, eingestuft. Die Phantasie einer neuen Technologie ist gegeben. Blockchain liefert die Begründung dafür. Neue Technologien verleiten Anleger dazu, alte Bewertungskriterien abzustreifen. Die Bodenhaftung geht verloren.

2. Auch kommt es zu globalen Kapitalzuflüssen. Bitcoin ist ein internationales Phänomen.

3. Gleichzeitig ist die nach Rendite suchende Liquidität unverändert hoch. Ist es nur ein Zufall, dass der Wiederanstieg des Bitcoin-Kurses nur wenig zeitversetzt auf den Kurswechsel von der US-Zentralbank Federal Reserve und der Europäischen Zentralbank folgte? Niedrig-/Negativrenditen fördern die Risikofreude, und Liquidität kanalisiert sich am kräftigsten in Anlageformen mit einer niedrigen Marktkapitalisierung, …

4. … aber auch andere Anlageformen sind über oder auffällig hoch bewertet.

5. Eine deutlich gestiegene (private) Verschuldung ist ebenfalls nachweisbar. Günstige Kreditvergabe erleichtert riskantere Investitionen – ein weiteres Kindleberger-Kriterium ist erfüllt.

6. Auch die neuen Finanzinstrumente, welche den Hype zusätzlich fördern, sind da. Ende 2017 – kurz vor dem Platzen der Blase – wurden an der CBOE Future-Kontrakte auf Bitcoin eingeführt. Jetzt sollen diese für Hedgefonds in Fondshüllen investierbar werden.

7. Das Kriterium der Deregulierung ist ebenfalls erfüllt. Wichtigstes Merkmal der Bitcoin-Fans ist es ja gerade, dass es sich – im Rückgriff auf Friedrich von Hayeks De-Nationalisierung des Geldes – nicht um staatlich reguliertes Token handelt.

8. Schwieriger wird es mit der Kindleberger-Beobachtung, dass Blasen mit starken Handelsaktivitäten einhergehen. Dies war über 2016 und 2017 hinweg klar gegeben. Nach dem Kurssturz 2017 sind die Handelsvolumina allerdings geradezu kollabiert.

9. Ein letztes Kindleberger-Kriterium ist, dass sich die Vermögenspreise eines Anlagevehikels stark vom fairen Wert wegentwickelt haben. Bitcoin können aber keinen fairen Wert haben, da sie auch keinen intrinsischen Wert haben. Es gibt keine zukünftig zu erwartenden Erträge, die sich auf heute diskontieren ließen.

Folgt man Kindleberger, dann sind eher 9 als nur 8 seiner Kriterien einer Blase erfüllt.

Seite zwei: Ist Bitcoin investierbar?