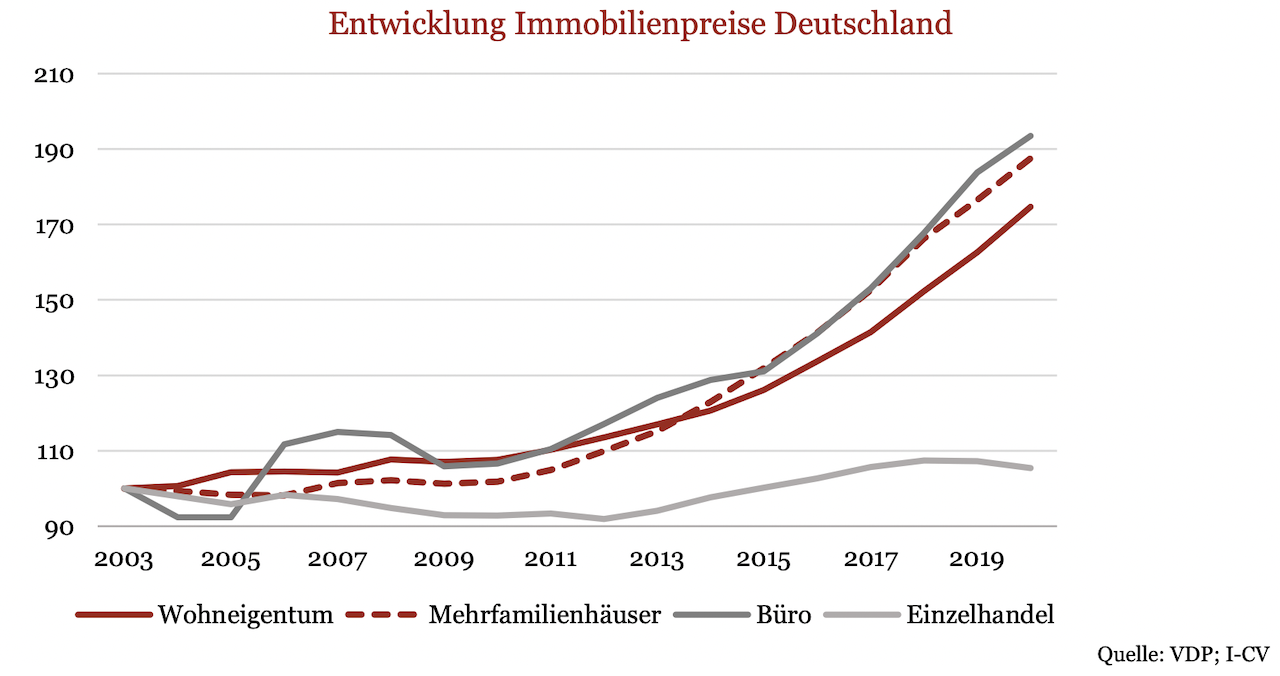

Historisch tiefe Zinsen und ein Nachfrageüberhang in den Ballungsräumen prägen seit Jahren den deutschen Wohnungsmarkt. So kennen die Immobilienpreise in Deutschland seit der Jahrtausendwende nur eine Richtung. Der durchschnittliche Preis für Mehrfamilienhäuser hat sich in diesem Zeitraum beinahe verdoppelt.

Keine Trendwende in 2020

Trotz oder gerade aufgrund der Covid-19 Pandemie gab es auch 2020 keine Trendwende. So wurde in den größten sieben Metropolen ein durchschnittlicher Preisanstieg von knapp fünf Prozent registriert (trotz tieferen Mieteinnahmen). In Einzugsgebieten und kleineren Städten ist der Preisanstieg teilweise sogar noch höher ausgefallen. Selbst die Einführung einer Mietpreisbremse und weiterer regulatorischer Massnahmen zur Abkühlung des Häusermarkts haben bislang nicht die erhoffte Wirkung entfaltet.

Insbesondere in den Ballungsräumen sind die hohen Preise zu einer sozialen und stark politisierten Frage geworden. Daran ändert auch die gestiegene Bautätigkeit aufgrund der Zuwanderung und der fortschreitenden Urbanisierung vorerst nichts. Aktuell werden ca. 300.000 Wohnung pro Jahr gebaut (2010: 280.000), was den Neubedarf von 350.000 Wohnungen nicht deckt. Häufig wird zudem am falschen Ort gebaut. Aufgrund von veränderten Lebensformen (Trend zu Single-Haushalten) und demographischen Entwicklungen erwarten wir auch in den nächsten Jahren eine unverändert hohe Nachfrage nach Wohnraum in den grössten Städten Deutschlands.

Wie eine Gegenbewegung aussehen könnte

Ein Gegentrend könnte sich allenfalls durch die zunehmende Verbreitung von Home-Office ergeben (Stadt-Land Flucht). Ein wichtiger Treiber stellt die Nachfrage von institutionellen Investoren nach Renditeobjekten dar. So liegen die Mietrenditen in Deutschland zwar nur noch bei vier Prozent, was im Vergleich mit festverzinslichen Anlagen (Rendite Bund) aber immer noch eine hohe Überrendite darstellt. Zudem erscheinen substantielle Aufwertungsgewinne als «gesichert» und versprechen laufende Mehrrenditen. In der Folge sind die Preise für Mehrfamilienhäuser, welche sich besser als Anlage eignen, deutlich stärker gestiegen als für Wohneigentum.

Wachsender Markt von Wohnimmobilienunternehmen

Es erstaunt deshalb auch wenig, dass in den letzten Jahren zahlreiche Wohnimmobilienunternehmen in Deutschland entstanden sind, welche beachtliche Portfolios aufbauen konnten. Diese können sich aufgrund der tiefen Zinsen und den verbuchten Aufwertungsgewinnen zu günstigen Konditionen langfristig finanzieren und profitieren bei Sanierungsarbeiten von Skaleneffekten.

Aufgrund der Covid-19 Pandemie und der damit einhergehenden Abschwächung der Wirtschaft wäre eigentlich eine Korrektur der überhitzten Immobilienmärkte angezeigt gewesen. Jedoch haben die grosszügig dimensionierten fiskal- und geldpolitischen Massnahmen zur Linderung der wirtschaftlichen und sozialen Folgen der Pandemie diesen Effekt (vorerst) nicht nur abgefedert, sondern für weitere Preissteigerungen gesorgt.

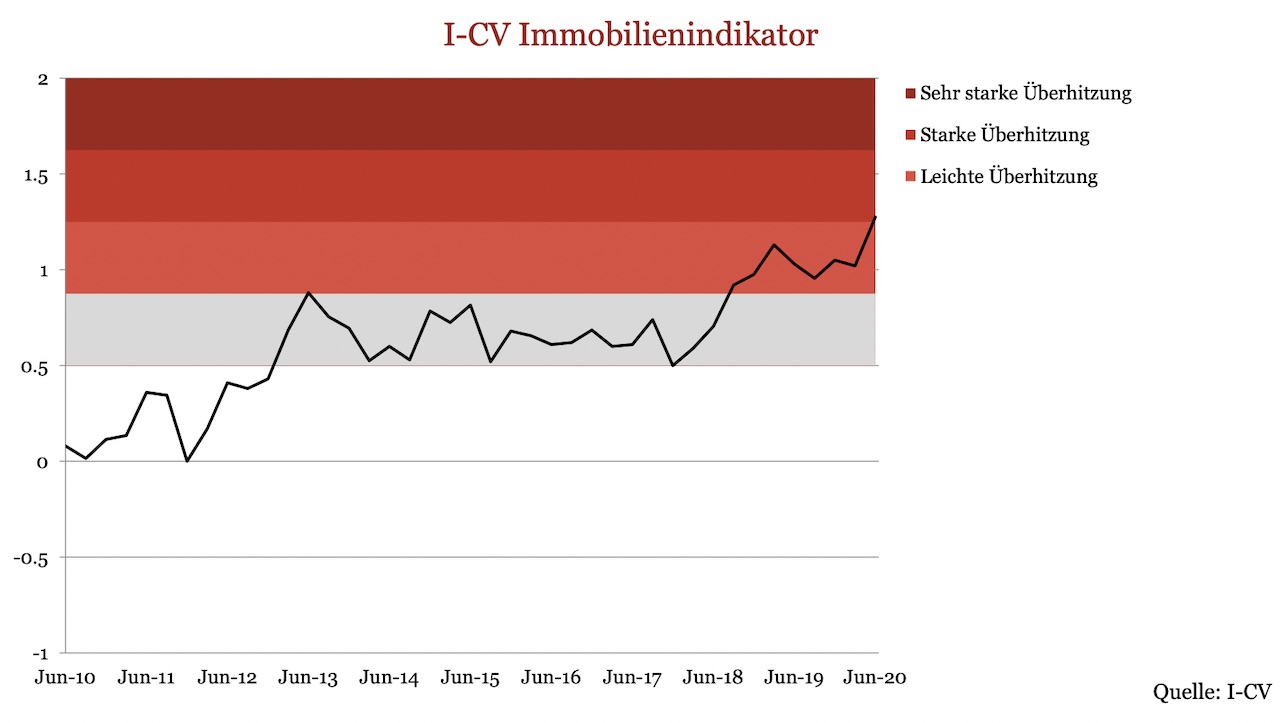

Auseinanderdriften von Fundamentaldaten

Das Auseinanderdriften von Fundamentaldaten (u.a. Arbeitslosigkeit, BIP pro Kopf, verfügbares Einkommen) und den Immobilienpreisen hat sich weiter akzentuiert. So weist unser I-CV Immobilienindikator auf eine starke Überhitzung des deutschen Immobilienmarktes hin. Daran konnte bisher auch die laufende Wohnbauoffensive (Förderung sozialer Wohnungsbau, Mietpreisbremse, etc.) der Bundesregierung nichts ändern.

Wie historische Auswertungen zeigen, beginnt die Blasenbildung jeweils in den Grossstädten, wo das Angebot besonders knapp ist. Im Verlauf der Jahre breitet sich die Überhitzung weiter aus, bis schlussendlich die Einzugsgebiete erfasst werden. Durch die Covid-19 Pandemie hat sich die Verlagerung auf die Einzugsgebiete der Grossstädte beschleunigt.

Bei einem Platzen der Blase, z.B. ausgelöst durch steigende Zinsen oder eine gesamtwirtschaftlich länger andauernde Schwächephase, dürfte die zu beobachtende Preiskorrektur in den weniger attraktiven Lagen jedoch am stärksten ausfallen. Folglich werden Investoren und Besitzer von Liegenschaften in sogenannten B und C Lagen am stärksten in Mitleidenschaft gezogen. In den Ballungszentren dürfte in einem solchen Fall ebenfalls eine Preiskorrektur stattfinden, jedoch in einem deutlich tieferen Ausmass.

Über die letzten zehn Jahre haben zahlreiche Immobilienunternehmen den deutschen Immobilienmarkt entdeckt und grosse Bestände an Renditeliegenschaften aufgebaut. In ihrem Streben nach Wachstum und der Konkurrenz von langfristig orientierten institutionellen Anlegern (Pensionskassen, Versicherungen, etc.) wurden die Preise in die Höhe getrieben. Zusätzlich ist aus Sicht des Kreditanalysten auch die Bewertungspraxis der Unternehmen auffällig.

Zusätzliche Gefahr durch Tiefstzinsen

Das anhaltende Tiefzinsumfeld verleitet dazu, die in der Bewertung der Liegenschaften angewandten Diskontierungssätze drastisch zu reduzieren, was zu hohen Neubewertungsgewinnen führt. Diese Praxis ist nur unter IFRS möglich und in Europa besonders verbreitet, während in den USA (US GAAP) keine Aufwertungsgewinne auf diese Art und Weise generiert werden können. Problematisch ist, dass diese Aufwertungsgewinne, obwohl unrealisiert und flüchtig, häufig an die Aktionäre ausgeschüttet werden, was zu einer Substanzminderung des Unternehmens führt.

Im Gegensatz dazu müssen nach US-Rechnungslegung die Wertsteigerungen der Immobilien als stille Reserven im Unternehmen verbleiben. Die Aufwertungsgewinne über die letzten fünf Jahre, machen bei den deutschen Unternehmen mehr als 60% des vorhandenen Eigenkapitals aus. Neben den tiefen Diskontierungs-sätzen prognostizieren die Unternehmen nicht selten auch noch ein spekulativ anmutendes Mietertragswachstum.

Sehr ähnliche Aktionärsstrukturen

Auffällig ist, dass die von uns analysierten Immobilienunternehmen über eine sehr ähnlich Aktionärsstruktur verfügen. So sind unter den grössten Aktionären neben Blackrock und dem norwegischen Staatsfonds häufig auch Vanguard und Massachusetts Financial Services vertreten. Mit diesem Hintergrund erscheinen die zahlreichen Transaktionen zwischen den Immobilienunternehmen in einem anderen Licht.

So stellt sich die Frage, wie zuverlässig die auf diesen Transaktionen basierenden Marktpreise tatsächlich sind bzw. inwiefern den aufgeblähten Buchwerten Vertrauen geschenkt werden kann. Die Immobilienunternehmen schaffen nüchtern betrachtet Eigenmittel aus dem Nichts, welche für Dividendenausschüttungen und zur Finanzierung weiterer Zukäufe genutzt werden. Letzteres sorgt dafür, dass sich der Markt quasi selber am Laufen hält.

Firmen mit hohen Aufwertungsgewinnen problematisch

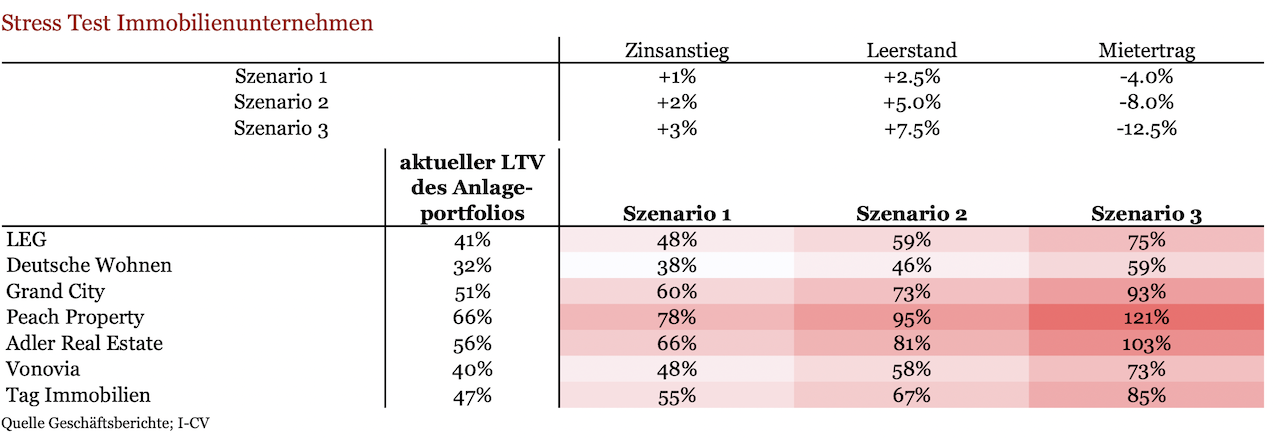

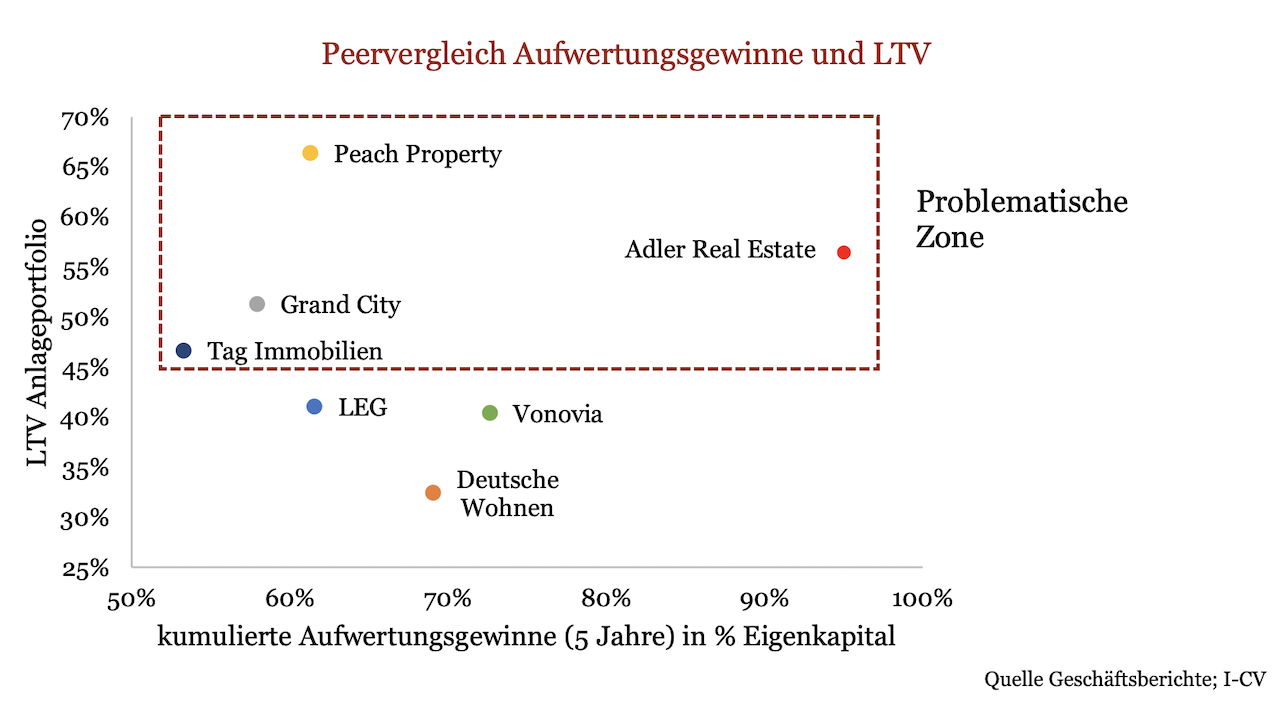

Besonders problematisch aus Bonitätssicht sind Unternehmen, welche hohe Aufwertungsgewinne verbuchen und aufgrund der aggressiven Wachstumsstrategie oder einer aktionärsfreundlichen Finanzpolitik über ein zunehmend strapaziertes Finanzprofil verfügen. So erachten wir aktuell bereits einen LTV (Schulden im Verhältnis zum Buchwert der Immobilie) von mehr als 60% als zu hoch. Das Spektrum der zu beobachtenden Nettomietrenditen erstecken sich von 6.3 Prozent (Tag Immobilien) bis hin zu zwei Prozent (Peach Property), was einem Nettomietertrags-Multiple von 15.8x respektive 50.9x entspricht.

Dabei erachten wir bereits einen Multiple von mehr als 25x als zu hoch. Wie im untenstehenden Stress-Test dargestellt, würden sich die Verschuldungskennzahlen von zahlreichen Immobilienunternehmen bereits bei einer relativ moderaten Marktkorrektur (Zinsanstieg um 2 Prozent; Leerstand +5 Prozent) in eine problematische Zone verschieben (LTV > 80 Prozent). Wie historische Auswertungen gezeigt haben, sind Preiskorrekturen von 30 Prozent oder sogar mehr häufig zu beobachten.

Wie sensitiv die Bewertungen der Liegenschaften reagieren, war kürzlich bei denjenigen Unternehmen zu beobachten, welche verstärkt in Berlin investiert sind. Dort sollten die Mieten aufgrund eines politischen Beschlusses für mehrere Jahre eingefroren werden, wobei dieser sogenannte Mietendeckel unterdessen vom Bundesverfassungsgericht als verfassungswidrig befunden wurde. Allein die geplante Einführung hatte z.B. bei Vonovia Wertberichtigungen auf den Portfolios nach sich gezogen (erwartete tiefere Mieterträge). Dieses Beispiel verdeutlicht die hohen politischen und regulatorischen Risiken mit welchen Wohnimmobilieninvestments behaftet sind. Somit erachten wir eine ansprechende Rendite als Entschädigung dieser Risiken als zwingend.

Massive Preisanstiege

Besonders bei Wohnimmobilien ist es in den letzten Jahren zu massiven Preisanstiegen gekommen. Urbanisierungstendenzen und tiefe Zinsen haben dabei zu einer hohen Nachfrage nach Wohnraum in und um Wirtschaftszentren geführt. Getreu unserem Motto The View behind the Rating versuchen wir in unseren Einstufungen die Spreu vom Weizen zu trennen und diejenigen Immobilienunternehmen mit einer besonders aggressiven Aufwertungspraxis und einer auffällig aktionärsfreundlichen Ausschüttungspolitik abzustrafen. Ebenfalls zu meiden gilt es Emittenten, welche mehrheitlich in B und C Lagen investieren.

Diese Systematik widerspiegelt sich in einem im Vergleich zu den Ratingagenturen deutlich breiterem Ratingspektrum, wobei aus unserer Sicht einzelne Unternehmen klar dem Non-Investment Grade Segment zuzuordnen sind.

Sollte der Immobilienmarkt in den nächsten Jahren aufgrund von steigenden Zinsen oder strukturellen Verwerfungen einen Gegentrend einläuten, wird sich zeigen, wie robust die Finanzprofile der deutschen Wohnimmobilienunternehmen tatsächlich sind. So werden aktuell viele Immobilienunternehmen durch die Ratingagenturen grosszügig mit einem Investmentgrade-Rating versehen. Bereits bei einer leichten Abkühlung müssen Investoren deshalb mit einer Downgrade-Welle rechnen.

Autor Marc Meili ist Senior Credit Analyst bei Independent Credit View, Zürich.