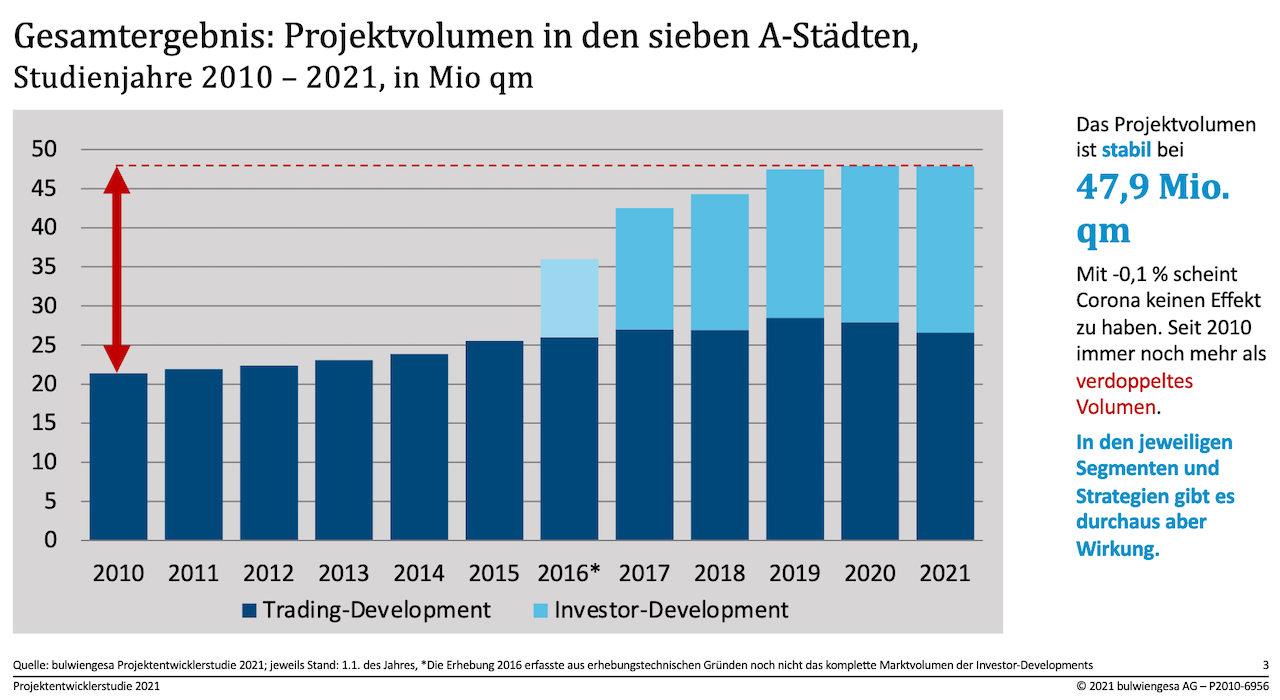

Investor-Developer nehmen noch Risiken auf die Bilanz, die Trader-Developer nicht mehr tragen wollen. 2020 gingen die Projektflächen lediglich marginal um minus 0,1 % zurück.

Wieder haben dabei die Investor-Development-Projekte, also die Entwicklungen zur Eigennutzung und Bestandshaltung, mit +1,3 Mio. qm (+6,3 %) die Marktentwicklung stabilisiert, und zwar noch deutlicher als im letzten Analysejahr. Dies trifft besonders auf Wohnungen, aber auch Büros zu. Hotels und Einzelhandel verlieren erneut Projektflächen; Hotels, wie zu erwarten, sehr deutlich.

Die „klassischen“ Trading-Developments, also Entwicklungen zum Verkaufszweck, haben dagegen mit -1,3 Mio. qm (-4,7 %) erneut Projektflächenvolumen verloren, und zwar mit weiter wachsender Tendenz. Bereits in der letzten Studie wurde ein hoher Rückgang gemessen. Nun übertrifft der neue Wert diesen um mehr als das Doppelte, auch weil Planungen verschoben oder nur sehr zögerlich überhaupt neu erstellt wurde. Dies betrifft vor allem Büro, Handel und Hotel.

Andreas Schulten, Generalbevollmächtigter bei bulwiengesa: „Zwei Strömungen nähren immer stärker die Projektentwicklungen in den deutschen Städten: Die Begünstigung von Immobilieninvestments im aktuellen Kapitalmarkt führt bei privaten Unternehmen zur Strategie des Landbankings, also dem strategischen Ankauf von Grund und Boden. Gleichzeitig intervenieren öffentlich getragene Gesellschaften mit politischen Motiven in das Projektentwicklungsgeschehen, um Gemeinwohlinteressen zu wahren. Das allerdings mit wachsenden wirtschaftlichen Risiken.“

Andreas Ibel, Präsident des BFW Bundesverbandes Freier Immobilien- und Wohnungsunternehmen, der die Studie seit Jahren unterstützt, ergänzt: „Unsere Unternehmen werden durch bürokratische Hürden und Überregulierung aus den A-Städten vertrieben. Projektentwicklung ist hier immer häufiger unattraktiv und unwirtschaftlich. Öffentliche Wohnungsgesellschaften rücken zwar nach, können den Bedarf an bezahlbarem Wohnraum aber allein gar nicht decken. Außerdem gelten für sie die gleichen Rahmenbedingungen, heißt: Auch sie tragen immense wirtschaftliche Risiken, für die am Ende der Steuerzahler geradesteht.“

Wohnen: Klassische Projektentwickler ziehen sich zurück

Die Corona-Krise hat die Entwicklungen im Wohnsegment nur unwesentlich verändert. In Summe wurde die rückläufige Entwicklung des Vorjahrs gestoppt und blieb stabil (+0,1 % bzw. +34.000 qm). Allerdings zeigt die Frage, wer baut und wer plant, große Unterschiede: Denn wie schon im Vorjahr ziehen sich immer mehr Projektentwickler direkt aus den A-Städten zurück. Im Trading Development sanken die Projektflächen um -7,0 % oder -1,13 Mio. qm. Dagegen waren die Investor Developer herausragend aktiv: Deren Projektflächen wuchsen überaus deutlich um +1,2 Mio. qm oder +14,7 %. Das ist mehr als in den letzten beiden Studienjahren zusammen. Auch wenn ein kleiner Teil dieses Wachstums auf zunehmende Markttransparenz zurückgeht, zeigt das: Mietwohnungsbau ist nicht nur attraktiv für die Privatwirtschaft, sondern auch der öffentlichen Hand ein Anliegen. Vor allem in Berlin sind die landeseigenen Wohnungsgesellschaften ausgesprochen aktiv.

Vor allem im Wohnsegment beeinflussen auch Entwicklungen, die nichts mit der Corona-Krise zu tun haben, den Projektentwicklermarkt. Regulierungsmaßnahmen bzw. die Diskussionen darüber – wie beispielsweise der verpflichtende Anteil für öffentlich geförderte Wohnungen, der Mietendeckel, die Einführung einer CO2-Steuer für Gebäude – führen dazu, dass Projektentwickler zum Teil ihre Strategien überdenken.

Schulten: „Die anstehenden Wahlen werden zu weiteren politischen Weichenstellungen führen, denn die Situation in den angespannten Wohnungsmärkten ist ein wichtiges Wahlkampfthema. Der Wille, bezahlbare Wohnungen bereitzustellen, leidet immer noch an fehlender Bauland-Verfügbarkeit und hohen Baukosten. Daher verlagert sich die Bauaktivität weiterhin ins Umland.“

Büros: Dämpfer ja, Disruption nein

Der Neubau von zunehmend fehlenden Büroflächen führte zu einer Renaissance von neuen, modernen Bürogebäuden in den Städten. Doch die Corona-Krise brachte im Bürosegment einen leichten Dämpfer mit sich. Nachdem die teilweise sehr niedrigen Leerstandsquoten in den sieben deutschen Metropolen sogar spekulative Projektstarts (ohne Vorvermietung) erlaubten, wurde die Art der Büronutzung nun erst einmal entlang des Stichwortes „Homeoffice“ hinterfragt. Einige Büroflächennutzer stellten Neuanmietungen allein aus wirtschaftlichen Gründen vorerst zurück, Projektplanungen wurden in die Zukunft verschoben und neue Projekte nicht angegangen. Im Ergebnis nahmen die Projektflächen im Bürosegment in diesem Jahr nur um 1,2 % (179.000 qm) zu, deutlich weniger als in den vergangenen Jahren. So lag die durchschnittliche Zunahme an Büroprojektflächen 2017 bis 2020 bei 14,7 % p.a. Der Rückgang war dabei sowohl bei den Trading Developments (2,0 % gegenüber vorher 12,7 % p.a.) als auch bei den Investor Developments (0,3 % gegenüber 17,2 % p.a.) vorhanden.

Schulten: „Auch in den nächsten Jahren müssen Büros gebaut oder umfassend saniert werden. In den meisten deutschen A-Städten sind die Leerstandsquoten sehr niedrig. Aber die Standortfrage ist bei Büros derzeit wieder offener. Sowohl City- als auch Satellite-Offices dürften künftig unsere Arbeitswelt prägen.“

Hotels: Zahlreiche Projekte verschieben sich

Die Lockdowns führten zu erheblichen Umsatzeinbrüchen in der Hotellerie. Manche Pächter sahen sich gezwungen, Pachtzahlungen drastisch zu reduzieren oder gänzlich auszusetzen. Expansionen, Transaktionen, Investitionen und Finanzierungen von Hotelprojekten wurden vielerorts gestoppt und damit auch Projektplanungen selbst. Der Gesamtmarkt der Projektentwicklungen fällt in der Folge um 337.000 qm geringer aus als im Vorjahr, das entspricht -10,3 %. Im Vorjahr konnten Investor Developments noch Projektflächenwachstum verzeichnen (+86.000 qm, +7,3 %). Der Einbruch ist vor allem bei den klassischen Trading Developments erheblich, -423.000 qm bzw. -20,3 %. Bei der diesjährigen Auswertung des Hotelentwicklungsvolumens wurden etwa 30 % der Projekte in ihrer Fertigstellung um ein bis zwei, seltener um drei oder vier Jahre verschoben.

Corona-Krise verstärkt den Trend zum Neubau im Umland

Ellen Heinrich, Autorin der Projektentwicklerstudie: „Im weitgehend resilienten Wohnungsmarkt verstärkt die Corona-Krise bestehende Trends. So bewegen sich Angebot und Nachfrage schon seit einiger Zeit räumlich weg von den A-Städten in deren Umland sowie in B- und C-Städte. Fast in jedem Fall ist Wohnraum dort günstiger und mit einem nun etablierten Homeoffice-Anteil auch eine größere Entfernung zum Arbeitsort akzeptabel. Diesen Mustern in der deutschen Projektentwicklung wollen wir künftig noch mehr auf den Grund gehen und erweitern das Spektrum unserer Analyse der Projektentwicklungen schon 2021 erheblich.“

Der Trend ins Umland ist schon seit mehreren Jahren zu beobachten. Ältere Analysen von bulwiengesa zeigten schon vor 2020, dass Projektentwickler nicht ihr Projektvolumen zurückfahren, sondern ihre räumliche Aktivität verlagern. Um hierzu Zahlen zu erhalten, haben für die aktuelle Studie ein Teil der Top-Trading-Developer (siehe Abbildung in der beigefügten pdf-Datei) aus dem Wohnsegment auch ihre Projekte gemeldet, die im Umland der A-Städte liegen.

Alleine zu den Wohnprojektflächen in den A-Städten (26,6 Mio. qm) kommen von diesen sieben Trading Developern weitere 1,5 Mio. qm an Wohnprojektfläche hinzu. Das wären fast 6 % der aktuellen Trading-Development-Flächen in den A-Städten. Aus Sicht der Unternehmen selbst entstehen so in Summe herausragende 31 % der Wohnprojektflächen im Umland der A-Städte. Für einzelne Unternehmen ist diese Relation sogar noch deutlicher Richtung Umland verschoben. Mit großer Sicherheit sind noch andere als die dargestellten sieben Unternehmen auf ähnlich hohem Niveau im Umland-Markt unterwegs.

Über die Studie „Der Markt für Projektentwicklungen in den deutschen A-Städten 2021“

Das unabhängige Analyse- und Beratungsunternehmen bulwiengesa hat zum 15. Mal den Markt für Projektentwicklungen in den sieben deutschen A-Städten Berlin, München, Hamburg, Frankfurt/Main, Düsseldorf, Köln und Stuttgart untersucht. Auf Basis von über 5.200 einzelnen Projekten wurden die Struktur und das Volumen des Projektentwicklermarktes analysiert und städteweise ausgewertet. Dabei wurde der Fokus auf die Nutzungsarten Büro, Wohnen, Einzelhandel und Hotel gesetzt.