„Wer weltweit oder auch mit einem Fokus auf Schwellenländer investiert, sollte China meiden“, sagt Mathias Beil, Leiter Private Banking bei der Hamburger Sutor Bank. „In den vergangenen vier Jahren führte dies zu deutlich besserer Performance.“

75 Jahre ist die Gründung der Volksrepublik her, vom 30. September bis 7. Oktober wurde dies durch die sogenannte goldene Woche gefeiert. „Zu dieser Feier hat die chinesische Regierung zahlreiche konjunkturbelebende Maßnahmen angekündigt, was zu einer kleinen Rally an den chinesischen Börsen geführt hatte“, sagt Beil. „Der CSI300 legte zwischenzeitlich fast 55 Prozent zu, hat aber von der Spitze schon wieder gut 20 Prozent verloren.“ Der chinesische Index CSI300 spiegelt die Kursentwicklung der Wertpapiere von 300 Unternehmen wider, die an der Shanghai Stock Exchange und der Shenzen Stock Exchange notiert sind.

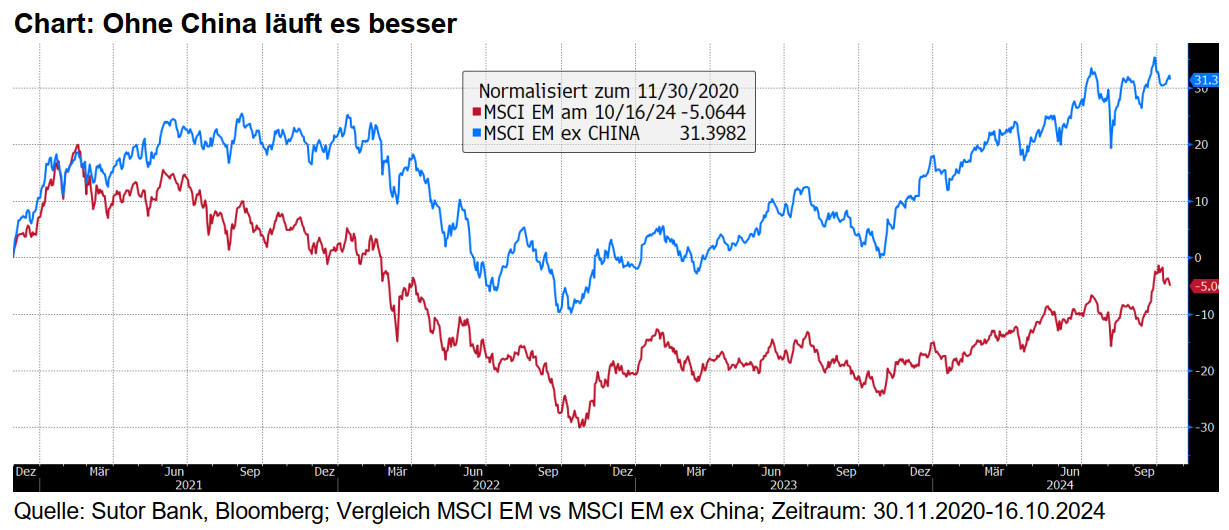

Die kurze Rally folgte einer ausgeprägten Phase eher müder Kursentwicklung. „Wer in Schwellenländer investiert, ist in den vergangenen Jahren besser in den Varianten ohne China gefahren“, so Beil. So hat der Schwellenländerindex MSCI EM, in dem auch chinesische Aktien enthalten sind, deutlich schwächer performt als der MSCI EM ex China. Seit November 2020 gibt es den Index MSCI Emerging Markets ex China. In diesem Zeitraum von November 2020 bis Oktober 2024 lag die Performance des MSCI EM ohne China bei plus 31,3 Prozent, beim MSCI EM mit China lag die Performance sogar im negativen Bereich bei minus 5,0 Prozent.

Doch wie geht es in China an der Börse weiter? Die kurze Rally konnte nicht lange tragen, denn nach der Ankündigung von Konjunkturmaßnahmen ließ es die Regierung an konkreten Konjunkturprogrammen fehlen. „Auf vage Ankündigungen folgten keine konkreten Maßnahmen“, sagt Beil. „Und das wurde an der Börse bestraft.“ Doch die grundlegenden Wirtschaftsdaten sehen eher negativ aus.

Das Kardinalproblem der chinesischen Wirtschaft ist die schleppende Konsumneigung der Verbraucher. Bedingt durch die Immobilienkrise, bei der eine sehr hohe Zahl von Wohnungen zwar bereits verkauft und bezahlt wurde, aber weder fertiggestellt noch bezogen werden konnte. 75 Prozent der privaten Vermögen sind in Immobilien investiert, weshalb die Chinesen Ihre Konsumausgaben erheblich gedrosselt haben. Die Binnenkonjunktur läuft also nicht richtig und auch im Export drohen Verwerfungen.

„China überschwemmt seit Monaten den europäischen und US-amerikanischen Markt mit stark subventionierten Produkten“, sagt Beil. „Das stärkt den Ruf nach Strafzöllen.“ In den USA wird es sowohl bei einem Wahlsieg von Kamala Harris als auch bei einem Sieg von Donald Trump zu erheblichen Einfuhrzöllen kommen. „Dann reagiert China ebenfalls mit Zöllen, diesen Zollkrieg wird keiner gewinnen“, so Beil. Für Anleger gilt es daher, chinesische Aktien eher zu meiden. „Zumal ausländische Investoren ohnehin nur dann gern gesehen sind, wenn sie nichts zu melden haben“, sagt Beil.