Welche makroökonomischen Faktoren darüber hinaus den positiven Trend stützen und was das für Anleger bedeutet, erklärt in seinem Marktkommentar.

Die Weiterentwicklung des chinesischen Aktienmarktes ist in vollem Gange. Die Regulierungsbehörden ermutigen Unternehmen, sich auf Aktionärsrenditen zu konzentrieren. Die sich ändernden makroökonomischen Bedingungen machen es chinesischen Unternehmen zudem einfacher, Dividenden auszuzahlen. Experten gehen davon aus, dass diese beiden Trends den Weg für eine neue Phase ebnen könnten, in der chinesische Dividendenzahler vom Markt belohnt werden. Das könnte einen positiven Kreislauf für Anleger in Gang setzten. Bei Fundamentalanalysen einen stärkeren Fokus auf den Cashflow zu legen, könnte daher durchaus zielführend sein. Immerhin gelten Cashflows als Lebenselixier gesunder Unternehmen. Sie untermauern die Fähigkeit, Gewinnwachstum dauerhaft aufrechtzuerhalten. Im Laufe der Zeit werden Aktienerträge letztlich von der zugrunde liegenden Gewinnentwicklung eines Unternehmens bestimmt – und zwar auch dann, wenn konjunkturelle Herausforderungen und geopolitische Gefahren die Märkte erschüttern.

Die Neun-Punkte-Leitlinie: Ein Katalysator für den Wandel

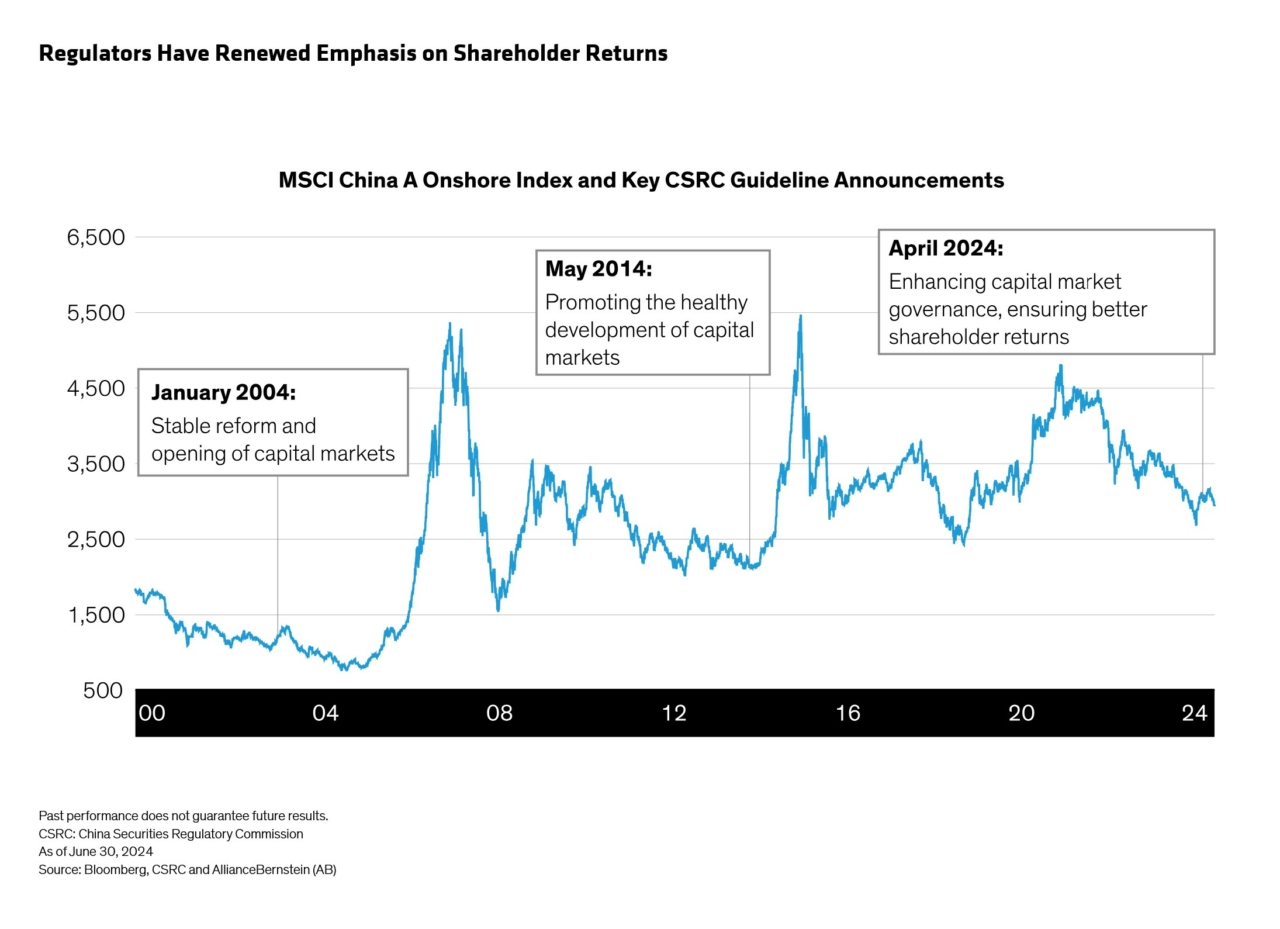

Dividenden haben es aufgrund der im April veröffentlichten regulatorischen Richtlinien auf die öffentliche Agenda in China geschafft. Die als Neun-Punkte-Richtlinien bekannten Maßnahmen sind eine Fortsetzung ähnlicher Schritte aus den Jahren 2004 und 2014, die heute Chinas modernen A-Aktienmarkt prägten. Im Jahr 2014 lösten die Richtlinien einen Boom bei den Börsengängen schnell wachsender Unternehmen und einen Anstieg der Zahl der börsennotierten Unternehmen aus, wodurch sich der chinesische Aktienmarkt als eine wichtige Kapitalquelle für die Wirtschaft etablierte (Abbildung 1). Die neuen Leitlinien haben drei Schwerpunkte:

- Verbesserung der Kapitalmarktaufsicht und der Unternehmensführung

- Verbesserung der Qualität der börsennotierten Unternehmen durch höhere IPO-Standards, strengere Delisting-Verfahren und höhere Aktionärsrenditen;

- Stärkung des Anlegerschutzes durch transparentere Disziplinarmaßnahmen, verbesserte Offenlegung und stärkere Vertretung von langfristigem institutionellem Kapital in A-Aktien.

Die Richtlinie weist Ähnlichkeit zu Leitlinien auf, die typischerweise von Regulierungsbehörden in Märkten wie Japan und Südkorea herausgegeben werden. Das ist ein Anzeichen dafür, dass der chinesische Markt weiter reift. Natürlich behält der chinesische Markt seine eigenen, einzigartigen Merkmale bei, Experten gehen jedoch davon aus, dass chinesische Unternehmen positiv auf die Dividendenrichtlinien reagieren werden. Ein Grund dafür ist, dass die Vorschriften staatliche Unternehmen dazu ermutigt, Ausschüttungen an ihre staatlichen Anteilseigner vorzunehmen. Das ist umso bemerkenswerter in einer Zeit, in der der makroökonomische Abschwung die Haushaltskassen belastet.

Unternehmen können mehr Dividende zahlen

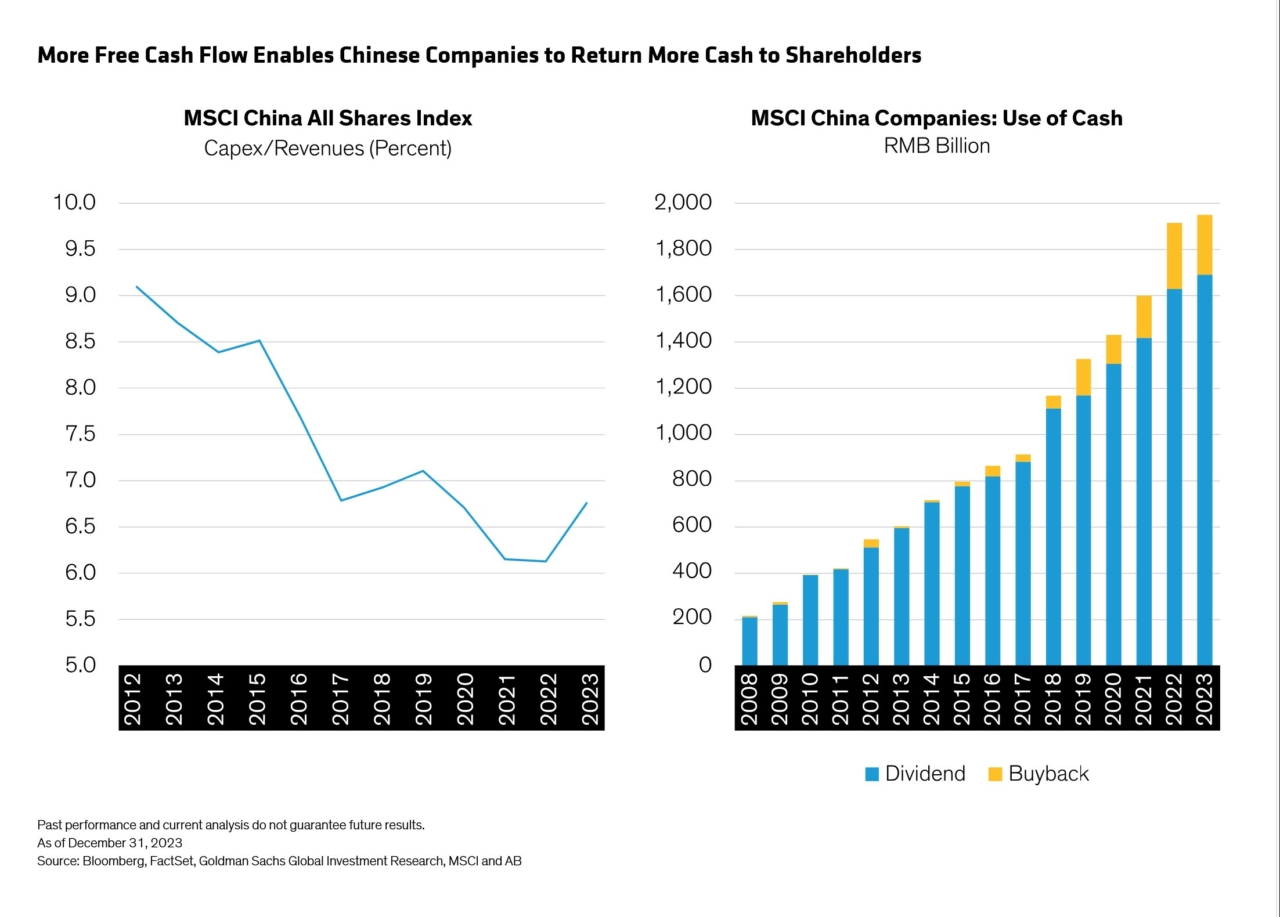

Die regulatorischen Änderungen kommen zu einem günstigen Zeitpunkt. Chinesische Unternehmen, die in der Vergangenheit viel niedrigere Dividenden gezahlt haben als ihre westlichen Konkurrenten, können ihre Ausschüttungen an Aktionäre nun wesentlich einfacher erhöhen als in der Vergangenheit. Als China im Jahr 2000 der Welthandelsorganisation beitrat, war das noch anders. Damals wuchsen chinesische Unternehmen schnell, angetrieben von einem aggressiven Expansionsmodell mit dem Ziel, die Kapazitäten so schnell wie möglich zu erhöhen. Als unersättliche Kapitalkonsumenten gaben chinesische Unternehmen große Mengen an Aktien und Anleihen aus, um umfangreiche Investitionsbudgets für den Bau weiterer Fabriken und Anlagen zu finanzieren. In diesem rasanten Wachstumsumfeld hatten die Unternehmen nicht viel überschüssige Liquidität, um die Aktionäre zu belohnen. Doch mit der Reifung der Wirtschaft und der Verlangsamung des Wachstums hat die Nachfrage nach Investitionen abgenommen. Gut geführte Unternehmen sind nun in der Lage, überschüssiges Kapital an die Aktionäre zurückzugeben, da durch den Rückgang der Kapitalinvestitionen (Abbildung 2) Barmittel für Dividenden und Rückkäufe frei werden, die in den vergangenen Jahren stetig gestiegen sind.

Werden die Märkte Dividendenzahler belohnen?

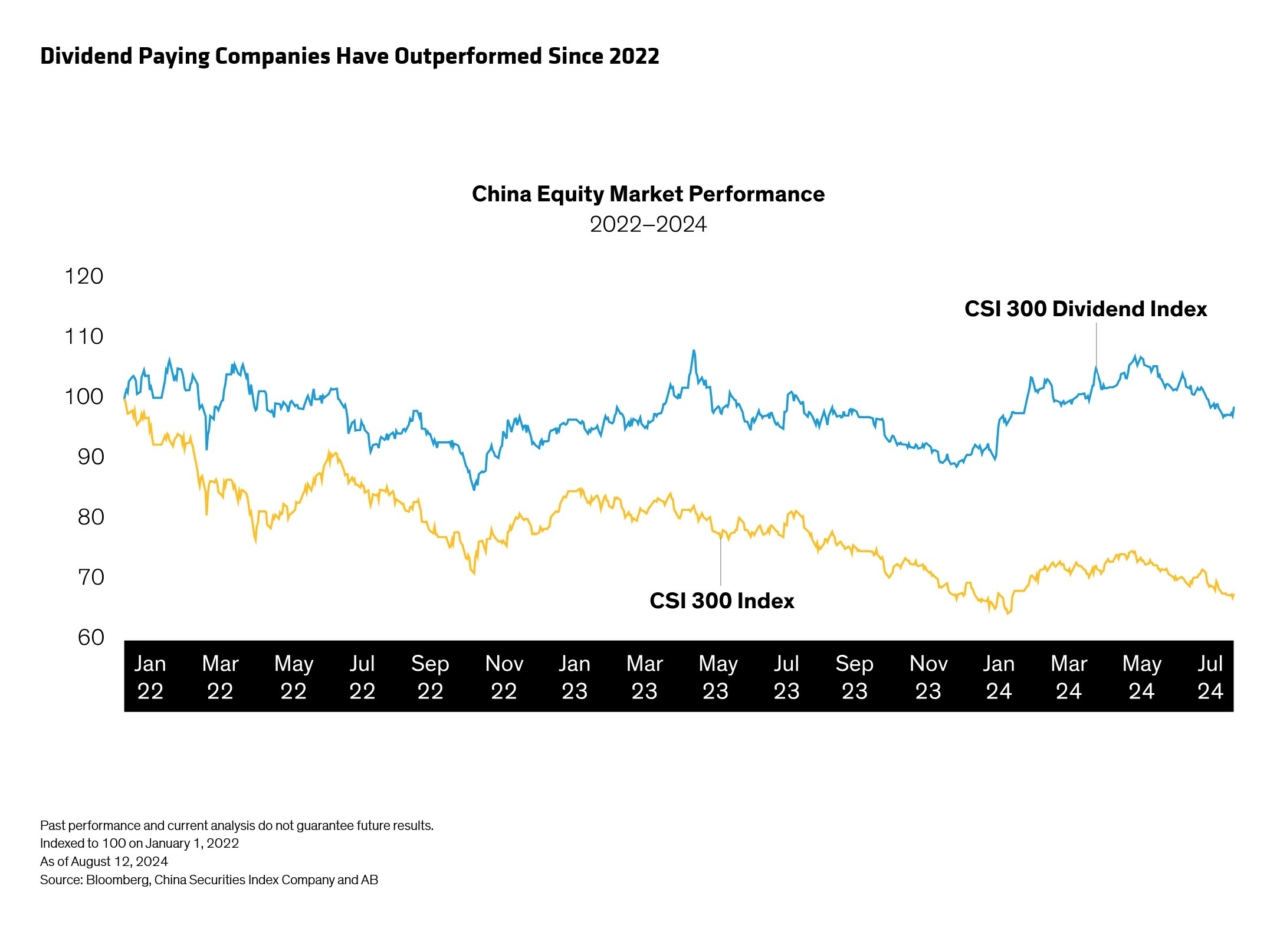

Dividendenzahlende Unternehmen werden vom Markt zunehmend belohnt. So hat sich der CSI 300 Dividend Index, der sich aus chinesischen Unternehmen mit hoher Dividendenausschüttung zusammensetzt, in den vergangenen zwei Jahren deutlich besser entwickelt als der breite CSI 300 Index (Abbildung 3). Natürlich kann sich die Haltung der Behörden in China auch schnell wieder ändern. Sollten sich die Ziele oder der Schwerpunkt der Regierung verlagern, könnte der Trend zu Dividenden wieder ein Ende nehmen. Die schwächelnde Konjunktur ist ein weiteres potenzielles Hindernis. Zwar ist es den meisten Großunternehmen gelungen, ihre Erträge und Gewinnspannen trotz des schleppenden wirtschaftlichen Umfelds aufrechtzuerhalten, aber Dividenden werden letztlich aus den Gewinnen abgeleitet. Sollte sich das Wirtschaftswachstum weiter verlangsamen, würden die Unternehmen mit einem Druck auf die Erträge und Gewinnspannen konfrontiert, der auch Dividendenzahlungen einschränken könnte.

Chancen bei Dividendentiteln erkennen

In Anbetracht der Risiken ist ein aktiver Anlageansatz besonders wichtig, wenn es um Investitionen in dividendenstarke chinesische Aktien geht. Für Anleger könnten sich bei der Suche nach geeigneten Titeln insbesondere ein Fokus auf folgende drei Arten von Unternehmen auszahlen:

- Erstens – Staatliche Unternehmen, die positiv auf die Leitlinien reagieren: Aus Gesprächen mit Managementteams der Staatsunternehmen geht hervor, dass große Unternehmen, die direkt von der Zentralregierung kontrolliert werden, am schnellsten handeln werden. Viele haben bereits Pläne zur Erhöhung ihrer Dividendenausschüttungen. Im Gegensatz dazu waren kleinere, lokale Staatsunternehmen weniger proaktiv; viele von ihnen verfolgen einen abwartenden Ansatz bei der Bilanzierung, bevor sie Ausschüttungen an ihre Aktionäre erhöhen.

- Zweitens – Unternehmen mit hochwertigen Geschäftsattributen: Derlei großkapitalisierte Aktien befinden sich im Sweet Spot für Dividendenwerte mit Aufwärtspotenzial dank umfangreicher freier Cashflows und dem Potenzial für höhere Ausschüttungen.

- Drittens – Sektoren, die Ausschüttungen unterstützen: Großes Potenzial bieten beispielsweise Industrieunternehmen, einschließlich Betreibern von Mautstraßen, Häfen und anderen Infrastrukturanlagen. Auch die Sektoren Energie und Rohstoffe bieten ein attraktives Dividendenpotenzial. In diesen Bereichen profitieren große, etablierte nationale Champions von stetigen Cashflows, die auch durch ihre nationale Oligopolstellung unterstützt werden. Diese Art von Unternehmen ist bei substanzorientierten Unternehmen, die von internationalen Anlegern an den chinesischen Aktienmärkten in der Regel nicht bevorzugt werden, stärker vertreten.

Immer mehr chinesische Unternehmen entdecken ihre Dividenden. Substanztitel von cash-generierenden Unternehmen könnten Anlegern Zugang zu neuen Renditeströmen verschaffen, die durch den laufenden Wandel der chinesischen Wirtschaft angetrieben werden.

Autor John Lin ist Chief Investment Officer — China Equities bei AllianceBernstein.