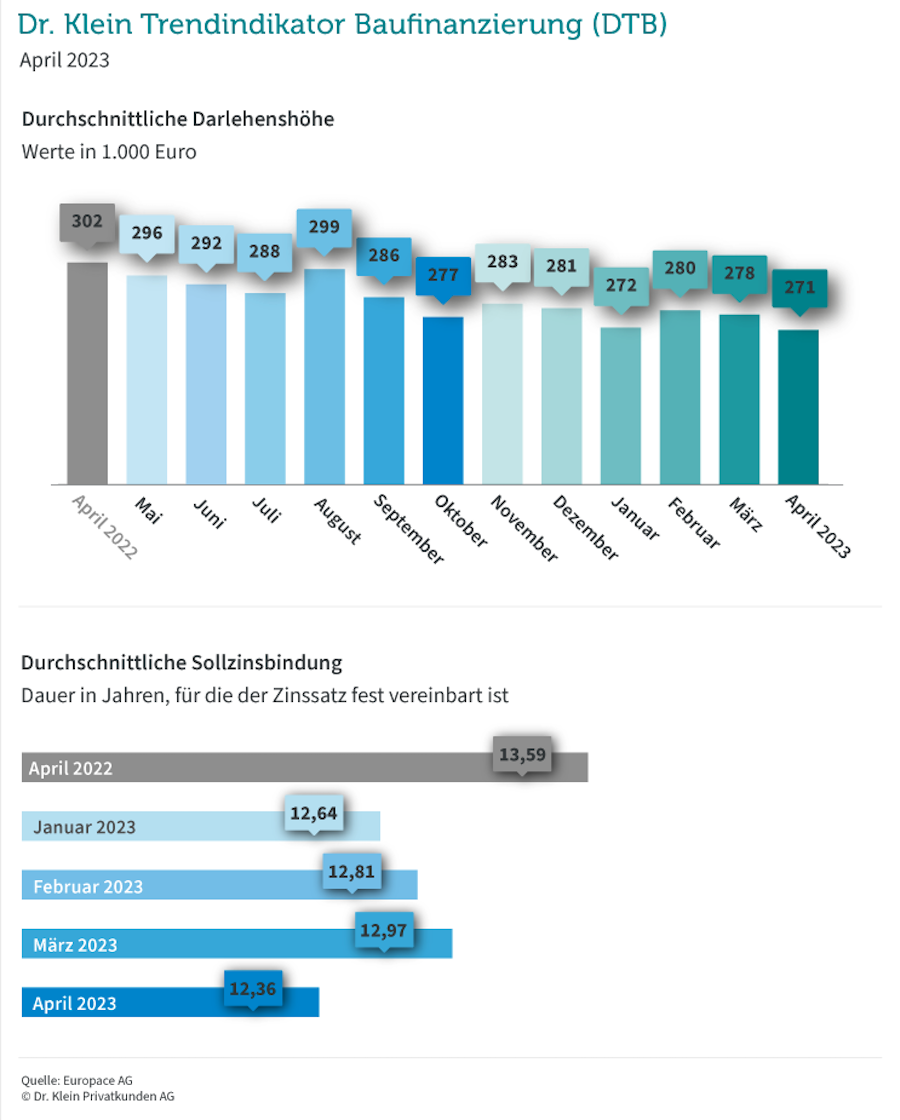

Im April sinkt die durchschnittliche Darlehenshöhe für Baukredite: Sie beträgt nur noch 271.000 Euro – die geringste Summe seit rund drei Jahren. Ende 2021 nahmen Käufer und Bauherren noch fast 50.000 Euro mehr für ihre Immobilie auf (319.000 Euro), bewertet Michael Neumann, Vorstandsvorsitzender der Dr. Klein Privatkunden AG, die aktuelle Entwicklungen bei Baufinanzierungen in Deutschland.

Monatsrate etwas niedriger

Mit höheren Finanzierungszinsen sind auch höhere Monatsraten verbunden. Aktuell pendelt sich die Standardrate, ermittelt für eine Finanzierung von 300.000 Euro mit zehn Jahren Zinsbindung, zwei Prozent Tilgung und 80 Prozent Beleihungsauslauf, um 1.500 Euro ein. Im Vergleich zum März haben die Zinsen im April – unter anderem in Folge der Bankenkrise in den USA – etwas nachgegeben und die monatliche Kreditrate ist von 1.503 Euro auf 1.495 Euro leicht gesunken.

Dennoch bleibt das Niveau oben: Die Standardrate ist aktuell ungefähr doppelt so hoch wie Ende 2020 und Anfang 2021, so Neumann. Bei der Frage, wie hoch die Rate sein darf, gilt nach wie vor, dass nicht mehr als ein Drittel des Nettohaushaltseinkommens für die Rückzahlung des Kredits aufgewendet werden sollte. Je nach individuellen Rahmenbedingungen kann dies auch variieren.

Beleihungsauslauf steigt an

Laut Dr. Klein nimmt der durchschnittliche Beleihungsauslauf nimmt im April leicht zu: Der Anteil des Darlehens im Verhältnis zum Beleihungswert der Immobilie beträgt aktuell 83,07 Prozent. Der Beleihungswert entspricht nicht unbedingt dem Kaufpreis, Banken berechnen oft noch einen Sicherheitsabschlag.

Ein niedriger Beleihungsauslauf, also ein geringer fremdfinanzierter Anteil, wirkt sich positiv auf den individuellen Zinssatz aus, da damit das Finanzierungsrisiko für die Bank abnimmt. Neben eigenem Kapital können auch KfW-Darlehen oder Programme von Landesbanken, die nachrangig im Grundbuch eingetragen werden, den Beleihungsauslauf drücken. Denn zum Teil betrachten Banken diese Nachrangdarlehen als Eigenkapitalersatz und bieten günstigere Konditionen für die Hauptfinanzierung an.

Tilgungsrate unter zwei Prozent

Der Wunsch nach den eigenen vier Wänden trifft derzeit auf einen Immobilienmarkt, der wieder mehr Spielraum zulässt: Die Zurückhaltung potenzieller Käufer in den vergangenen Monaten – aufgrund gestiegener Bauzinsen und anhaltender Inflation – führt inzwischen zu einem größeren Angebot auf dem Markt. Folglich sind Verkäufer vermehrt zu Preisverhandlungen bereit, woraus sich Chancen für Käufer ergeben können.

Um dann im Rahmen einer Baufinanzierung die Monatsrate erschwinglich zu gestalten, nutzen viele Darlehensnehmer eine niedrige Tilgung. Sie beträgt im April 1,89 Prozent und ist im Vergleich zum Vormonat unverändert. Damit liegt die anfängliche Tilgungsrate inzwischen seit einem halben Jahr unter 2 Prozent.

Zinsbindung sinkt auf zwölf Jahre

Im April legen sich Darlehensnehmer weniger lang auf ihren Zins fest als im März: Die durchschnittliche Zinsbindung beträgt zwölf Jahre und vier Monate und ist damit acht Monate kürzer als im Vormonat. Mit einer geringeren Laufzeit lässt sich der Zins oft positiv beeinflussen – er ist in der Regel niedriger als bei langen Festschreibungen.

Dennoch zeigt die durchschnittliche Zinsbindung, dass Immobilienkäufer nach wie vor auf Planungssicherheit setzen und sich Zeit für die Tilgung ihres Darlehens nehmen. Und sich Flexibilität verschaffen: Zehn Jahre nach Vollauszahlung des Darlehens können sie kündigen, wenn das Zinsniveau dann günstiger ist.

Kaum Nachfrage nach Forward-Darlehen, KfW-Darlehen beliebter

Die Nachfrage nach Forward-Darlehen sinkt im April erneut: Sie liegt bei 3,03 Prozent und fällt damit den dritten Monat in Folge. Mit einem Forward-Darlehen und einem Zinsaufschlag sichern sich Anschlussfinanzierer die aktuellen Konditionen für bis zu fünfeinhalb Jahre im Voraus – sie schließen sozusagen eine Wette gegen die Zinsentwicklung ab.

Besonders sicherheitsorientierte Eigentümer profitieren davon, weil damit schon jetzt die Monatsraten bis weit in die Zukunft feststehen. Wenn keine größeren Zinsanstiege erwartet werden und die Zinsen sich wie zurzeit eher seitwärts bewegen, warten Kreditnehmer tendenziell eher ab und behalten den Markt für ihre Anschlussfinanzierung im Blick.

Die Förderprogramme der Kreditanstalt für Wiederaufbau (KfW) werden hingegen wieder mehr in Anspruch genommen als noch in den Vormonaten: Mit 6,18 Prozent ist ihr Anteil am Gesamtvolumen zwar nach wie vor gering, beträgt jedoch erstmals seit knapp zwei Jahren wieder mehr als sechs Prozent.