Unsicherheit wird die Stimmung eintrüben

Solange sich in den Meinungsumfragen ein Patt zwischen den Befürwortern und Gegnern einer EU-Mitgliedschaft abzeichnet, wird diese Unsicherheit die Stimmung weiter eintrüben. Eine solche Situation könnte ähnliche Kursverluste für europäische Aktien auslösen wie vor einem Jahr im „Wartezimmer“ vor dem „Grexit“-Votum. Sichere Häfen und hier insbesondere britische Staatsanleihen oder Gold würden in diesem Fall von den Investoren bevorzugt. In Anbetracht der Verwundbarkeit von britischem Pfund und Euro sind Anleger gut beraten, Long-Positionen in britischen und europäischen Aktienmärkten abzusichern. Die Positionierung mit Short ist eher taktischer Natur als Hedging von Long-Positionen. Wir verwenden dabei Short, Double Short oder Triple Short ETFs.

Zugleich können einige defensive Sektoren als sichere Häfen gespielt werden. Dafür bieten sich Versorger, Konsumgüter, Versicherer, Gesundheit an – und bei stabilisierten Preisen auch wieder ausgewählte Ölkonzerne. In der Fixed Income-Klasse können deutsche und britische Staatsanleihen in einem von Nullzinsen oder Negativzinsen geprägten Umfeld gut abschneiden. Bei Unternehmen mit hohen Dividendenrenditen sollten internationale Konzerne, deren Absatzmärkte global ausgerichtet sind, bevorzugt werden. Unternehmen wie Unilever, Siemens oder Bayer werden raue Börsenphasen gut meistern. Etliche dieser internationalen Player sind im Besitz einer eigenen Banklizenz und können sich für eine Finanzierung direkt an die EZB wenden.

Das „Britin“-Szenario als Vertrauensschub für europäische Aktien

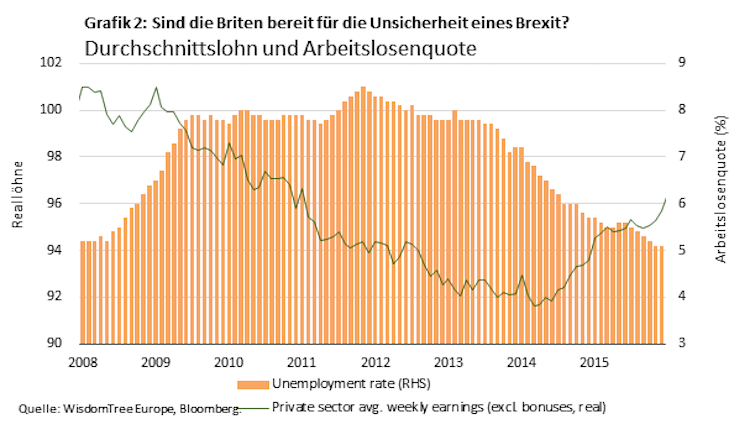

Unser Basisszenario geht von einem Verbleib Großbritanniens in der EU aus („Brit-In“). Demzugrunde liegt die simple Überlegung, dass wenige Personen im Land ein Interesse daran haben, die gerade erst wieder erreichte ökonomische Stabilität auf das Spiel zu setzen. Nehmen wir etwa den Arbeitsmarkt, der sich gerade erst wieder erholt hat. Gerade die Tatsache, dass erst seit 2014 wieder die durchschnittlichen Einkommen steigen, zeigt auf, dass die Privathaushalte erst seit kurzem wieder Nutznießer der wirtschaftlichen Erholung sind. Folgende Grafik zeigt die wieder steigenden Einkommen der Angestellten. Die zunehmenden Beträge übersteigen seit kurzem die Inflation, weil die Arbeitslosenquote inzwischen unter das Niveau vor der Finanzkrise gefallen ist.

Vor diesem Hintergrund werden sich die britischen Wähler bei ihrer Entscheidung vom Blick in ihren Geldbeutel leiten lassen. Aus diesem Grund werden sie für die Fortsetzung einer – wenn auch nicht perfekten – Union mit Kontinentaleuropa stimmen. Die Entscheidung „Brit-In“ würde die politischen und wirtschaftlichen Ungewissheiten beseitigen, wieder Vertrauen in Wertpapiere (vor allem solche die in britischen Pfund notieren) herstellen und letztendlich den Euro stärken. Zu guter Letzt würden sich die Finanzierungsbedingungen für Kreditaufnahmen weiter verbessern – und auf diese Weise der Erholung der Binnennachfrage innerhalb Europas einen weiteren Schub geben.

Aus Anlegersicht würden von einem solchen Szenario vor allem europäische Small und Mid Caps profitieren, aber auch ihre britischen Pendants, die einen relativ großen Teil ihrer Erlöse in Europa generieren.

Seite vier: Politische und wirtschaftliche Folgen eines „Brexit“