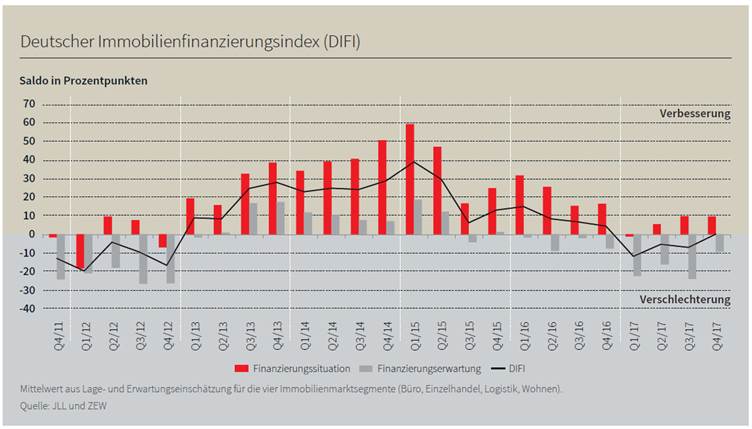

Eine spürbare Aufhellung der Erwartungen an das Finanzierungsgeschäft im kommenden Halbjahr hat im vierten Quartal 2017 für einen Anstieg des Deutschen Immobilienfinanzierungsindex (DIFI) gesorgt. Die Marktteilnehmer rechnen dabei mit einer stabilen Zinssituation.

Der Deutsche Immobilienfinanzierungsindex (DIFI) kletterte im vierten Quartal um 7,3 Punkte auf einen Stand von 0,1 Punkten. Damit zeige der vierteljährlich erhobene DIFI erstmals in 2017 einen positiven Wert.

Der Index wird von Jones Lang LaSalle (JLL) und dem Zentrum für Europäische Wirtschaftsforschung (ZEW) erhoben.

Die ebenfalls einfließende Beurteilung der Finanzierungssituation der letzten sechs Monate blieb mit 9,6 Punkten auf ähnlichem Niveau wie im Vorquartal (drittes Quartal: 9,8 Punkte).

„Trotz des erfreulich hohen Anstiegs um 14,7 Punkte bleiben die Zukunftserwartungen der Finanzierer mit einem Wert von minus 9,4 weiterhin zurückhaltend“, so Anke Herz, Team Leader Debt Advisory JLL Germany.

Helge Scheunemann, Head of Research JLL Germany, ergänzt: „Die Verbesserung des DIFI geht einher mit der exzellenten Konjunkturlage und damit verbundenen Aufwärtskorrekturen der Prognosen diverser Forschungsinstitute für das Wirtschaftswachstum 2018, die sich mit über zwei Prozent circa 0,5 Prozentpunkte höher als zu Jahresbeginn eingependelt haben.“

Robustes Umfeld für Logistik-, Wohn- und Bürofinanzierungen

Die eindeutigsten Zugewinne bei den Erwartungen an die Geschäftslage im kommenden Halbjahr verzeichnen nach den Ergebnissen des DIFI Finanzierungen von Logistik-, Wohn- und Büroimmobilien.

„Nach zuletzt deutlich negativen Werten deuten die entsprechenden Salden aus positiven und negativen Prognosen der teilnehmenden Institute wieder auf ein stabiles Finanzierungsumfeld 2018 hin“, so Dr. Oliver Lerbs, kommissarischer Leiter des Forschungsbereichs Internationale Finanzmärkte und Finanzmanagement am Zentrum für Europäische Wirtschaftsforschung (ZEW). Bei Einzelhandelsfinanzierungen hätten sich die Experten dagegen ähnlich vorsichtig wie im Vorquartal gezeigt.

Nahezu unveränderte Refinanzierungsmärkte

Nach den zwischenzeitlichen Einbrüchen der entsprechenden Indikatoren zu Jahresbeginn signalisieren die DIFI-Umfragen der letzten drei Quartale für sämtliche Refinanzierungsinstrumente insgesamt eine stabile Entwicklung, so JLL und ZEW.

Während sich die Einschätzung der aktuellen Situation bei Einlagen, Pfandbriefen, Schuldverschreibungen und Mortgage Backed Securities dabei durchweg verbessert habe, hätten die Prognosen überwiegend leicht nachgegeben.

Ein entgegengesetztes Bild ergebe sich dagegen bei Immobilienaktien. „Im längerfristigen Trend wird erkennbar, dass klassische Kundeneinlagen zur Refinanzierung von Deals das Tal, das sich seit Mitte 2015 abzeichnete, durchschritten zu haben scheinen. Auf den Pfandbriefmärkten ist dagegen die dynamische Entwicklung des Vorjahres abgeklungen“, so Herz.

Zum Vergrößern bitte auf die Grafik klicken

So wirkt sich die EZB-Entscheidung aus

Eine Sonderfrage des DIFI thematisierte die Verlängerung und gleichzeitige Modifizierung des Anleihekaufprogramms der Europäischen Zentralbank – mit den Änderungen für Preisstruktur und Risikobereitschaft von Finanzierungen.

„Gut ein Drittel der Experten sieht durch die Entscheidung eine größere Bedeutung der Margen gegenüber den Gebühren heraufziehen, in ähnlichem Umfang wird von einer höheren Risikobereitschaft der Finanzierer ausgegangen, nach wie vor basierend auf den weiterhin historisch niedrigen Langfristzinsen“, so Herz. „In Bezug auf das absolute Preisniveau der Finanzierungen und die Finanzierungslandschaft geht eine große Mehrheit der Befragten von 82 beziehungsweise 70 Prozent davon aus, dass es zu keinen wahrnehmbaren Veränderungen kommen wird.“

Prognose wichtiger Zinssätze

Die Experten wurden außerdem um eine Prognose wichtiger Zinssätze für die kommenden zwei Jahre gebeten. Den Drei-Monats-Euribor sehen sie Ende 2018 mit hoher Wahrscheinlichkeit zwischen minus 0,3 und minus 0,1 Prozent, Ende 2019 zwischen minus 0,1 und 0,2 Prozent.

Die Rate für einen Euro-Zinsswap mit fünf beziehungsweise zehn Jahren Laufzeit gegenüber dem Sechs-Monats-Euribor wird Ende 2018 mit Werten zwischen 0,3 und 0,5 Prozent beziehungsweise 0,9 und 1,2 Prozent eingestuft, Ende 2019 zwischen 0,5 und 1,0 Prozent, respektive 1,2 und 1,6 Prozent. (bk)

Foto: Shutterstock