Die Gemeinschaftswährung ist einst mit den allerhöchsten Ansprüchen gestartet. Sie sollte die große Ersatzleitwährung zum US-Dollar werden. Tatsächlich stieg der Euro 2008 bis auf ca. 1,60 Dollar. Aktuell jedoch liegt er auf einem 5-Jahrestief und das Erreichen der Parität ist nicht ausgeschlossen. Manche (Geld-)Politiker stört das überhaupt nicht. Sie glauben sogar, dass ein schwacher ein wirtschaftlich starker Euro ist.

Zinsparitätentheorie: Schwache Zinsen = schwache Währung

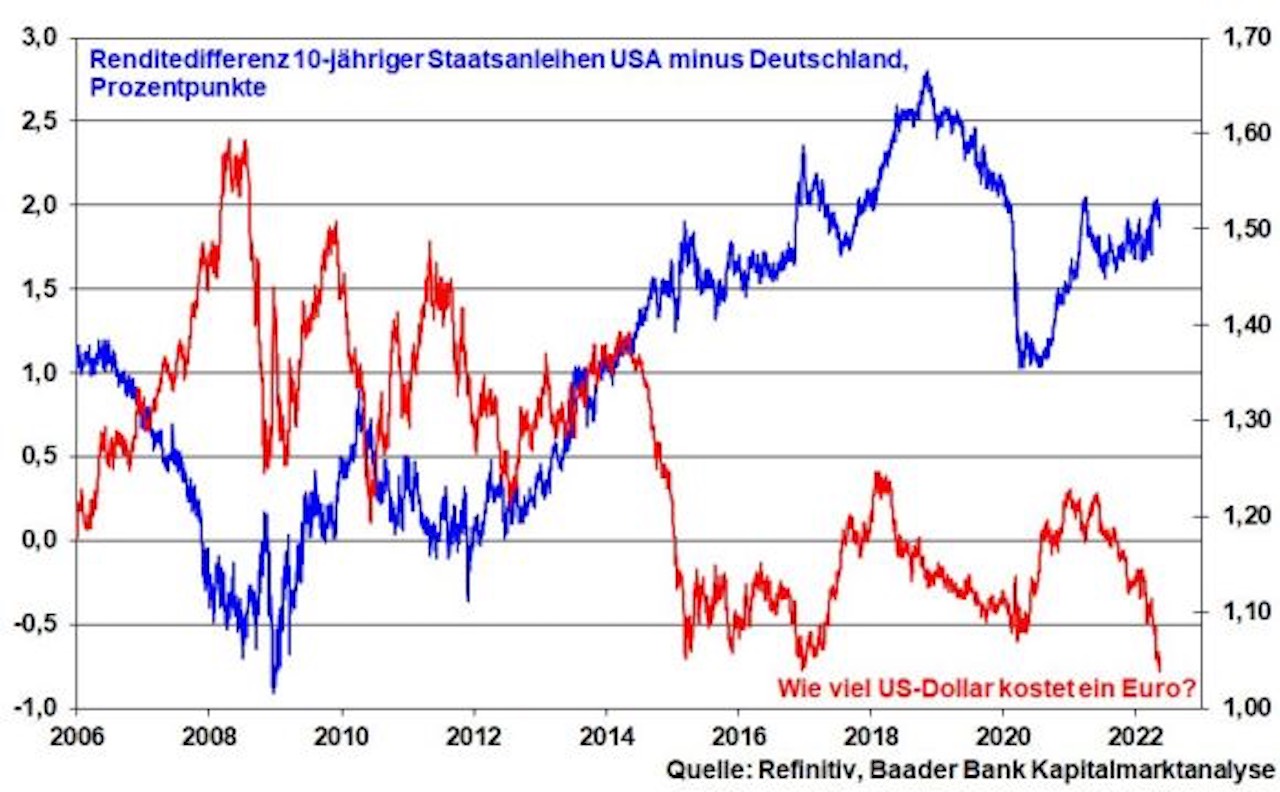

Was bewegt Wechselkurse? Die Zinsparitätentheorie besagt, dass das Geld in jene Länder fließt, die die höchsten Zinsen bieten, was insofern deren Wechselkurse treibt. Da scheint was dran zu sein: Höhere Anleiherenditen in den USA gegenüber Deutschland haben den Euro gegenüber US-Dollar seit 2014 klar geschwächt.

Grafik: Renditedifferenz 10J-Staatsanleihen USA minus Deutschland und Euro zum US-Dollar

Umgekehrt wird auch ein Schuh daraus: Würde die EZB ihren von der Bundesbank geerbten Auftrag zur Preisstabilität ernst nehmen, käme bald eine wahre Inflation an Zinserhöhungen auf die Eurozone zu. Der Euro müsste dann regelrecht fliegen.

Ja, die EZB wird im Juli die Leitzinswende einleiten. Nein, eine Inflationsbekämpfung mit Leidenschaft ist nicht zu erwarten. Der große hässliche Inflations-Pickel wird nicht konsequent mit Zinserhöhungen beseitigt. Er wird lediglich kosmetisch, mit Makeup abgedeckt.

Lieber mehr Inflation als weniger Export

Tatsächlich drängt sich dem aufmerksamen Betrachter der Eindruck eines „Trade-Off“ auf: Die zinsseitige Inflationsbekämpfung lässt man schleifen, um den Euro zu schwächen. Als Aufputschmittel soll er die Wirtschaft Europas und vor allem ihre außenhandelsstarken Branchen fit machen.

Aber ist das ein Erfolgsrezept? Länder wie Griechenland, Italien, Spanien und Portugal haben in der zweiten Hälfte des letzten Jahrhunderts permanent gegenüber dem Hartwährungsland Deutschland abgewertet. Und haben sie sich zu exportgetriebenen Wachstumstempeln entwickelt? Oder ist Deutschland mit seiner legendär starken D-Mark zum Armenhaus des Außenhandels geworden?

Das Gegenteil war der Fall. Deutschland hat sich der Herausforderung des „Fluchs“ der starken Währung gestellt. Mit industrietechnischen Innovationen, beständigen Produktivitätsfortschritten und auch günstig importierten Rohstoffen haben wir diese Aufgabe mit Bravour gemeistert. Unser konsequentes Leistungsprinzip hat uns zum Exportweltmeister gemacht.

Dagegen labten sich andere europäische Länder nur an der Gnade des bequemen Produktivitätsausgleich via Abwertung. Die Strafe blieb nicht aus. Zunächst importierten sie Inflation. Gleichzeitig reduzierte das Währungs-Dumping den Anreiz für die Politik an Standortverbesserungen zu arbeiten. Warum sich in der Schule anstrengen, wenn gutmeinende Lehrer immer wieder alle Augen zudrücken?

Der Euro stoppte die Abwertungs-Droge, doch sorgt die EZB für einen Alternativ-Rausch

Nach Einführung des Euros waren Abwertung für Drachme, Lira, Escudo oder Franc nicht mehr möglich. Daher konnte die Vernachlässigung des Leistungsprinzips nicht mehr kompensiert werden. Müßiggang ist aller Laster Anfang. Es kam, wie es kommen musste: Strukturdefizite und Schuldenkrisen ließen Wachstumspotenziale schmelzen wie Gelato im Sommer an der italienischen Mittelmeerküste.

Und wie sollte das Problem gelöst werden? Die EZB wurde zum ultimativen Rettungsengel gemacht. Die früheren Freuden der Abwertung glich sie mit den zinsgünstigsten und umfangreichsten Geldgeschenken aller Zeiten aus. Anfangs wirkte diese Stabilitäts-Kardinalsünde weniger gravierend, da die lange Zeit geringe Inflation eine expansive Geldpolitik opportun erscheinen ließ.

Dennoch kultivierte diese Geldpolitik die wirtschaftliche Trägheit weiter. Und leider haben der Wegfall der Abwertungsmöglichkeit und damit der nachlassende Wettbewerbsdruck im Euro-Club auch bei uns das heilige Leistungsprinzip arg säkularisiert. Doch was nutzt es, wenn Deutschland in Europa der König ist, uns angesichts der immer größeren außereuropäischen Industriekonkurrenz aber die industrielle Palastrevolution droht?

Und anstatt wieder auf den Pfad der wirtschaftlichen Tugend zurückzukehren, wird in der Eurozone immer mehr Staatswirtschaft eingefordert, die das konjunkturell Schlimmste verhindern soll. Und wer soll das wieder bezahlen? Richtig, die EZB als willfähriger und freizügiger Stiefelknecht einer mutlosen Politik.

Folglich wird sie weiter von wirklich klaren und konsequenten Zinserhöhungen absehen, auch wenn sie zur Inflationsbekämpfung dringend geboten sind. Die Folge ist eine fortgesetzte Währungsschwäche, die die massive kriegs- und rohstoffbedingte Teuerung noch weiter anheizt. Unternehmen wird Marge und Verbrauchern Kaufkraft und beiden Wohlstand geraubt. Das Wirtschaftswachstum schrumpft sogar.

Das es auch anders geht, zeigt die Schweiz. Mit einem stabilen Schweizer Franken hält man die importierte Inflation klein. Überhaupt belegen die Eidgenossen trotz Währungsstärke in den Hitlisten der Wettbewerbsfähigkeit immer wieder vordere Plätze. Wer seine Hausaufgaben in puncto Leistungsprinzip macht, hält eben auch eine starke Währung aus. Zur Erinnerung: So hat es Deutschland auch einmal gemacht.

Nein, ein schwacher Euro ist nicht der Königsweg für wirtschaftlichen Erfolg. Er ist ein Holzweg, der in eine wirtschaftliche Sackgasse führt. Ist es da noch verwunderlich, dass die Gewichtung des Euros im Währungskorb des IWF so stark wie nie abgenommen hat?

Bitte belügen wir uns nicht selbst: Die Euro-Schwäche ist keine Dollar-Stärke. Der Euro ist aus eigenem inneren Unvermögen schwach. Ohne Fleiß kein Preis.

Robert Halver leitet die Kapitalmarktanalyse bei der Baader Bank. Mit Wertpapieranalyse und Anlagestrategien beschäftigt er sich seit Abschluss seines betriebswirtschaftlichen Studiums 1990. Halver verfügt über langjährige Erfahrung als Kapitalmarkt- und Börsenkommentator. Er ist aus Funk und Fernsehen bekannt und schreibt regelmäßig für Cash.

Rechtliche Hinweise / Disclaimer und Grundsätze zum Umgang mit Interessenkonflikten der Baader Bank AG: https://www.roberthalver.de/Newsletter-Disclaimer-725