Der Focus titelte unlängst: „Achtung, Sparer! Uns droht eine Geldentwertung so hoch wie seit 1992 nicht mehr“. Panikmache oder berechtigte Sorge?

Koch: Die Inflation ist für die deutschen Sparer natürlich, auch historisch bedingt, ein Trauma. Und ja, wir haben derzeit Inflation, aber wir sprechen nicht über eine Hyperinflation. Das wäre in der Tat etwas, das wir nicht haben wollen. Mit der aktuellen Teuerungsrate können wir umgehen. Und Inflation muss nicht per se schlecht sein, sondern kann auch Chancen eröffnen.

Neus: Aus Sicht des Versicherungsvermittlers, der hauptsächlich mit Sparern als Kunden zu tun hat, ist es mal wieder eine sehr gute Gelegenheit, mit ihnen ins Gespräch zu kommen. Dabei ergeben sich zwei Argumentationslinie. Bei dem Kunden, der bereits am Kapitalmarkt investiert ist, kann der Vermittler überprüfen, ob er ausreichend gegen Inflation geschützt ist. Derjenige, der noch immer sein Geld auf dem Spar- oder Girokonto liegen hat, kann der Vermittler davon überzeugen, dass die Investment- ebenso wie die Versicherungsbranche für die aktuelle Situation die optimalen Lösungen parat hat.

Koch: Da stimme ich absolut zu. Deutschland ist nach wie vor kein Land der Anleger. Die Notwendigkeit für Aktieninvestments ist immer noch sehr schwer zu vermitteln. Aufgrund der Marktentwicklung haben Vermittler in der Tat jetzt die Chance, dieses Thema anzusprechen.

Linden: Das Thema Inflation wird von vielen Anlegern völlig unterschätzt. Wir haben einen Cocktail an Faktoren, den die Menschen noch gar nicht auf dem Radar haben. Wir merken langsam aber sicher, dass es anzieht, wie vor 10, 20 Jahren, allerdings gab es damals noch Zinsen am Kapitalmarkt. Inzwischen bewegen wir uns in einem Negativzinsumfeld, was von den Banken immer stärker eins zu eins etwa über Verwahrentgelte an die Kunden weitergegeben wird. Jetzt steigt die Inflation auf Niveaus von drei, temporär vier Prozent an in diesem Jahr. Auch wenn sich das wieder ausbalancieren wird, treten wir dennoch in eine Phase ein, die durch eine Verknappung von Rohstoffen und Problemen in den Lieferketten gekennzeichnet ist, wodurch die Preise massiv steigen. Es gibt keinen Zins mehr dagegen. Das heißt, die Kunden bezahlen sogar noch für ihr Geld, das sie auf der Bank liegen haben. Es gibt also wirklich einen Verstärkungseffekt, der vollkommen unterschätzt wird und der sehr dramatisch ist. Die Menschen werden real entwertet, auf eine Art und Weise, wie sie es überhaupt gar nicht bei dieser Geschwindigkeit merken und realisieren können. Für uns als Produktinitiatoren, die Alternativen anbieten können, ist es natürlich eine enorme Chance. Aber wir müssen den Kunden erreichen. Der Kunde muss auch irgendwann bereit sein, zu handeln. Wenn er nichts tut, ist es für Anleger eine große Gefahr. Umgekehrt ist es eine große Chance für ihn, denn wenn die Inflation anzieht, profitieren Sachwerte, allen voran Aktien.

Schröder: Ich stimme Ihnen zu, allerdings bin ich dabei sehr pragmatisch. Die Mehrheit der Vermittler oder des Marktes in der Lebensversicherung ist nach wie vor sehr sicherheitsorientiert. Stichwort Garantien. Das bekommen die Investmentgesellschaften häufig zu spüren über die Inflows, die in schwierigen Marktphasen dann oft ausbleiben. Deshalb sehe ich die derzeitige Situation als sehr positiv zumindest für die Kundenansprache an, weil es nun mal notwendig ist, einen Niedrigzins-Sachwert zu haben. Das sagen wir seit Jahren: „Niedrige Zinsen, ihr braucht Aktien“. Und eine Inflation geht in die gleiche Richtung. Die Antwort auf Inflation ist die gleiche Antwort wie auf das Thema Niedrigzins. Insofern ist die Sachwertanlage dann noch mal gestärkt in der Substanzwertanlage. Zudem gibt es noch eine weitere Chance. Der klassische Endkunde ist sich der Konsequenzen aus realer Geldentwertung und Inflation häufig gar nicht bewusst. Aber der Negativzins, sorgt jetzt für einen emotionalen Effekt, weil man auch nominal weniger hat. Das führt noch mal zu einer ganz neuen Bewegung und Chance in der Situation.

Stenger: Der Umgang mit der Inflation ist sehr wichtig. Dabei müssen wir das traditionelle Rendite-Dreieck um ein, zwei Dimensionen erweitern. Das heißt im Umkehrschluss für den Normalbürger, er kann es sich gar nicht leisten, anders als in einer Fondspolicenart zu sparen. Denn die Höhe des Beitrags, die er ohne Fondssparen aufbringen müsste, um im Alter eine adäquate Vorsorge zu haben, wird der Normalverdiener nicht aufbringen können. Also muss ich dem Kunden aufzeigen, dass ihn nur eine Aktienrente weiterbringt, die im Übrigen bereits auch von Teilen der Politik als unverzichtbar propagiert wird. Diesen Umstand sollten wir als Rückenwind mit auf die DKM nehmen. Es geht nicht mehr darum, ob ich eine Fondspolice mache, sondern nur noch um ihre Ausgestaltung, damit die Vorsorgelücke angemessen geschlossen werden kann.

Castiglioni: Über die letzten 20, 25 Jahre, als man versucht hat, mit dem Schreckensgespenst Inflation den Sparer dazu zu bringen zu investieren, hat das nur bedingt funktioniert. Ich denke schon, dass die Kombination der Faktoren Negativzinsen und erhöhte Bankgebühren sowie Inflation es jetzt wahrscheinlicher macht, dass der Sparer Alternativen sucht. Vielleicht nicht unbedingt im Investmentbereich. Wir sehen zum Beispiel in Deutschland, dass ein Anbieter wie Weltsparen, der im B2C-Bereich tätig ist, extrem große Zuflüsse hat. Die Loyalität zu den Hausbanken neigt sich langsam dem Ende zu. Ich glaube, in diese Kerbe könnte man auf der DKM ebenfalls schlagen, indem man sagt: Was sind denn die Alternativen zur Hausbank, über die sich der Kunde, der Sparer Gedanken machen sollte?

Kommen wir einmal zum Thema Altersvorsorge, das vorhin schon ein paar Mal anklang. Wiederholt wird in letzter Zeit ein Paradigmenwechsel in der Altersvorsorge mit der jungen Generation als auslösendes Momentum herbeigeredet. Glauben Sie, dass die derzeitige Situation dazu führen wird, dass die Generationen Y und Z in Deutschland vom traditionellen Sparen auf dem Konto und dem Sparbuch abrückt?

Stenger: Wir haben bei Franklin Templeton einen 20-jährigen Werksstudenten, der komplett anders tickt als alle hier in der Runde. Wenn ich ihm einen Research-Auftrag gebe, googelt er ganz anders als ich und ist auch viel schneller mit Ergebnissen. Beim Thema Altersvorsorge geht es bei ihm um die Frage: Wie mache ich es jetzt richtig, wenn ich loslege? Und nicht: Wie haben es meine Eltern gemacht? Das ist, ein Punkt, der elementar ist, wenn der Bundestag gewählt ist. Baut ihr Vertrauen auf oder zerstört ihr Vertrauen? Was soll Vorsorge sein oder laufen wir nächstes Jahr über die Messe und sagen: Willst du politikfreie Vorsorge machen, mache es mit einer Fondpolice in der dritten Schicht, denn dann hast es nicht mehr mit Riester oder Rürup zu tun. Oder was wird der Schritt sein? Wir erleben bereits jetzt, dass niemand mehr Riester vermittelt, weil niemand weiß, wie es damit weiter geht. Das kann nicht die Botschaft sein, die wir in den Markt senden, auch nicht in Richtung jüngere Generation. Deshalb ist es entscheidend, dass ich autark von solchen Einflüssen aufgestellt bin und nicht unter solchen Entscheidungsschwankungen leiden will, nur weil man sich in Berlin und Co. mal wieder etwas anderes überlegt.

Linden: Beim Kanzler-Triell haben die drei Kandidaten genau 27 Sekunden über Altersvorsorge gesprochen. Insofern wurde dort kein Vertrauen zerstört, aber auch keines aufgebaut.

Schröder: Ja, ich war auch enttäuscht darüber, muss ich ganz ehrlich sagen. Die Informationsmöglichkeiten sind natürlich für die junge Generation viel, viel besser als zu unserer Zeit. Aber es liegt an uns ihnen aufzuzeigen, wo sie sich informieren können. Es kann ja auch nicht sein, dass auf einmal jeder Bitcoin oder ähnliches kauft – hier sollten wir konsequenter die Vorteile und Notwendigkeit einer Aktienanlage aufzeigen. Natürlich sind die Leute heute selbstbestimmter und informieren sich. Das sehe ich schon als Chance, da man viel mehr Möglichkeiten hat, sich auch selbst zu informieren. Aber natürlich mit der Gefahr, dass man sich möglicherweise falsch informiert.

Die Gefahr der Falschinformation ist in der Tat mit steigendem Einfluss von Social Media gerade bei den jungen Menschen sehr groß. Wie schaffen Vermittler es, solide Informationen über Kapitalanlagen und Vorsorgelösungen an diese jungen Menschen zu transportieren?

Castiglioni: Wir betreuen verschiedene Vertriebswege, die unterschiedlich aufgestellt sind. Insbesondere die eigenen Exklusivvertriebe überaltern zunehmend, der Schnitt liegt dort bei 55 Plus. Dennoch gibt es dort ein sehr großes Vertrauen der Kundschaft, das sich teilweise auch auf die Kinder überträgt. Und auch viele Eltern tun etwas für die Altersvorsorge der Kinder. In anderen Vertriebswegen, auch Strukturvertriebswegen, gibt es ganz viele junge Vermittler, die sehr oft die digitalen Beratungstools einsetzen. Dort ist es aber eher die Botschaft: Du musst etwas tun. Verlass dich nicht auf die Politik beziehungsweise auf die gesetzliche Rente! Das führt sehr oft dazu, dass diese Menschen in aller Regel in der Schicht drei in irgendeiner Form etwas anlegen. Und jeder Euro, der dort rein fließt, ist ein guter Euro.

Koch: Wie ddie Menschen anlegen und dass sie richtig anlegen, ist nach wie vor ein Thema, bei dem noch viel Aufklärungsarbeit notwendig ist. Solange wir immer noch einen Weltspartag haben, wird der Wandel vom Sparer zum Anleger nicht einfacher. Die junge Generation muss ein viel stärkeres Augenmerk auch auf die Anlegerperspektive legen, Richtung Aktien und Renten. Ob das Thema Altersvorsorge dann gleich die erste Maßnahme sein sollte, weiß ich nicht, aber zumindest für die Vorteile einer Geldanlage in Finanzmarktprodukte sollte die junge Generation sehr viel stärker sensibilisiert werden. Und das gehört auf jeden Fall in die Lehrpläne der Schulen, die auf das Leben vorbereiten sollen. Niemand lernt dort bisher, wie man eine Bewerbung schreibt, was eine Aktie ist, wie man sein Geld sinnvoll anlegt. Hier muss sehr viel mehr passieren.

Neus: Altersvorsorge ist und bleibt politisch bedingt. Das ist leider so. Das gab es in den letzten 40 Jahre vor allem in Deutschland, wo die Politik gesagt hat: Wir sorgen dafür, dass Altersvorsorge nach bestimmten Vorgaben betrieben wird. Auch, wenn die Politik sich hier extrem viel Mühe gibt, die Garantien und Sicherheiten zu entschärfen, liegt darin die große Herausforderung. Ich habe persönlich wenig Hoffnung, dass eine neue Regierung daran im positiven Sinne etwas ändert. Wir müssen auf die Mündigkeit der Bürger bauen, die sich von Politik nichts mehr vorgeben lassen will. Sei es das Thema Riester, sei es die dritte Schicht. Aber nichtsdestotrotz: Die Politik muss auch weiterhin eine führende Rolle spielen, auch zum Thema Aus- und Weiterbildung. Ansonsten werden wir das, was wir seit Jahrzehnten verkünden, auch in Zukunft für mindestens zehn bis 20 Jahre verkünden müssen. Nicht nur bei den Jüngeren, sondern auch gerade bei der Generation, wo es noch dringender ist, die in zehn Jahren in Rente gehen.

Linden: Wir arbeiten mit einem Finanzvertrieb zusammen, der eine recht junge Beraterstruktur hat. Und für diesen Vertrieb haben wir eigens einen Podcast entwickelt, in dem ein Kollege von mir regelmäßig über Börsenthemen berichtet und externe Interviewgäste einlädt. Er ist auch bei Instagram sehr aktiv. Darüber erreicht man die jungen Menschen. Man muss sich an die Gewohnheiten dieser Generation anpassen. Diese jungen Berater erreichen dann auch wiederum junge Menschen und begeistern sie für Anlage- und Vorsorgethemen und erklären, warum es wichtig ist jetzt zu handeln. Die Podcast-Themen ziehen recht stark und führen dazu, dass sich die Menschen anschließend mit der dort vermittelten Thematik stärker auseinandersetzen und auch aktiver auf uns zukommen und Fragen stellen. Ich sehe aber auch die Firmen in der Verantwortung, mit einem bAV-Angebot aktiv auf einen Berufseinsteiger zuzugehen und ihm zu erklären, dass die gesetzliche Rente nicht ausreichen wird

Über den notwendigen Paradigmenwechsel, was die Mentalität der Anleger angeht, haben wir gesprochen, aber brauchen wir nicht auch einen Mentalitätswechsel in der Beratung?

Neus: Es ist nicht so leicht, den Hebel umzulegen und die Themen Garantien und Sicherheit sofort gegen die Themen Renditechance und Risiko auszutauschen. Das beste Beispiel, wie schwer es ist, finden wir in der zweiten Schicht und dem Thema Betriebsrentenstärkungsgesetz. Dort hat der Gesetzgeber von sich aus das Thema Garantien beerdigt und mit welchem Ergebnis. Seit mehr als dreieinhalb Jahren gibt es bis heute keine nennenswerten Verträge in der reformierten bAV. Die Idee war gut und richtig, die Umsetzung allerdings war und ist sehr bescheiden. Deshalb müssen wir dort weitermachen, wo wir jetzt stehen und in kleinen Schritten vorangehen, um etwas zu erreichen.

Schröder: Ich sehe es ein bisschen differenzierter. Aus Investmentsicht müssen wir uns in der gegenwärtigen Situation wirklich nicht über das Thema Garantien unterhalten. Eine bAV sollte allerdings Standard werden. Die Produktrendite kann dabei sogar erst einmal zurückstehen, weil die Systemrendite bereits einen derart großen Hebel bietet und die Garantie teilweise kompensiert wird. Die Frage sollte nicht lauten: Was kostet mich die Garantie? Die Frage sollte eher lauten: Wie viel Rendite entgeht mir? Aber ich will das Thema Garantien nicht komplett über einen Kamm scheren. Gerade auch in der bAV sind wir, je nach Zusageart in der Lage, mit bestimmten bedarfsgerechten z.B. endfälligen Garantien auszukommen. Die Frage ist allerdings grundsätzlich: Muss es immer die volle Garantie sein?

Stenger: Wenn ich an Januar 2022 denke und an den dann geltenden Rechnungszins von 0,25 Prozent, hat sich jegliche Diskussion über Garantien erledigt. Das muss einfach jedem klar sein. Was in der Diskussion viel zu kurz kommt: Es wird so viel über Rentengarantiefaktoren gesprochen, dabei ist es viel wichtiger zu entscheiden: Will ich einen hohen Rentengarantiefaktor oder einen gut gefüllten Spartopf, der dann zur Verrentung kommt? Ich habe früher einmal die Fondspolice mit der Rückführung eines Kredites verglichen. Bei dem prüfe ich auch nicht nach fünf Jahren, ob der Kredit schon zu Ende ist, wenn ich weiß, dass er auf 20 Jahre angelegt ist. Wir sollten nicht nach fünf Jahren bereits die Ergebnisse verlangen, die wir erst in 20 Jahren brauchen. Wir müssen den Menschen auch klarmachen, welchen Weg sie vor sich haben und dass der nicht immer eine gerade Linie ist. Wenn ich die 0,25 Prozent Rechnungszins zur Garantieerzeugung nehmen will, dann braucht es einfach monatlich mehr Geld. Willst du es nicht machen, dann akzeptiere das Momentum an Risiko, was dazukommen muss. Diese Fragen muss ich den Menschen doch einmal in der Beratung zumuten.

Welche Rolle spielt denn das Thema Garantien und erwartete Rendite derzeit in der Beratung?

Castiglioni: Vor ein paar Jahren hatten wir einmal den Ausstieg aus den Garantien verkündet. In Bezug auf die Fondspolice haben wir uns nur noch in Schicht drei bewegt. Davon sind wir jetzt wieder abgewichen, weil der Marktanteil einfach nicht groß genug ist, um sich nur in dieser Schicht zu bewegen. Was heißt das? Ich weiß nicht, ob der Kunde es unbedingt wünscht, aber der Vermittler benötigt in der Beratung offensichtlich eine gewisse Art von Garantien.

Seit diesem Jahr spielt das Thema Nachhaltigkeit und ESG eine bedeutende Rolle im Asset Management und in der Beratung. Inwieweit hat ESG das Zeug dazu, Treiber der Altersvorsorge zu sein, insbesondere mit Blick auf die beiden eben genannten jungen Bevölkerungsgruppen?

Linden: Es wird einen umso stärkeren Impact haben, je nach dem, an welche Anlegergruppe man sich hier wendet. Eine Studie vom Bundesinstitut für Altersvorsorge, die ganz gezielt nach Orientierung anhand von ESG-Kriterien Anlegergruppen befragt hat, zeichnet schon ein sehr deutliches Bild. Menschen jenseits der 50, die schon ein gewisses Vermögen aufgebaut haben, schauen noch ein bisschen skeptisch auf das Thema und sagen: Ich will aber auch eine Rendite haben. Für die jungen Menschen, die zur Generation „Fridays for Future“ zählen, ist es sehr wichtig, dass alles sauber und korrekt sein muss, was wir machen. Diese Bevölkerungsgruppe kann man sicherlich für das Thema ESG begeistern. Es ist allerdings kein dauerhafter Motivator, weil es sowieso eine Pflichtübung und ein Hygienefaktor für jeden und alles werden wird. Das heißt, große Pensionskassen, internationale Investoren, allen voran jetzt die USA, die dem Pariser Klimaabkommen wieder beitritt und so weiter, lenkt in die Richtung und hat den Effekt, dass man sich mit dem Thema Nachhaltigkeit/ESG auseinander setzen muss und sich dem als Investoren auch nicht verschließen können. Gleiches gilt für alle Firmen, die das Thema nicht Negieren können, wollen sie sich nicht den Zugang zum Kapitalmarkt verstellen. Das heißt, man muss sich damit auseinandersetzen und auch eine Total und eine Royal Dutch Shell müssen umdenken und Alternativen für klassische Erdölförderung suchen. Wenn Sie mich fragen, hat ESG als Marketinginstrument eine Halbwertszeit von vielleicht zwei bis fünf Jahren.

Castiglioni: Es wird sicherlich zu einem Hygienefaktor werden, sodass die Marketingbotschaften in den nächsten Jahren wieder verebben werden. Nichtsdestotrotz sehe ich eine Chance, dass unsere Vermittler dem Thema Investment eine ganz andere Sinnhaftigkeit geben, wenn wir es schaffen, sie entsprechend auszubilden. Und zwar indem man Fragen beantwortet wie: Was machen denn Unternehmen im positiven Sinne? Wo schaffen sie denn Impact? Für was investiere ich mein Geld? Was unterstütze ich dabei? Dadurch entfernen wir uns endlich mal von Renditerisikoprofilen und Co. Das Storytelling wird wieder zu einem wichtigen Verkaufs- bzw. Kaufargument. Das sollten wir den Vermittlern beibringen.

Stenger: Das ist ein guter Punkt, den Sie ansprechen. Es ist endlich mal ein Thema, bei dem wir positiv über das Investieren sprechen können und nicht immer nur Warnungen vor Risiken verbreiten müssen. Der Green Deal und das EU-Aktionspaket sind eine prima Steilvorlage, um das ESG-Thema breit in den Markt zu schieben und dann nach und nach die Fokussierung anzuziehen. Die Regulatorik ist auf sehr lange Jahre ausgelegt. In drei bis fünf Jahren wird ESG noch nicht zum Standard zählen. Wenn in Glasgow am Ende des Jahres als Folgeveranstaltung von Paris feststellt, wir sind nicht im Plan, wird es auch noch einmal Korrekturen geben. Und das hat sofort Einfluss: Wie reden wir über das Thema ESG an der Stelle? Ich habe bereits Anfragen aus den USA, wo man wissen möchte, welche Erfahrungen wir mit ESG machen. Dort sieht man, dass Europa in Sachen Nachhaltigkeit weiter ist als die USA. Es wird spannend sein zu sehen, wie das Thema umgesetzt wird.

Koch: Ich glaube, wir sind uns alle einig, dass nachhaltige Geldanlagen für die Zukunft der Standard werden wird und die Art und Weise, wie wir in den letzten Jahre Geld angelegt haben, sich eher in die Nische bewegen wird. Dieses Umdenken ist gestartet, egal, ob es auf der regulatorischen Ebene stattfindet, egal, ob es beim Einkauf an der Supermarktkasse beginnt, beim Privatanleger oder Investor. Der Druck auf der Unternehmensseite ist enorm. Denn Investoren werden sich als Kapitalgeber zukünftig stark überlegen, ob sie in Unternehmen investieren, wenn diese ihre Geschäftsmodelle nicht entlang der drei Nachhaltigkeitsfaktoren ausrichten. In der Tat werden wir zukünftig nicht mehr nur über Risikorendite sprechen müssen, sondern auch über den Impact einer Investition. Wenn wir dann noch in der Lage sind, aus Investmentsicht darzustellen, welchen Einfluss man auf die Veränderungsprozesse in Unternehmen hat, damit diese nachhaltiger werden, dann schlägt ESG eine Brücke auch zu den jungen Anlegern.

Schröder: Ich will noch einmal auf die Ausgangsfrage zurückkommen, ob wir glauben, dass sich durch ESG ein weiterer Antrieb für die Altersvorsorge ergibt. Das glaube ich so nicht unbedingt. Es wird allerdings ein Entscheidungskriterium für die breite Masse werden. Und es wird auch für die Älteren, die dem Thema noch skeptisch gegenüberstehen, aus Risikogesichtspunkten interessant, weil eine Basis-ESG-Integration, zumindest die größten Risiken eliminiert und es dadurch nicht zu einem Renditeverzicht kommt. ESG bietet vielmehr Chancen an vielen Stellen. Was bisher fehlt, ist in der Tat die Vergleichbarkeit. Die Kunden fragen immer mehr nach: Seid ihr Grün, seid ihr nachhaltig? Was heißt das überhaupt? Das Ganze ist mir noch viel zu einseitig. ESG ist sehr viel breiter als nur die Fokussierung auf ökologische Aspekte, und das macht es auch so herausfordernd und so komplex. ESG bietet als Thema der Zukunft enorme Chancen, aber wir müssen als Branche auch wieder aufpassen, dass wir uns nicht verzetteln.

Neus: Zurzeit verunsichern wir den Vermittler mehr als dass wir ihm etwas Sinnvolles an die Hand geben. Es gibt jetzt im Fondspolicenbereich zum Beispiel die grüne Versicherung. Wenn wir als ausländischer Asset Manager Fonds nach luxemburgischem Recht auflegen und zum Vertrieb in Deutschland zulassen, dann richten wir uns nach dem Artikel-8-, Artikel-9-Prinzip. Erschwerend kommt allerdings das Zielmarktkonzept hinzu, wodurch ein Artikel-8-Fonds dann doch nicht den Stempel nach dem Zielmarktkonzept erhält. Und schon zweifle ich als Vermittler: Habe ich jetzt einen nachhaltigen Fonds oder nicht? Ich hoffe, dass wir spätestens 2022, wenn alles MiFID- und IDD-konform umgesetzt werden muss, in dieser Hinsicht Klarheit haben. ESG ist nun mal eine neue Dimension neben den Themen Risiko und Rendite. Dazu stehen auch alle Asset Manager in der Umsetzung. Die Frage ist natürlich, wie wir den Vermittler soweit schulen können, dass er das Thema auch adäquat beraten kann.

Herr Schröder hatte das Thema fehlende Vergleichbarkeit von Produkten angesprochen. Brauchen wir einen einheitlichen europäischen ESG-Standard?

Schröder: Wir brauchen auf jeden Fall einen Standard in der Beratung. Das gilt insbesondere für das Privatkundengeschäft und vor allem im Bereich Fondspolicen. Wichtig ist allerdings, dass dieser Standard natürlich auch in der Praxis für die Investmenthäuser umsetzbar sein muss. Das ist sicherlich die größte Hürde. Es gibt bereits gute Ansätze wie z.B. das FNG-Siegel oder das EU-Eco-Label. Bislang hat sich aber zumindest auf Fondsebene noch nicht herauskristallisiert, wo die Reise hingeht.

Stenger: Wir sollten aber auf jeden Fall einen europäischen Standard haben und verhindern, dass jedes Land eine eigene Lösung schafft. Nur dann schaffen wir die Lenkungswirkung, die wir schaffen wollen. Die 180 Milliarden Euro per annum sind nicht im nationalen Alleingang kompensierbar. Das darf man auch nicht vergessen. Wenn Sie als Haus wie wir in mehreren Ländern einen Fonds platzieren, können wird nicht in jedem Land neu anfangen, zu definieren, wer jetzt was sehen darf und wer nicht. Das stiftet nur Verwirrung auf hohem Niveau.

Linden: Das sehe ich genauso, aber da fängt das Problem bereits an. In Frankreich gilt Atomkraft als nachhaltige Energie, in Deutschland dagegen ganz und gar nicht. Wenn wir einen Supergau haben, ist es ein enormes Problem, also blasen wir doch lieber weiter über Kohlekraftwerke CO2 in die Luft. Ich sehe auch die Notwendigkeit für einen Standard im Privatanlegergeschäft. Aber das Thema ist zu facettenreich und polarisiert und emotionalisiert zu sehr. Das macht die Entwicklung eines Standards zu einer wirklichen Herausforderung. Hinzu kommt, je dogmatischer die Ansicht des Anlegers ist, desto stärker wird er sich mit der Thematik auf eigenes Betreiben hin auseinandersetzen müssen. Wenn er dagegen mit ein paar Grundlagen zufrieden ist und auch bereit ist, Kompromisse einzugehen, dann wird man sich vermutlich auf einen Standard verständigen können.

Schröder: Das sehe ich ganz genauso. Wir brauchen schlichtweg eine Vergleichbarkeit, die auch umsetzbar ist. Entsprechend differenziert muss auch die Berichterstattung zu ESG sein. Ein Schwarz-Weiß-Handeln oder -Denken wird es bei dem Nachhaltigkeitsthema nie geben. Atomkraft ist natürlich ein Extremthema. Es gibt Firmen, die in der Wahrnehmung der Menschen nie nachhaltig sein werden. Standards können hier helfen, das Thema rational zu betrachten.

Castiglioni: Wir sollten beim Thema ESG nicht nur auf der Produktseite beginnen, sondern auch beim Vermittler selbst und sehr stark in dessen Ausbildung investieren, damit er nicht nur das E, sondern auch das S und G kompetent erklären kann. Gerade im Retail-Bereich, ist das wichtig, damit der Kunde, der sich mit dem Thema beschäftigt, nicht mehr weiß als der Vermittler.

Die Diskussionsrunde moderierte Frank O. Milewski, Cash.

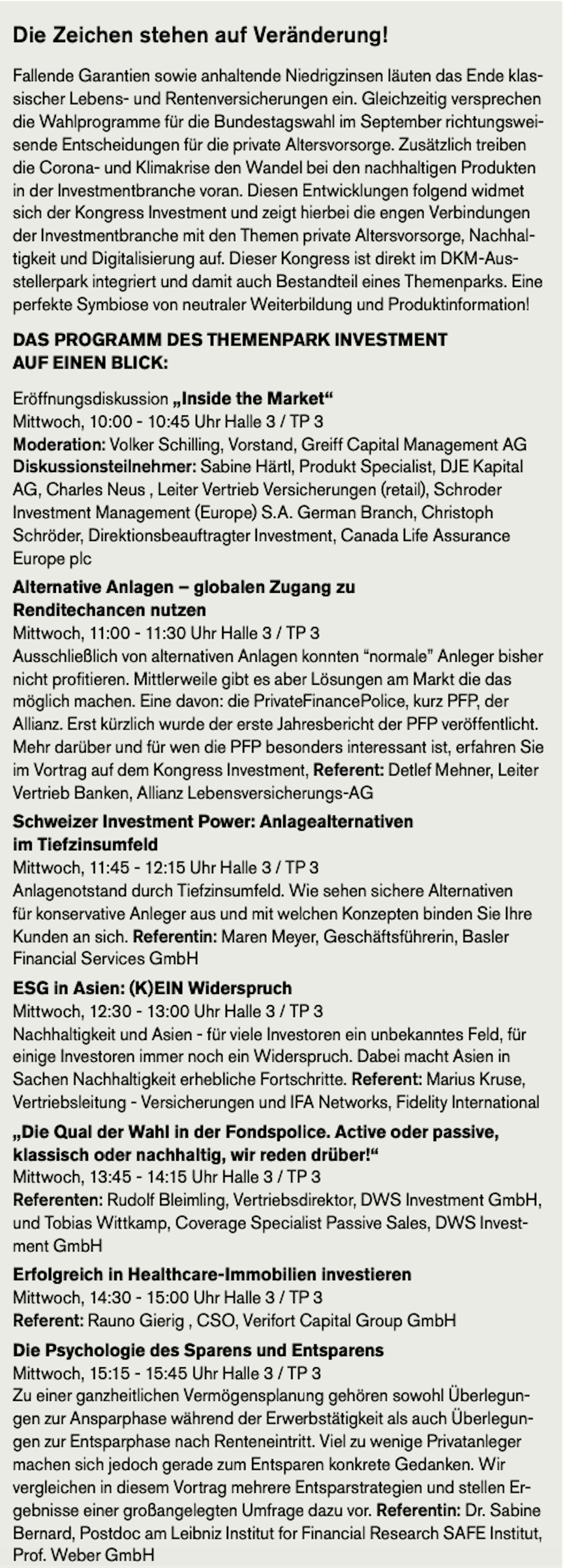

Die Investmenthäuser der Teilnehmer sind Aussteller des Themenparks Investment auf der DKM 2021, in den auch der Kongress Investment integriert ist. Besuchen Sie die Seite des Themenparks und des Kongresses und melden Sie sich zu einem oder mehreren spannenden Vorträge oder Diskussionsrunden an. Nachfolgend das Programm des Kongresses Investment auf einen Blick: