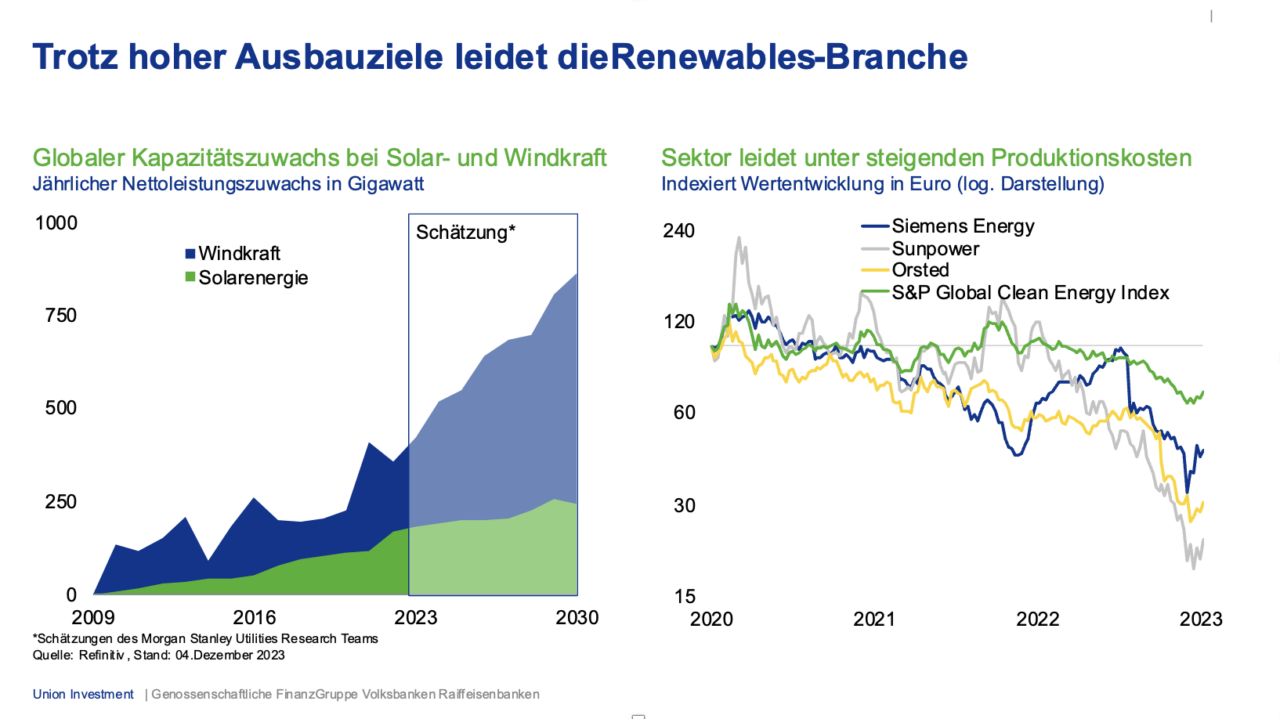

Die Gesetze der Schwerkraft gelten auch für die Branche der Erneuerbaren Energie: Obwohl die Ausbauziele für Wind- und Solarkapazitäten hoch gesteckt sind, engt die ökonomische Realität den Spielraum der Branche ein. Dies spiegelte sich zuletzt in Kursrückschlägen von Renewables-Projektierern und Ausrüstern an der Börse. Wie ernst ist die Lage?

Es ist ratsam, genau hinzuschauen. Zum einen sind Kursverluste auf gesunkene Barwerte von bestehenden Erneuerbare-Energie-Projekten zurückzuführen. Verkauft ein Projektierer einen bereits finanzierten und laufenden Wind- oder Solarpark an einen Investor, sind die künftigen Ertragsströme aufgrund der gestiegenen Zinsen weniger wert. Die ökonomische Sinnhaftigkeit des Projekts verändert sich dadurch aber nicht. Nach wie vor besteht zudem politisch weitgehend Konsens, dass im Interesse des Klimaschutzes und der strategischen Unabhängigkeit die Energieerzeugung aus Wind- und Sonnenkraft ausgebaut werden muss.

Andererseits bremsen aber gestiegene Rohstoffpreise, höhere Betriebskosten und steigende Refinanzierungskosten neue Renewables-Projekte. Höhere Finanzierungskosten lassen sich zwar bei neuen Vorhaben oft an die Abnehmer weiterreichen. Das ist aber delikat: Wird grüner Strom zu teuer, verliert er Unterstützung – auch politisch. Hinzu kommt, dass etwa in den USA einige gesetzliche Förderbedingungen weiter unklar sind, was zur Streichung von Offshore-Windprojekten geführt hat. Insgesamt bleibt aber die Nachfrage nach Grüner Energie größer als das Angebot. Es stimmt zuversichtlich, dass die Durststrecke der Branche nicht endlos sein wird.

Wie akut die Probleme einiger Unternehmen sind, zeigte die Wertberichtigung über rund 3,8 Milliarden Euro, die der dänische Energiekonzern Orsted bei Vorlage der Quartalszahlen Anfang November auswies. Der Aktienkurs, schon länger unter Druck, brach daraufhin um rund ein Viertel ein. Gestiegene Kosten hätten zwei Offshore-Windprojekte über 1,1 und 1,15 Gigawatt (GW) Leistung an der US-Ostküste unprofitabel gemacht, sagte Orsted-CEO Mads Nipper zu Medien. Die globale Offshore-Windindustrie stehe im „perfekten Sturm“. Dabei ist Selbstverschulden im Spiel. Das Orsted-Management hatte die Projekte nicht konservativ genug budgetiert. Erwartete Steuerbegünstigungen aus dem von der US-Regierung aufgelegten Inflation Reduction Act (IRA) wurden bereits einkalkuliert, so dass kein finanzieller Puffer bestand, um gestiegene Produkt- und Finanzierungskosten auszugleichen.

Damit sind in diesem Jahr in den USA bereits rund 5,5 GW an zugesagten Offshore-Kapazitäten wieder gekündigt worden. Die US-Regierung unter Joe Biden (Demokraten) hat sich zum Ziel gesetzt, die Offshore-Windkapazitäten bis zum Jahr 2030 auf 30 GW auszubauen. Laut dem Datendienstleister Bloomberg sind die sogenannten Stromgestehungskosten gegenüber 2021 nominal fast um 50 Prozent gestiegen. Daher wurden nun einige Offshore-Projekte abgesagt oder die Projektierer versuchen, neue Verträge auszuhandeln. Das ist schwierig, weil die Politik sich nicht stärker beteiligen will. Auf der anderen Seite sind Ausrüster wie der Windturbinenhersteller Siemens Energy herausgefordert, weil sie zwar ein prall gefülltes Auftragsbuch besitzen, aber angesichts hausgemachter Probleme derzeit kaum in der Lage sind, ohne staatliche Rückendeckung Garantien zu geben und die aufgelaufenen Aufträge abarbeiten zu können.

COP28-Beschluss macht noch keine konkreten Projekte

Ein dauerhaft erhöhtes Zinsniveau führt auch zu einer höheren Konkurrenz durch andere Anlagemöglichkeiten – etwa am Anleihenmarkt. Darum dürfte die Durststrecke, durch die der Sektor derzeit geht, noch längere Zeit anhalten. Letztlich wird aber das „Magische Viereck“ der Energiepolitik bestimmend bleiben: die Kriterien Umweltschutz (Einsparung von Treibhausgas), Bezahlbarkeit (Strompreis), Standortförderung (Schaffung von Arbeitsplätzen und exportfähigen Produkten) sowie Versorgungssicherheit (Unabhängigkeit von externen Partnern). In diesem Viereck dürften angesichts der gestiegenen Finanzierungskosten die Rahmenbedingungen neu gesteckt werden.

Da die USA aus Kapitalmarktsicht aktuell der wichtigste Markt für Renewables sind, spielen die Entwicklungen dort eine größere Rolle als etwa Veränderungen in Europa. Die Abschlusserklärung des Klimagipfels COP28 bietet vor allem ein bekräftigtes Bekenntnis für erneuerbare Energien, doch sind Ausbauziele noch keine konkreten Projekte. Hier wird Geduld gefragt sein. Dabei hat die Offshore-Windenergie gegenüber der Onshore-Windkraft und insbesondere gegenüber der Solarenergie einen Kosten- und Erfahrungsnachteil. Die Solarbranche ist heute vielerorts wettbewerbsfähig, was auch an den günstigen chinesischen Modulen liegt. Hier liegt bereits eine hohe Marktkonzentration vor.

Nun nutzen auch chinesische Anbieter im Offshore-Windturbinenmarkt die Schwäche europäischer Hersteller, um Marktanteile mit Dumping-Preisen zu erobern. Wir erwarten, dass das Umfeld für die Windenergiebranche schwierig bleibt. Mittelfristig sind politische Eingriffe wie Einfuhrzölle oder Local-Content-Anforderungen möglich. Das könnte den Aktienkursen kurzfristige Impulse nach oben geben. Bisher zeigte sich, dass die Geschäftsmodelle in der Windbranche sehr zyklisch sind und die Profitabilität nicht dauerhaft gehalten werden konnte. Bei den Zulieferern wird – wie auch bei den Projektierern – mehr denn je eine solide Bilanz und vorsichtige Geschäftspolitik zum Erfolgskriterium.

Integrierte Versorger und Big Oil als wichtige Mitspieler

Aktuell bieten als Anlagethema Versorger, die über ein diversifiziertes Geschäft verfügen, oder im Ausbau der Netze eine Rolle spielen, eine attraktivere Alternative. Stromkunden sind verpflichtet, ihren Treibhausgasausstoß zu senken, und sind auf eine Versorgung mit grünem Strom angewiesen, und zwar möglichst rund um die Uhr. Daher investieren Versorger in ein diversifiziertes Portfolio aus unterschiedlichen erneuerbaren Energien, um dieses Bedürfnis abdecken zu können. Hinzu kommt, dass ausreichende Netzkapazitäten die Voraussetzung für den weiteren Renewables-Ausbau sind. Beim Netzgeschäft dürfte der Regulator künftig stärker gewillt sein, auskömmliche Rahmenbedingungen durch die entsprechende Preissetzung vorzugeben.

Auch die großen Öl- und Gasgesellschaften arbeiten daran, das Geschäft mit erneuerbarer Energie auszubauen. Aus Investorensicht – im Sektor sind vor allem Value-Anleger unterwegs – steht hier aber stärker die Dividendenfähigkeit und -stärke im Vordergrund als die CO₂-Bilanz. Aktuell sprudeln die Gewinne und es werden große Mergers & Acquisitions-Deals durchgeführt. Mit dem Kauf von Hess hat der US-Ölkonzern Chevron etwa ein sehr interessantes Asset dazugewonnen und kann auf weitere Reserven zurückgreifen, ohne kostspielige Explorationen angehen zu müssen.

Längerfristig wird sich „Big Oil“ in breiter diversifizierte Energieanbieter wandeln. Dabei spielen auch Energieangebote mit einem geringeren Emissionsanteil bei Treibhausgasen eine Rolle. Nach unserer Ansicht sind die großen, integrierten Öl- und Gaskonzerne sowie die Ölservicegesellschaften aus längerfristigen Gründen attraktiv, da beide Sektoren eher Profiteure der Energietransformation sind. So werden die Angebote der Ölservicegesellschaften beispielsweise bei Carbon Capture and Storage (CCS) benötigt.

Lieferkettenprobleme, Wettbewerbsintensität und das Zinsumfeld bleiben vorläufig eher eine Belastung, vor allem für die Windenergie-Branche. Zwar ist das Sentiment am Tiefpunkt und die Bewertungen haben sich normalisiert; sie liegen aber nicht im „Discount“-Bereich. Eine stabilere Anlagealternative bieten ausgesuchte integrierte Energiekonzerne sowie Versorger, die etwa im Netzgeschäft aktiv sind und hierüber einen Beitrag zur grünen Transformation des Energiesektors leisten können.

Autor Dr. Thomas Deser ist Senior-Portfoliomanager bei Union Investment.