Die technischen Regulierungsstandards zur europäischen Offenlegungsverordnung wurden gerade vom 1. Januar auf den 1. Juli 2022 verschoben. Somit bleibt noch fast ein Jahr Zeit, bis die ESG-Kriterien für Finanzmarktteilnehmer verbindlich werden. Dennoch stellen Investoren bereits jetzt ihre Investitionskriterien auf ESG-Standards um und schaffen damit Fakten.

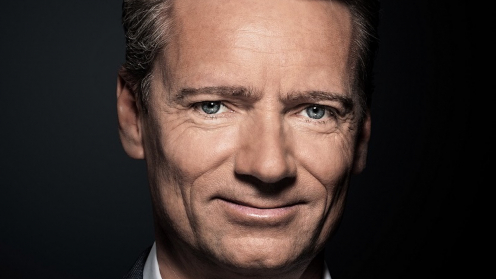

André Heid, zertifizierter Sachverständiger für die Bewertung von Immobilien und Geschäftsführer der HEID Immobilien GmbH: „Die Einhaltung von ESG-Kriterien ist bereits jetzt bares Geld wert. Der Markt ist längst in Bewegung und Investoren treffen ihre Anlageentscheidungen immer stärker unter Berücksichtigung von ESG-Kriterien. Büro- und Gewerbeimmobilien, die diese Nachhaltigkeitskriterien bereits erfüllen, können 10 Prozent höhere Marktwerte erzielen und bieten damit attraktive Renditeaussichten für Investoren.“

Die Botschaft ist bei den Anlegern angekommen: Der Wert von Immobilienfonds wird zukünftig auch davon beeinflusst werden, ob die Immobilien, die für einen Fonds ausgewählt werden, den ESG-Kriterien genügen und damit eine entsprechende Zertifizierung für den Fonds erreicht werden kann. Einer aktuellen Umfrage von Scope zufolge planen mehr als 80 Prozent der befragten 42 Assetmanager für die kommenden zwei Jahre die Auflage nachhaltiger Finanzprodukte in der Assetklasse Immobilien. Scope zählt schon jetzt sieben offene Immobilienfonds für Privatanleger, die eine Einstufung als so genannter Artikel-8-Fonds erreicht haben. Fonds nach Artikel 8 zielen darauf ab, in Assets zu investieren, die ökologische und soziale Nachhaltigkeitsmerkmale aufweisen.

André Heid macht darauf aufmerksam, dass die Standards für die Zertifizierung noch immer nicht eindeutig sind: „Es mangelt an der Messbarkeit vieler Kriterien. Ein Beispiel: Selbst CO2-Emissionen können nicht zuverlässig ermittelt werden, weil die Datenlage vieler Unternehmen dies nicht hergibt. Wie nachhaltig ein Unternehmen oder eine von diesem Unternehmen verwaltete Immobilie wirklich ist, lässt sich dadurch natürlich nur schwer feststellen.“

André Heid weiter: „Ein ESG-Mäntelchen umzuhängen, ist zwar angesagt, auch in Hinblick auf die Wertigkeit eines Immobilienfonds. Das behutsame Überführen besagter Fonds in das neue, von Nachhaltigkeitskriterien geprägte Anforderungsprofil ist ein aufwändiger, tiefgreifender Vorgang. Er lohnt sich allerdings nicht nur in Hinblick auf den langfristigen Fondswert, sondern vor allem in Hinblick auf das eigentliche Ziel der ESG-Kriterien: Unsere Welt in ökologischer und sozialer Sicht zukunftsfähig zu entwickeln. Deshalb befürworte ich, dass internationale Wertpapieraufsichtsbehörden künftig mit einheitlichen Maßstäben gegen das so genannte ,Greenwashing’ vorgehen wollen.“

Die im März dieses Jahres von der Europäischen Union beschlossene Offenlegungsverordnung für nachhaltige Finanzprodukte zielt auf eine zukunftsfähige und nachhaltige Entwicklung der europäischen Wirtschaft ab, die auch die strategische Ausrichtung von Immobilienfonds umfasst.

Die Internationale Organisation der Wertpapieraufsichtsbehörden (IOSCO) legte im Juni einen Gesetzesentwurf vor, um Vermögensverwaltern mit qualitativen Maßstäben besser auf die Finger schauen zu können. Damit sollen ESG-Etikettenschwindel und das Fortbestehen von regulatorischen Unsicherheiten verhindert werden. Bis Ende August 2021 können Vorschläge eingereicht werden, welche einheitlichen und vergleichbaren ESG-Kriterien hinsichtlich Umwelt, Soziales und Unternehmensführung künftig als Grundlage dienen, um den Nachhaltigkeitsgrad von Finanzprodukten verlässlich kontrollieren zu können.