Das Provisionsverbot für beratungsfreie Wertpapier-Geschäfte kommt. Es sieht vor, dass Finanzinstitute sogenannte Vertriebs -und Bestandsprovisionen („Inducements“) für den Verkauf von Anlageprodukten nur noch mit Beratung erheben dürfen. Die EU will so mit besserem Anlegerschutz und höherer Transparenz mehr Europäer zum Wertpapierkauf motivieren. Die Reform stellt die gesamte Finanzbranche vor Herausforderungen. Zwar trifft es Neobroker und Online-Broker am heftigsten, doch auch die Filialbanken könnten teilweise bis zu einem Drittel ihrer bisherigen Einnahmen aus dem Wertpapiergeschäft verlieren. Daher sollten die Kreditinstitute mit einem smarten Gebührenmodell auf die neue Regulatorik reagieren.

Mit ihrer Kleinanlegerstrategie will die Europäische Kommission Interessenskonflikte und Fehlanreize beim Anlageproduktvertrieb verhindern und für einen faireren Wettbewerb sorgen. Die Maßnahme wird schon seit 2020 im Rahmen der Kapitalmarkt-Union anvisiert. Das Paket untersagt zukünftig EU-weit Anreize für den Verkauf von Anlageprodukten ohne vorherige Beratung. Produktgeber dürfen die Anlageanbieter künftig nicht mehr über verdeckte Provisionen (Kickbacks) belohnen. In Kraft treten die Regelungen voraussichtlich 2026.

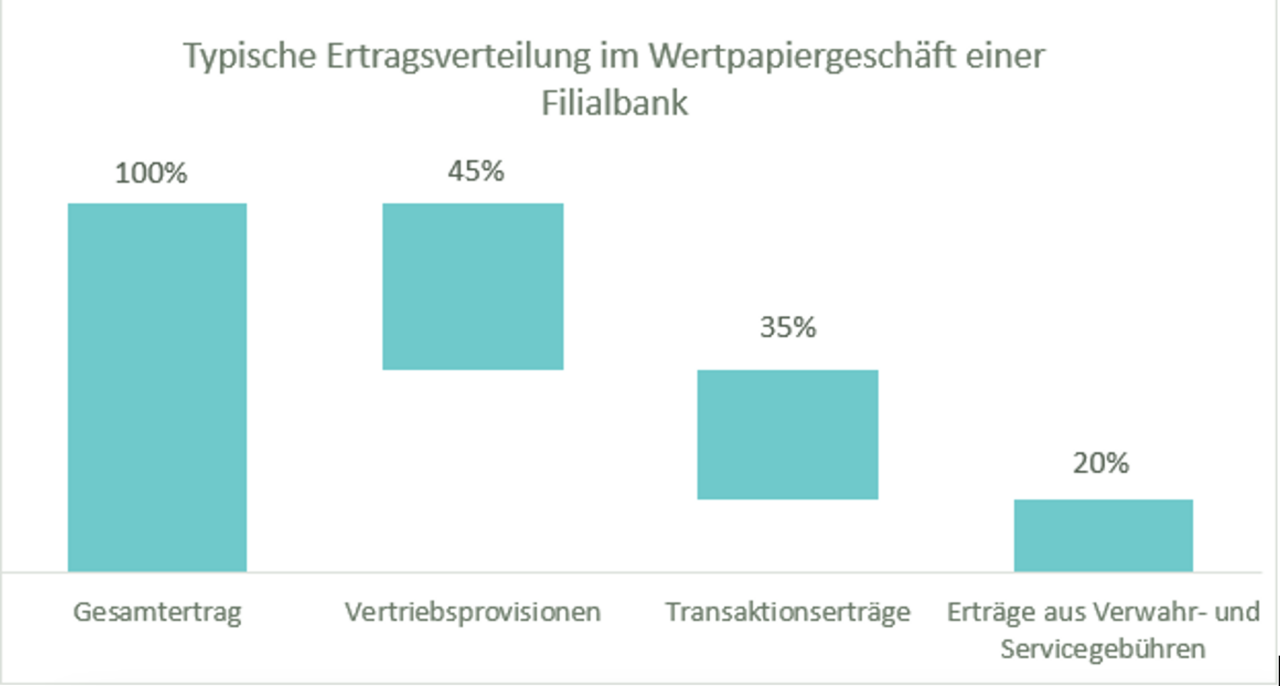

Zwar trifft die Regulierung Online-Broker und Neobroker, deren Geschäftsmodell wesentlich auf dem beratungsfreien Online-Handel basiert, besonders hart. Doch auch den klassischen Banken fällt mit der Umsetzung ein signifikanter Teil der Einkünfte aus dem Wertpapiergeschäft weg. Die Abhängigkeit der etablierten Banken von Bestandsprovisionen ist groß, oftmals generieren die Institute bislang nach Erfahrung von Simon-Kucher zwischen 30 und 50 Prozent der Gesamterträge über die sogenannten „Inducements“.

Die Banken können auf drei Arten auf die Änderungen reagieren: 1. Den Einnahmeverlust einfach schlucken, ohne das Geschäftsmodell anzupassen. 2. Die Preise im beratungsfreien Geschäft erhöhen. 3. Die Vorgaben proaktiv umsetzen, zu einem anreizfreien Modell wechseln und den Ertragsverlust über die Anpassung des Gebührenmodells kompensieren.

Den Verlust dieser Einnahmen einfach hinzunehmen, ist nicht empfehlenswert, da für die beratenden Banken zusätzlich zu den direkten Einnahmeverlusten (aus dem nicht beratenen Geschäft) noch ein hoher administrativer und technischer Aufwand für das Deklarieren von beratenen und nicht beratenen Vermögenswerten in den Kundenportfolios entsteht. Mit der Kleinanlegerstrategie wird es zum Problem, dass Anleger gerne beratene und beratungsfreie Transaktionen in einem einzigen Wertpapierdepot vermischen. Die Erfahrung von Simon-Kucher zeigt, dass in beratenen Depots deutscher Banken zwischen 50 und 70 Prozent des Transaktionsvolumens in Fonds nicht beraten werden und somit unter das Provisionsverbot fallen. Doch die überwiegende Mehrheit der Institute ist heute technisch nicht in der Lage nachzuvollziehen, ob das einzelne Wertpapier im Kundenportfolio aus einer beratenen oder beratungsfreien Transaktion stammt. Ein arbeitsintensiver (manueller) Erfassungsaufwand droht. Hinzu kommt das Risiko weiterer Einnahmeverluste, falls die sogenannte Revisionsklausel zieht, bei der sich die EU-Kommission vorbehält, ein vollständiges Anreizverbot auch für beratenes Geschäft einzuführen, sollte sie drei Jahre nach der Einführung der Regulierung zu dem Schluss kommen, dass die Ziele des Anlegerschutzes bis dahin nicht ausreichend erreicht worden sind.

Die zweite Variante teilt diese Nachteile und würde mit höheren Preisen für nicht-beratene Geschäfte im Vergleich zu beratenen Geschäften den massiven Fehlanreiz für die Kunden setzen, die wenig skalierbaren Beraterinnen und Berater auch für Geschäfte zu kontaktieren, welche man effizienter selber abgewickelt hätte. Daher sehen immer mehr Banken die Umstellung auf ein vollständig provisionsfreies Ertragsmodell mit Kompensation durch eine neue Gebührenordnung als besten Weg.

Die Erfahrungen in Großbritannien, den Niederlanden und der Schweiz

Das belegt ein Blick auf die Erfahrungen in den Niederlanden und im Vereinigten Königreich. Die britischen Banken waren kaum darauf vorbereitet, als 2012 ein dem EU-Vorhaben ähnelndes Provisionsverbot, die Retail Distribution Review (RDR), eingeführt wurde. Es gelang ihnen daher nicht, ein rentables Geschäftsmodell für Privatanleger aufzubauen. Die niederländischen Banken dagegen konnten den Wegfall der Anreize, als eine ähnliche Regulierung 2014 eingeführt wurde, durch die Einführung von direkten Beratungsgebühren erfolgreicher kompensieren. Das beste Beispiel für eine erfolgreiche Kompensation der wegfallenden Provisionserträge jedoch ist wohl die Schweiz, wo der Marktführer UBS bereits 2014 proaktiv und ohne regulatorischen Zwang auf ein Bestandsprovisions-freies Gebührenmodell überführte und die Erhöhung der für die Kunden sichtbaren Gebühren über wiederkehrende Beratungsleistungen rechtfertigte. Der Rest der Groß- und Kantonalbanken folgte zeitnah, das Modell der expliziten Beratungsgebühren ist heute akzeptierter Marktstandard in der Schweiz.

Wichtig ist zu erkennen, dass es nicht nur entscheidend ist, was Beratung kosten soll, sondern auch, wie man sie bepreist (also welche Berechnungsgrundlage verwendet wird). Die sogenannte Honorarberatung, bei der bspw. in UK rund 150 Pfund für eine Beratungsstunde aufgerufen wird, ist in breiten Teilen der Bevölkerung nicht akzeptiert und macht Beratungsleistungen insbesondere für Kleinanleger prohibitiv teuer. Beratung sollte demnach besser über eine laufende (monatliche/quartalsweise/jährliche) Gebühr vergütet werden, die der Kunde direkt an die Bank bezahlt und deren Höhe als Prozentsatz vom angelegten Vermögen bemessen wird. Dadurch bezahlen Kleinanleger automatisch weniger als wohlhabende Kunden.

Eine sinnvolle Option wäre also die Einführung eines All-in-Angebots mit einer wiederkehrenden und volumenabhängigen Gebühr. Laut einer Simon-Kucher Befragung in der DACH-Region wünschen sich 81 Prozent der Privatanleger ein derartiges Modell, bei dem die einzelnen Transaktionen nicht mehr vergütet werden und das Preismodell somit deutlich einfacher nachzuvollziehen ist. Die Digitalisierung der Beratungsleistungen könnte es den Banken zusätzlich ermöglichen, ihre Dienstleistungen zu skalieren. In jedem Fall muss der Kunde aber weiterhin die Möglichkeit haben, bei Bedarf mit einem menschlichen Anlageberater zu sprechen. Eine weitere Simon-Kucher-Befragung in der DACH-Region von 2022 ergab, dass 65 Prozent der Anleger darauf weiterhin Wert legen.

Gebührenanpassungen mit Mehrwert erklären

Natürlich müssen die Banken die Erhöhung der wiederkehrenden Gebühren den Kunden gegenüber mit guten Gründen rechtfertigen. Ein Argument kann die Einführung wiederkehrender Mehrwertleistungen sein. Diverse digitale Dienstleister bieten Softwarelösungen, die Banken etwa bei der fortwährenden Überwachung der Portfolios ihrer Endkunden unterstützen. Dadurch sind die Banken in der Lage, die Kunden jederzeit effizient über Handlungsbedarf in deren Depots zu informieren, etwa über Push-Nachrichten auf dem Mobilgerät. Dabei muss es nicht um die reine Optimierung von Finanzkennzahlen gehen, mit denen sich viele Kleinanleger sowieso meist überfordert fühlen. Der neueste Trend bei Software-gestützten Beratungslösungen ist das Monitoring des CO2-Fußabdrucks, bei dem der Kunde über Optimierungspotenziale in seinem Portfolio in Bezug auf ESG-relevante Kriterien unterstützt wird.

Der für Kunden offensichtliche Nachteil der sichtbaren Bankgebühren für Beratungsleistungen ist die unterschiedliche Besteuerung von Beratungsgebühren und Vertriebsprovisionen, denn Beratungsgebühren sind im europäischen Marktumfeld typischerweise umsatzsteuerpflichtig, während Vertriebsprovisionen umsatzsteuerfrei fließen können. Will eine Bank also künftig die wegfallenden Provisionen vollständig über Beratungsgebühren kompensieren, so wird die Dienstleistung für den Endkunden um ca. 20 Prozent teurer.

Wenn es smart und flexibel auf die Kunden angepasst ist, kann ein neues Gebührenmodell die Banken auf den Königsweg bringen: die bessere Durchdringung der eigenen Girokonto-Kunden. Bisher hält nach Einschätzung von Simon-Kucher nur jeder Sechste von ihnen bei seiner Bank in der DACH-Region auch ein Anlagedepot.

Zurück zur Kleinanlegerstrategie: Bis Ende August war die Öffentlichkeit zur Kommentierung der Kleinanlegerstrategie aufgerufen, jetzt geht es schrittweise in ein ordentliches Gesetzgebungsverfahren über. Experten rechnen mit einem Go-Live der Regulatorik frühestens Mitte 2025, realistischerweise aber eher 2026. Den Brokern und Banken steht also eine arbeitsreiche Phase bevor.

Autor:

Maximilian Biesenbach ist Partner bei Simon-Kucher und betreut Finanzdienstleister in Europa.