Ja, die Inflation in der Eurozone ist viel zu hoch, aber muss die EZB deshalb die Zinsen kräftig erhöhen? Wenn, dann nur einzig und allein aus dem Grund, weil sie andernfalls ihre Glaubwürdigkeit und noch ein Stück mehr Vertrauen der Finanzmärkte in sie verlieren würde. Die Notenbanker sitzen in einer Falle, an deren Bau sie aktiv mitgewirkt haben. Wer immer behauptet hat, die Inflation im Griff zu haben, muss jetzt „etwas“ tun, sonst riskiert er seine sorgsam gepflegte Reputation. Die kommende Rezession dürfte auch ohne Zinserhöhungen schnell wieder sinkende Inflationsraten nach sich ziehen. Diese sollten die EZB bereits im kommenden Jahr wieder zu einer Wende von der Wende in ihrer Geldpolitik zwingen.

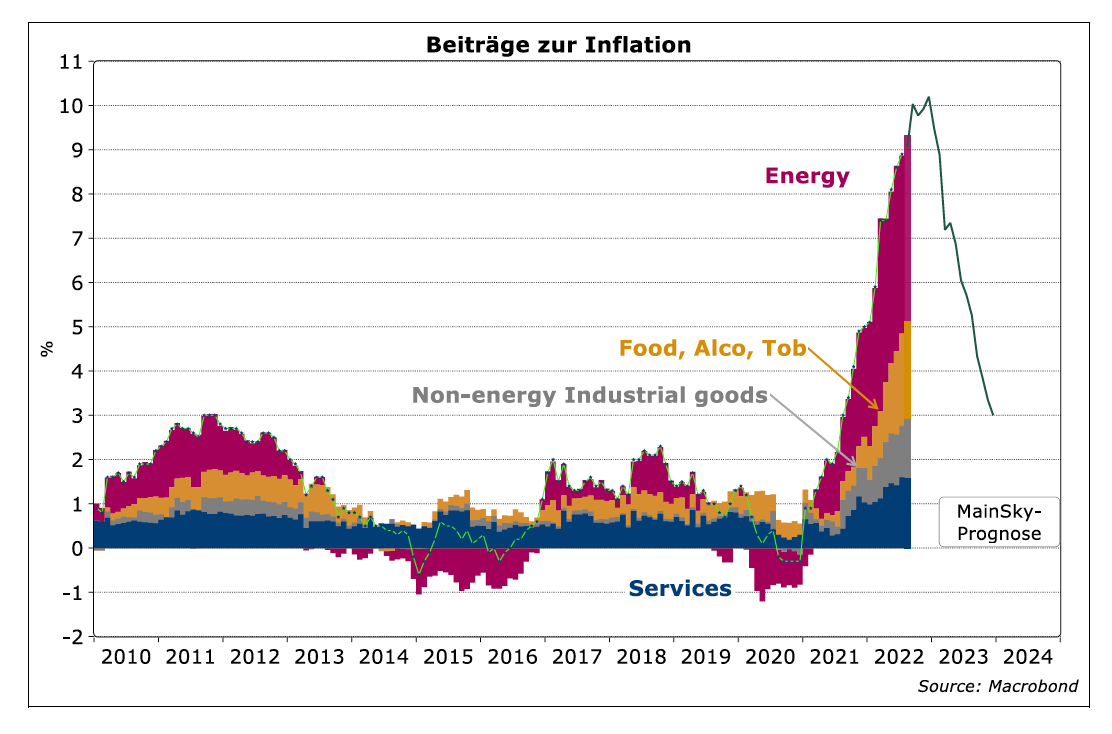

Dass die zuletzt bei 9,1 Prozent liegende Inflation in der Eurozone zum überwältigenden Teil die Folge explodierender Energiepreise und teurerer Nahrungsmittel ist, wird von niemanden bestritten. Der Anstieg bei anderen industriell gefertigten Gütern begann mit den Lieferengpässen während der Coronapandemie. Bei den Dienstleistungen sehen wir jetzt den preistreibenden Effekt geballter Nachfrage, getrieben von dem Wunsch, jetzt endlich nachzuholen, worauf man vorher wegen Corona verzichten musste. Darüber hinaus zwingen steigende Energiekosten die Unternehmen zu ausgleichenden Preiserhöhungen.

Die Geldpolitik hat weiter nur eine Nebenrolle

Leider ist der naive Glaube an die Allmacht der Notenbanken verbreiteter als je zuvor. Daran sind in erster Linie führende Vertreter aus der Geldpolitik schuld, die für sich beanspruchen, die vergangenen zwei Jahrzehnte moderater Inflation produziert zu haben. In zahllosen Forschungsarbeiten, mit prominenter Präsenz der Research-Abteilungen der Notenbanken, wurden die Ursachen der „Great Moderation“ seit Mitte der neunziger Jahre detailliert analysiert und dabei strukturelle Ursachen wie der technologische Fortschritt und die Integration kostengünstiger Schwellenländer, hier insbesondere Chinas in die globale Arbeitsteilung, identifiziert. Geldpolitik spielte nur eine Nebenrolle. Trotzdem kommen in der Diskussion über die angemessene Reaktion der Notenbanken aus allen medialen Richtungen derzeit viele Schnellschüsse, die der Geldpolitik vorwerfen, zu lange nicht reagiert zu haben und dann mit der dringenden Forderung schließen, jetzt müssten aber die Zinsen schnellstmöglich und dann vor allem kräftig erhöht werden. Leider fehlt aber meist eine nachvollziehbare Erklärung, wie damit die aktuelle Inflation in der Eurozone wieder in Richtung Zielmarke von zwei Prozent gedrückt werden kann.

Erheblicher Kollateralschaden

Hier ist im Übrigen anzumerken, dass die Situation in den USA eine fundamental andere ist, denn dort gibt es einen Nachfrageüberhang, der durchaus mit Mitteln aus dem Instrumentenkasten der Notenbanken abgebaut werden kann. Anders als in der Eurozone, wo die Geldpolitik die aktuellen Ursachen der Preissteigerungen nur sehr marginal adressieren kann. Wenn sie es darauf anlegt, die angebotsseitige Inflation zu bekämpfen, wird sie einen erheblichen Kollateralschaden anrichten. Höhere Zinsen dämpfen die gesamtwirtschaftliche Nachfrage, indem Investitionen und der kreditfinanzierte Konsum gebremst werden. Damit wird ein breiter konjunktureller Abschwung eingeleitet, der es immer schwieriger macht, bei schwacher Nachfrage Preiserhöhungen durchzusetzen. Nirgendwo in Europa wird zu viel investiert. Ganz im Gegenteil, das Ziel Klimaneutralität ist nur mit einer Investitionsoffensive in nachhaltige Technologien inklusive einer energetischen Sanierung unserer Gebäude möglich. Stattdessen gehen die steigenden Energiepreise bereits zu Lasten insbesondere der energieintensiven europäischen Industrie und üben einen kontraktiven Effekt auf die Wirtschaft aus. Der daraus resultierende Verlust nicht mehr rentabler Energiezweige wird die strukturelle Arbeitslosigkeit erhöhen und zu einer disinflationären Nachfrageschwäche führen. Eine vernünftige Notenbank würde in einen solchen Schock hinein nicht noch die Zinsen erhöhen und die negative Entwicklung dadurch beschleunigen.

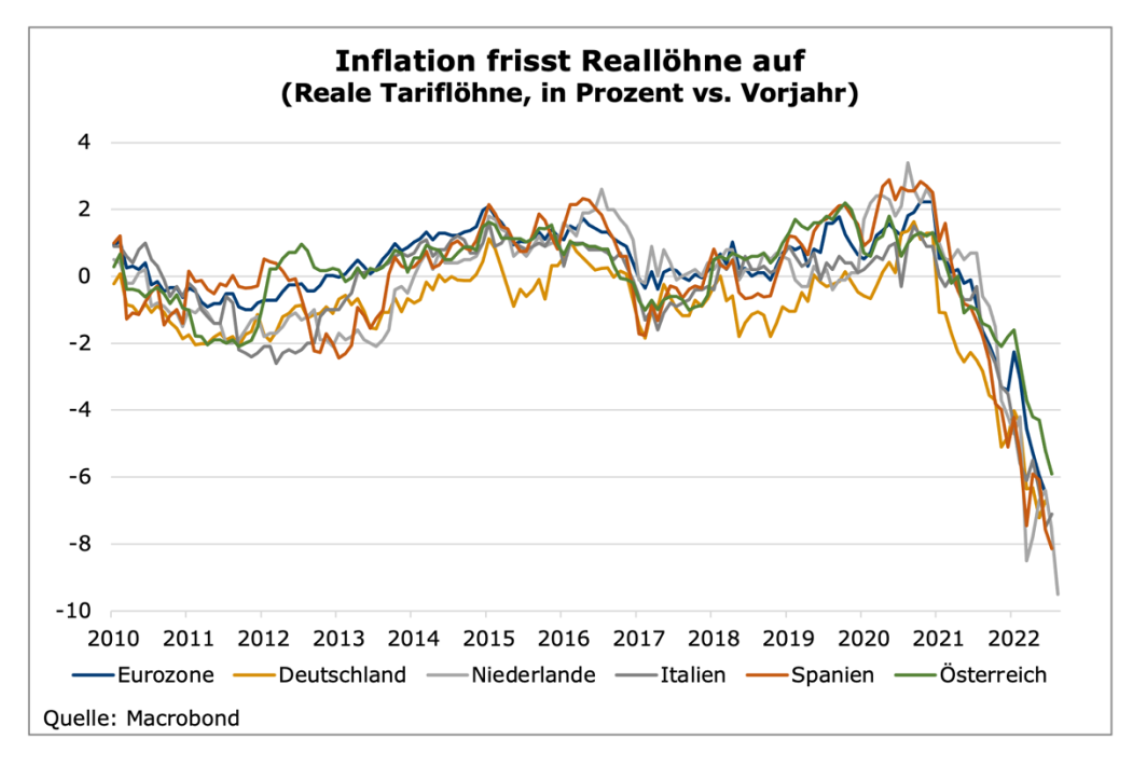

Historischer Kaufkraftverlust statt Lohndruck

Im Eurosystem der Zentralbanken ist das zwar alles bestens bekannt und ein möglicher Politikfehler bereits Gegenstand der Diskussion. Warum wird der Rat trotzdem die Schlüsselzinsen in den kommenden Monaten erhöhen? Im Markt rechnet man mit Geldmarktzinsen in der Nähe von zwei Prozent in 2023. Die offizielle Begründung für den scharf restriktiven Kurs der EZB ist, eine Verfestigung von hohen Inflationserwartungen und eine Beschleunigung des Lohntrends verhindern zu müssen. Beides würde selbstverständlich in ein nachhaltig inflationäres Umfeld führen, ist aber weder im Finanzmarkt noch in den Verdienststatistiken ablesbar. Im Gegenteil: Es gibt keinen starken Arbeitsmarkt, der dies zum Thema machen könnte, denn sonst würden die Nominallöhne stärker steigen und die Reallöhne stabilisieren.

Der Grund: Die Rezessionsangst geht um! Wer ist noch nicht davon überzeugt, dass Europa bereits auf dem Weg in eine tiefe Rezession ist? Der breite und überwältigende Kaufkraftverlust ist in der Tat beängstigend und wirkt allein deshalb schon disinflationär. Die realen Einkommensverluste der privaten Haushalte sind in der Nachkriegsgeschichte beispiellos. Derzeit werden während der Pandemie angesammelte Ersparnisse aufgebraucht. Danach kommt der reale Nachfrageeinbruch. Hinzu kommt die fortschreitende Entspannung globaler Lieferketten und Nahrungsmittelmärkte. Wir sehen deshalb eine hohe Wahrscheinlichkeit für einen Sinkflug der Inflation im nächsten Jahr.

Die Zinsen dürften so schnell wieder fallen, wie sie gestiegen sind

Soweit zur offiziellen Begründung – für uns liegt der primäre Grund in dem derzeitigen Glaubwürdigkeitsproblem der EZB. Sie sitzt in einer Falle, die sie sich selbst gestellt und an ihrer Ausgestaltung aktiv mitgewirkt hat. Wer immer behauptet hat, die Inflation im Griff zu haben, muss jetzt „etwas“ tun, sonst riskiert er seine sorgsam gepflegte Reputation. Die Finanzmärkte werden sich deshalb zunehmend auf die Auswirkungen einer heraufziehenden Rezession konzentrieren und entsprechende Szenarien mit fallender Teuerung und Umkehr der Geldpolitik im nächsten Jahr einpreisen.