Drei von vier Maklern vermitteln gewerbliche Sachversicherungen. Viele von ihnen haben dieses Geschäftsfeld erst in den letzten Jahren für sich erschlossen. Als Hürde erweist sich häufig die hohe Komplexität des Geschäfts und der Versicherungstarife. Das hannoversche Analyse- und Ratinghaus Franke und Bornberg hat nun nach Betriebshaftpflicht- und Cyberversicherung das erste Rating für gewerbliche Inhaltsversicherungen durchgeführt.

75 Prozent vermitteln gewerbliche Sachversicherungen

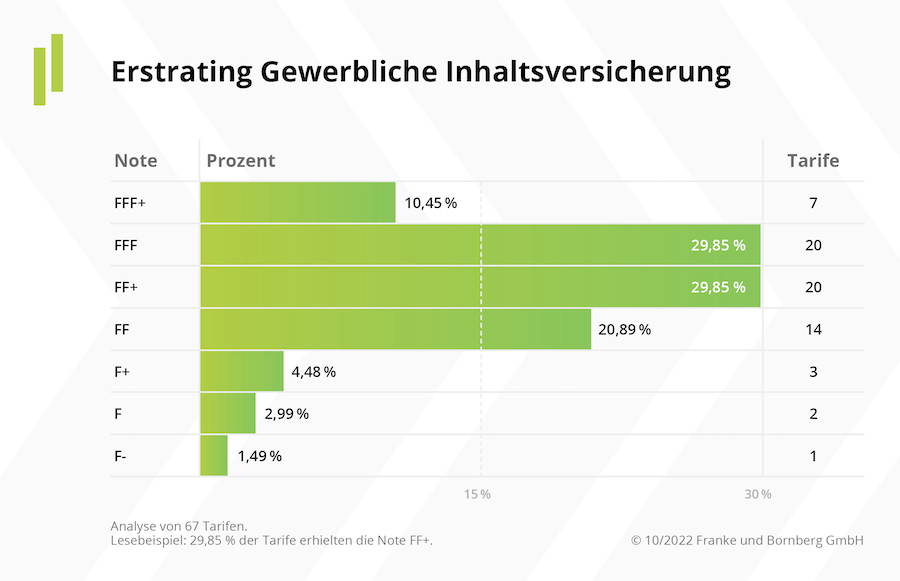

Das Erstrating für gewerbliche Inhaltsversicherungen zeigt große Unterschiede in der Qualität. Von hervorragend bis ungenügend sind alle sieben Ratingklassen besetzt. „Die breite Streuung der Ratingnoten zeigt, dass bislang einheitliche Standards in der gewerblichen Inhaltsversicherung fehlen. Genau das wird sich jetzt ändern. Erfahrungsgemäß nehmen viele Versicherer unsere Ratings als Ansporn, die somit eine steigende Qualität bei neuen Tarifgenerationen bewirken. Damit verschiebt sich der Fokus weg vom Preis hin zu dem, was bei Versicherungen zählt: die Leistungen im Schadensfall“, sagt Michael Franke, Geschäftsführer des hannoverschen Analyse- und Ratinghauses Franke und Bornberg.

Viel Raum für Verbesserungen

Angesichts der Tatsache, dass es bislang noch kein Rating gegeben habe, sei das Leistungsniveau schon jetzt erfreulich, so Franke. Ganz nach oben ist jedoch noch Luft. Bewertet wurden 67 Tarife und 234 Tarifvarianten von 41 marktrelevanten Gesellschaften. Von denen erreichen bislang nur sieben Tarife die beste Ratingklasse FFF+.

Das Rating spiegelt weite Teile des Marktes. Noch fehlende Tarife werden in den nächsten Wochen eingearbeitet. Nicht jede Gesellschaft bietet mehrere Produkte mit unterschiedlichen Qualitätsausprägungen.

Diese Versicherer haben für einen oder mehrere Tarife die Bestnote (FFF+) erhalten:

- Allianz Versicherung AG

- Generali Deutschland AG

- Inter Allgemeine Versicherung AG

- Münchener Verein Allgemeine Versicherung AG

- Württembergische Versicherung AG

Das Prinzip Marktplatz

Rund 2,5 Millionen KMU zählt das Statistische Bundesamt für 2020. Und die Vielfalt der Branchen und Geschäftsmodelle ist riesig. Kleinstbetriebe wie Kioske haben andere Anforderungen an eine Inhaltsversicherung als Supermärkte, Hotels oder das produzierende Gewerbe. Um diese unterschiedlichen Anforderungen zu berücksichtigen, hat Franke und Bornberg bei der Entwicklung des Ratings das Marktplatz-Prinzip angewendet.

„Wir berücksichtigen, welchen Versicherungsschutz Betriebe brauchen, die rund um einen beliebigen Marktplatz in Deutschland zu finden sind“, erläutert Franke den Ansatz.

„Unser Rating konzentriert sich auf die wesentlichen grundlegenden Anforderungen beim Bedarf. Das Ergebnis ist ein einheitlicher Anforderungskatalog über alle Branchen hinweg. Auf diese Weise reduzieren wir Komplexität und erleichtern Vermittelnden den Überblick“, sagt Franke. Dabei geholfen habe, dass Leistungen der Inhaltsversicherung je nach Branche nicht so unterschiedlich ausfielen wie beispielsweise in Betriebshaftpflicht.

Einheitliche Bewertungskriterien für alle

Aus den am Markt verfügbaren Bedingungswerken haben die Analysten zunächst 209 Leistungsaspekte herausgefiltert, in denen sich die Produkte unterscheiden. In einem zweiten Schritt wurden diese auf die 62 wichtigsten Bewertungskriterien für das Rating verdichtet. Dabei werden vor allem jene Kriterien herangezogen, die für die meisten Betriebe wichtig sind. Das betrifft die Gefahren Feuer, Leitungswasser, Einbruchdiebstahl und Sturm, aber auch erweiterte Deckung (Extended Coverage) und Elementarschäden.

Für alle Betriebe relevante Leistungen werden zudem höher gewichtet. Branchenspezifische Leistungen wie die Versicherung von Gefrier- und Kühlgut für Supermärkte bleiben hingegen außer Ansatz. Der einheitliche Bewertungsmaßstab schafft Transparenz über die grundlegende Qualität und Leistungsstärke der Tarife.

Ausgangsbasis für Sublimits bildet eine Versicherungssumme von 100.000 Euro. Dieser Basiswert ermöglicht den Vergleich von Leistungen unterschiedlicher Bezugsgrößen. Sind in einem Tarif beispielsweise Überspannungsschäden bis 25 Prozent der Versicherungssumme versichert, entspricht dies einer Bewertung von 25.000 Euro.

Ratingklassen

Nach Durchlauf des Bewertungsverfahrens ermittelt Franke und Bornberg für jeden Tarif eine Gesamtwertung und damit die Zuordnung in eine der sieben Ratingklassen (FFF+/ hervorragend bis F-/ ungenügend). Die Klassen sind so bemessen, dass geringfügige, für die Praxis unerhebliche Punktunterschiede nicht zur Einstufung in eine andere Klasse führen. Schulnoten erlauben eine weitere Differenzierung innerhalb der Ratingklassen.

Zusätzlich greifen Mindeststandards. Für die Bestnote FFF+ muss ein Produkt Überspannungsschäden mit mindestens 25.000 Euro versichern und auf den Einwand der groben Fahrlässigkeit bis zur Versicherungssumme bzw. mindestens 100.000 Euro verzichten. Für die zweitbeste Note FFF genügt – neben der erforderlichen Gesamtpunktzahl – die Absicherung von Überspannungsschäden mit mindestens 25.000 Euro.

Wertung und Ausblick

Mit dem neuen Rating zur Inhaltsversicherung liefert Franke und Bornberg nach eigenen Aussagen ein weiteres Analysewerkzeug im Gewerbegeschäft. „Das Rating bietet Orientierung hinsichtlich der Qualität eines Produktes, kann aber die fundierte Beratung nicht ersetzen“, erläutert Franke.

Jedes Gewerbeunternehmen habe unterschiedliche Risiken und Anforderungen an eine Inhaltsversicherung. Daher müssten Vermittelnde den Bedarf stets sorgfältig ermitteln und mit dem infrage kommenden Bedingungswerk abgleichen. Erst aus dem Zusammenspiel von Rating, das die grundlegende Qualität und Leistungsfähigkeit der Tarife aufzeigt, und kompetenter Beratung entstehe der optimale Versicherungsschutz.

Mittelfristig erwartet Franke einen deutlichen Qualitätsschub: „Unser Rating wird Leistungen sowie begriffliche Präzision von gewerblichen Inhaltsversicherungen beflügeln. Damit wird sich der Wettbewerb weg vom Preis hin zu mehr Qualität verlagern.“

Nachhaltigkeit spiele in der Produktgestaltung noch eine untergeordnete Rolle. Doch hier zeigt sich Franke optimistisch: „Erste Versicherer beweisen, dass es im Gewerbegeschäft interessante Ansatzpunkte für nachhaltige Tarife gibt. Ich kann mir gut vorstellen, dass ESG-Aspekte künftig auch in unser Rating einfließen werden.“ Die weitere Entwicklung müsse zeigen, wie ernsthaft Versicherer das Thema Nachhaltigkeit behandelten.

Die gewerbliche Inhaltsversicherung, auch Inventarversicherung genannt, schützt Betriebe und deren Inhaberin oder Inhaber vor finanziellen Verlusten durch Schäden an Waren, Vorräten und Betriebseinrichtung. Anders als bei der Haftpflichtversicherung ist der grundsätzliche Umfang des Versicherungsschutzes nicht vorab definiert, sondern lässt sich durch Einschluss oder Abwahl der versicherten Gefahren individuell bestimmen.