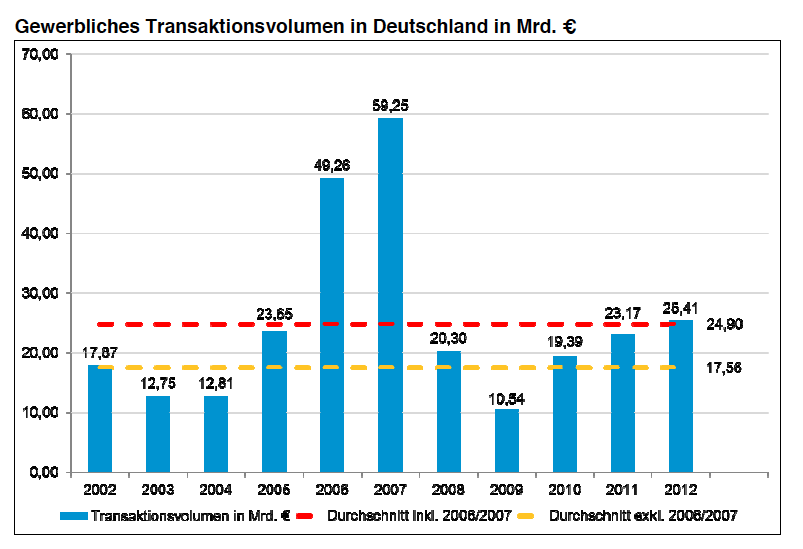

Der gewerbliche Investmentmarkt in Deutschland hat nach Erhebungen des Immobilienberatungsunternehmens Colliers International 2012 mit einem Transaktionsvolumen von gut 25,4 Milliarden und damit insgesamt über den Erwartungen zu Beginn des Jahres geschlossen.

„Die Steigerung von zehn Prozent im Vergleich zum Vorjahr ist vor allem darauf zurückzuführen, dass die Investitionstätigkeit im Schlussquartal nochmals Fahrt aufnahm. Fünf der zehn größten Deals des Jahres 2012 gingen allein in den letzten drei Monaten über die Bühne“, bewertet Ignaz Trombello, Head of Investment von Colliers International, Deutschland die Zahlen. In Sachen Voumen herausragend waren dabei das von Lone Star übernommene TLG-Gewerbeportfolio und die von der Signa Holding erworbenen Karstadt-Immobilien mit einem Volumen von jeweils rund 1,1 Milliarden Euro.

„Die Steigerung von zehn Prozent im Vergleich zum Vorjahr ist vor allem darauf zurückzuführen, dass die Investitionstätigkeit im Schlussquartal nochmals Fahrt aufnahm. Fünf der zehn größten Deals des Jahres 2012 gingen allein in den letzten drei Monaten über die Bühne“, bewertet Ignaz Trombello, Head of Investment von Colliers International, Deutschland die Zahlen. In Sachen Voumen herausragend waren dabei das von Lone Star übernommene TLG-Gewerbeportfolio und die von der Signa Holding erworbenen Karstadt-Immobilien mit einem Volumen von jeweils rund 1,1 Milliarden Euro.

Vor allem aufgrund dieser Portfolios habe der Anteil der Paketverkäufe am Transaktionsvolumen Ende 2012 bei etwa 23 Prozent (5,9 Milliarden Euro) und damit knapp über dem Niveau des Vorjahres gelegen. Ausländische Anleger, auf die acht der zehn größten Käufe des Jahres entfielen, investierten nach Zahlen von Colliers International etwa 9,6 Milliarden Euro in Deutschland und damit rund eine Milliarde Euro mehr als 2011.

Büroimmobilien mit höchstem Marktanteil – Core bleibt gefragteste Anlageklasse

Bis Ende des Jahres 2012 haben nationale und internationale Investoren laut Colliers International fast 11,7 Milliarden Euro in deutsche Büroimmobilien angelegt – knapp die Hälfte des gesamten Transaktionsvolumens. Auf Rang 2 sind Einzelhandelsimmobilien gelandet, in die demnach knapp 6,8 Milliarden Euro investiert wurden. Im Vorjahr hatte diese aufgrund zahlreicher großvolumiger Verkäufe noch die Spitzenposition unter den Segmenten inne. Auf gemischt genutzte Immobilien entfielen rund nach den Colliers-Zahlen zwölf Prozent beziehungsweise 3,1 Milliarden Euro des Transaktionsvolumens.

„Zahlreiche der 2012 verkauften Büroimmobilien waren aufgrund der guten Vermietungsstände, die in den letzten beiden Jahren durch neue Mietverträge oder langjährige Mietvertragsverlängerungen erreicht wurden, sehr attraktive Investitionsgelegenheiten“, kommentiert Trombello. „Andere Investments böten dagegen Wert- und Cashflow-Steigerungspotenzial durch ein aktives Asset Management. Als Beispiel nennt er die TLG-Immobilien.

Breite Investorenbasis ohne dominierende Nachfragergruppe

„Der deutsche Gewerbeinvestmentmarkt war 2012 u.a. aufgrund des Mangels an Anlagealternativen für eine Vielzahl von Investoren attraktiv, was sich dadurch äußert, dass zehn Käufergruppen ein Transaktionsvolumen von jeweils über einer Milliarde Euro auf sich vereinen konnten und keine Branche eine dominante Position einnahm“, hebt Andreas Trumpp, Head of Research bei Colliers International, Deutschland, eine Besonderheit hervor. In den vergangenen Jahren hätten sich meist ein oder zwei Käufergruppen von den restlichen Investoren abgesetzt.

Alles in allem wurde das meiste Kapital 2012 nach Colliers-Zahlen von offenen Immobilienfonds und Spezialfonds mit etwa 4,4 Milliarden Euro (Marktanteil 17 Prozent) investiert, gefolgt von Asset-/Fund-Managern mit 3,2 Milliarden Euro (13 Prozent) sowie privaten Investoren und Family Offices, die etwa 2,8 Milliarden Euro (elf Prozent) anlegten.

Seite 2: Das waren aus Investorensicht die Top-Standorte 2012