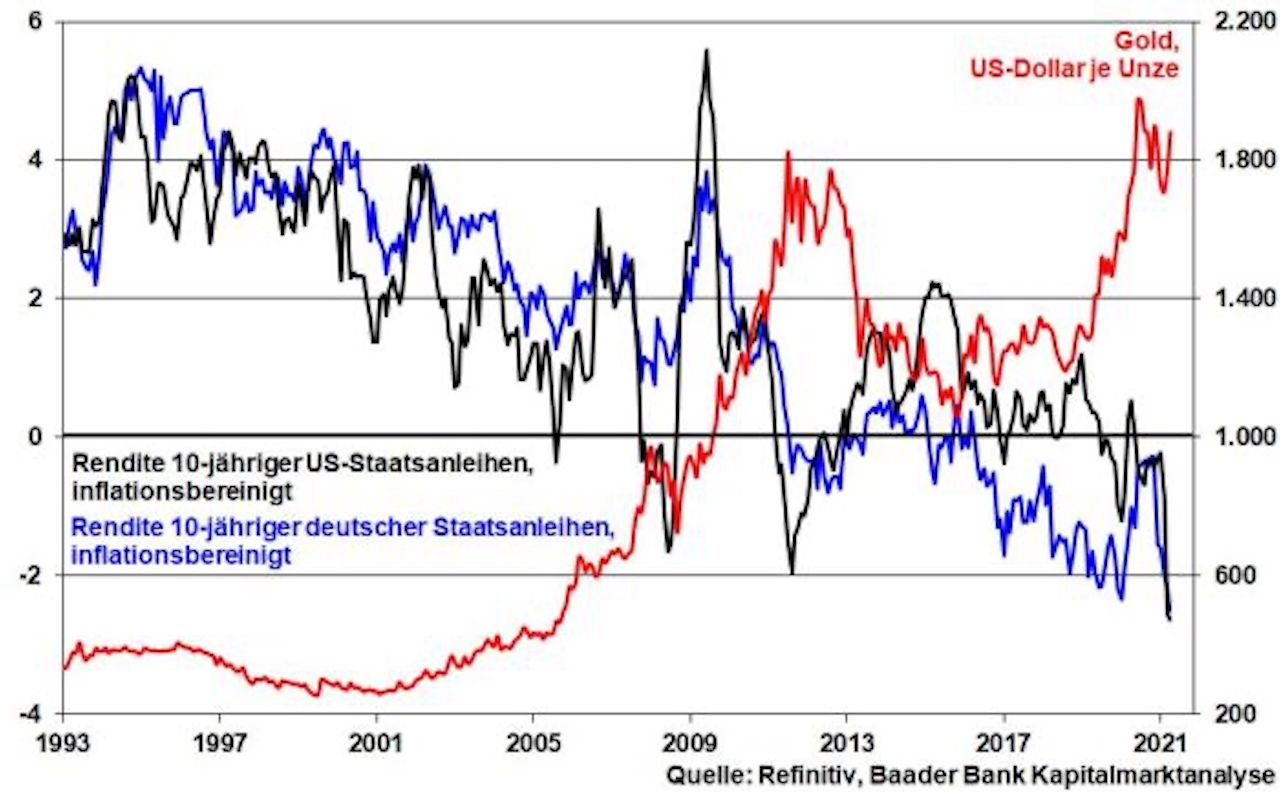

Das einstige Killerargument gegen Gold, dass es keine Zinsen zahlt, ist seit vielen Jahren kein Nach- sondern ein Vorteil. Allerdings findet zurzeit die weltweit größte konjunkturelle Mobilmachung aller Zeiten statt. In der Folge haben sich die Renditen für Staatsanleihen in Amerika binnen Jahresfrist verdreifacht und in Deutschland scheinen sie dabei zu sein, den Negativbereich zu verlassen.

So war es kaum verwunderlich, dass Gold sein Allzeithoch aus 2020 bei 2.050 US-Dollar je Unze verlassen und im März und April dieses Jahres zwischenzeitlich sogar unter 1.700 fiel. Die bedingungslose Kapitulation von Gold an der Zinsfront schien beschlossene Sache zu sein.

Bei Zinsen darf die Inflationsbetrachtung nie zu kurz kommen

Absurderweise hat der Goldpreis seit April wieder kräftig angezogen. Die klassische Gleichung „Steigende Inflation = Höhere Zinsen = Schwächere Goldpreise“ wurde offenbar zur Ungleichung.

Da scheint es zu einem Strukturbruch gekommen zu sein und zwar bei den Notenbanken. Früher pflegten sie noch die feine diplomatische Note wie Außenminister, die viel reden, aber nichts sagen. Und heute treten sie auf wie Stadionsprecher und tun platt und unverblümt kund, dass die Inflation nur transitorisch, nur vorübergehend ist. Und wenn so etwas ausgerechnet von der EZB zu hören ist – die zumindest auf dem Papier der Stabilität verpflichtet ist – spricht alles dafür, dass es grundsätzlich bei der geldpolitisch antiautoritären Erziehung bleibt.

Die im Frühjahr noch eingeschüchterten Edelmetallanleger haben diese Wesensänderung der Notenbanken mittlerweile durchschaut. Sie wissen, dass den Notenbanken von der Politik die Hände gebunden wurden. Eine apokalyptische Überschuldung der Welt – alles zusammengerechnet etwa 285 Billionen US-Dollar – die Finanzierung des grünen Umbaus der Wirtschaft, die Wiederbelebung der Wettbewerbsfähigkeit und des Zusammenhalts Europas sowie die zinsseitige Währungsschwächung zur Exportstärkung lassen den Luxus steigender Zinsen und Renditen trotz hoher Inflation nicht mehr zu.

Wenn aber Inflationsbekämpfung nur noch ein Lippenbekenntnis ist und in Sonntagsreden auftaucht, sie also laufen gelassen wird, wird sie nicht zum Feind, sondern zum besten Freund von Gold. Von der Zinsfront hat Gold wenig zu befürchten.

Grafik: Renditen 10-jähriger US- und deutschen Staatsanleihen nach Inflation und Goldpreis

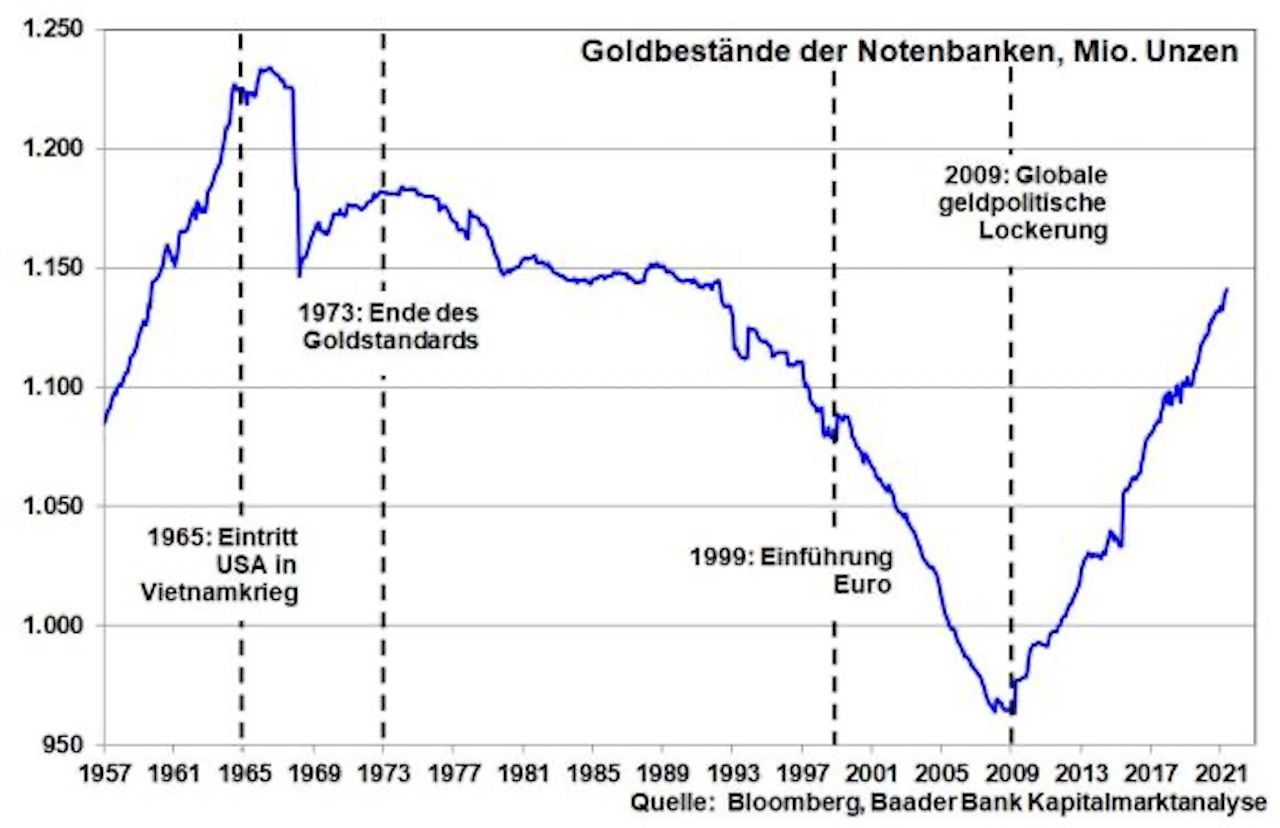

Übrigens, seit der Finanzkrise 2008 haben ausgerechnet die Geldschleudermaschinen – also die Notenbanken – die Goldbestände immer weiter aufgerüstet. Wenn das mal keine höheren Weihen sind.

Grafik: Goldbestände der Notenbanken

Sind Kryptowährungen die neuen Stabilitätshäfen und damit eine Konkurrenz für Gold?

Kryptowährungen werden differenziert betrachtet. Für die einen stellen sie wertvolle Wertspeicher in einer von Zentralbankgeld gefluteten Schuldenwelt dar. Tatsächlich sind sie wie Gold nicht beliebig vermehrbar. Gegenüber physischem Gold haben sie aber den Vorteil, „transportfreundlicher“ zu sein. Man muss nicht zum Goldhändler laufen und man hat keine Lagerkosten. In unserer virtuellen Welt kann man sich mit ihnen bequem vom heimischen Sofa aus beschäftigen.

Und dann kommt noch die Zahlungsmittelfunktion hinzu. Teilweise kann man mit Kryptos schon einkaufen gehen.

Und spätestens hier kommen die anderen ins Spiel. Aus Sicht der Politiker bedrohen Kryptowährungen das Geldmonopol. Auf Deutsch: Die ungehemmte Gelddruckerei, mit der sie sich vor dem Wahlvolk als Sankt Martin präsentieren, wäre bei zunehmender Verwendung von Kryptos als Tauschmittel längerfristig gefährdet. Also setzen sie alles daran, den Kryptomarkt möglichst an die Kette zu legen. U.a. will Amerika Krypto-Transaktionen über 10.000 US-Dollar Gegenwert registrieren. So wären die Anonymität und damit ein großer Vorteil futsch.

Auch die chinesische Regierung, die eine Schwäche für Kontrolle hat, geht gegen Kryptowährungen vor, um die Priorität der eigenen staatlichen Digitalwährung zu sichern. Nicht zuletzt wollen Schwachwährungsländer verhindern, dass ihre Bevölkerung mit Krypto-Investments den Währungsverfall noch beschleunigt.

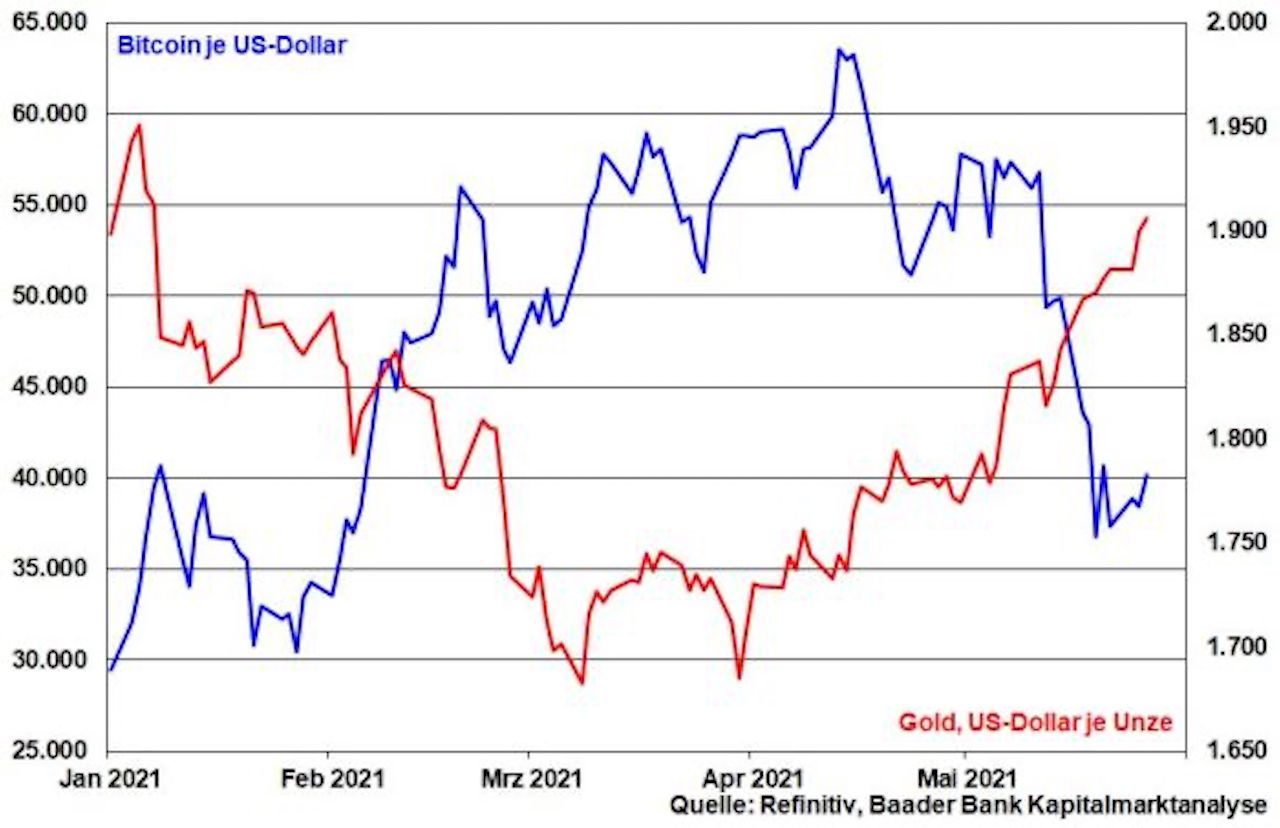

Volatilität ist keine Grundlage für Stabilität

Damit ist der Boden für Schwankungen bei Kryptowährungen gelegt. Und im Vergleich ist das April-Wetter eine stabile Wetterlage: Für eine Anlageklasse ist es kein Ruhmesblatt, wenn Prominente mit Markteinfluss wie Elon Musk mit taktisch klugen Tweets die Kryptokurse – nachdem man vorher gekauft hat – in die von ihnen gewünschte Höhe katapultieren. Genau so bizarr ist es, wenn er plötzlich sein Herz für Klimaschutz entdeckt und mit Verweis auf enormen Stromverbrauch gegen Kryptowährungen argumentiert. Er selbst hatte übrigens vorher längst verkauft. Wäre der Bitcoin eine Aktie, hätte die gleiche Volatilität sofort die Handelsüberwachung auf den Plan rufen, die die Vorgänge analysierte und in der Zwischenzeit den Handel aussetzte.

Ohne klare (Anlage-)Regeln, die die dramatischen Schwankungen eingrenzen, können sich Kryptowährungen kaum als verlässliche Wertspeicher oder Zahlungsmittel etablieren.

Und apropos Klimaschutz, bei zunehmender Bedeutung von ethisch-nachhaltigen Geldanlagen werden viele Kapitalsammelstellen nicht in Kryptos investieren können. Sie wären politisch unkorrekt mitverantwortlich für unverantwortlich hohen Energieverbrauch. Sie wollen eine saubere Anleger-Weste tragen.

Und siehe da, Gold kann sich tatsächlich wieder gut behaupten.

Grafik: Bitcoin und Gold seit Jahresbeginn

Totgesagte leben länger. Gold ist seit Jahrtausenden ein sicherer Hafen, ein Wertspeicher und ein Tauschmittel. Das gilt weiterhin, zumal es in puncto Schwankungen gegenüber Kryptowährungen ein Waisenkind ist. Kryptos haben durchaus ihren Reiz, aber als Spekulationsobjekte.

Längerfristige Gold-Anleger können darauf vertrauen, dass Gold den Zweifrontenkrieg besteht.

Bis Ende des Jahres sind bei Gold Kurse um 2.000 US-Dollar drin. Und das Ende der Fahnenstange ist damit noch lange nicht erreicht.

Robert Halver leitet die Kapitalmarktanalyse bei der Baader Bank. Mit Wertpapieranalyse und Anlagestrategien beschäftigt er sich seit Abschluss seines betriebswirtschaftlichen Studiums 1990. Halver verfügt über langjährige Erfahrung als Kapitalmarkt- und Börsenkommentator. Er ist aus Funk und Fernsehen bekannt und schreibt regelmäßig für Cash.