Der wesentliche Treiber hierfür seien die Vergleichsportale im Internet, die für die eine steigende Bedeutung vorausgesagt wird. Aus Sicht der Kunden ermöglichten sie den einfachen Vergleich standardisierter Produkte wie der Kfz-Versicherung. Ergo: je weniger beratungsintensiv und je margenärmer das Geschäft, umso mehr werden andere Vertriebswege gewinnen.

Anhaltender Beraterschwund

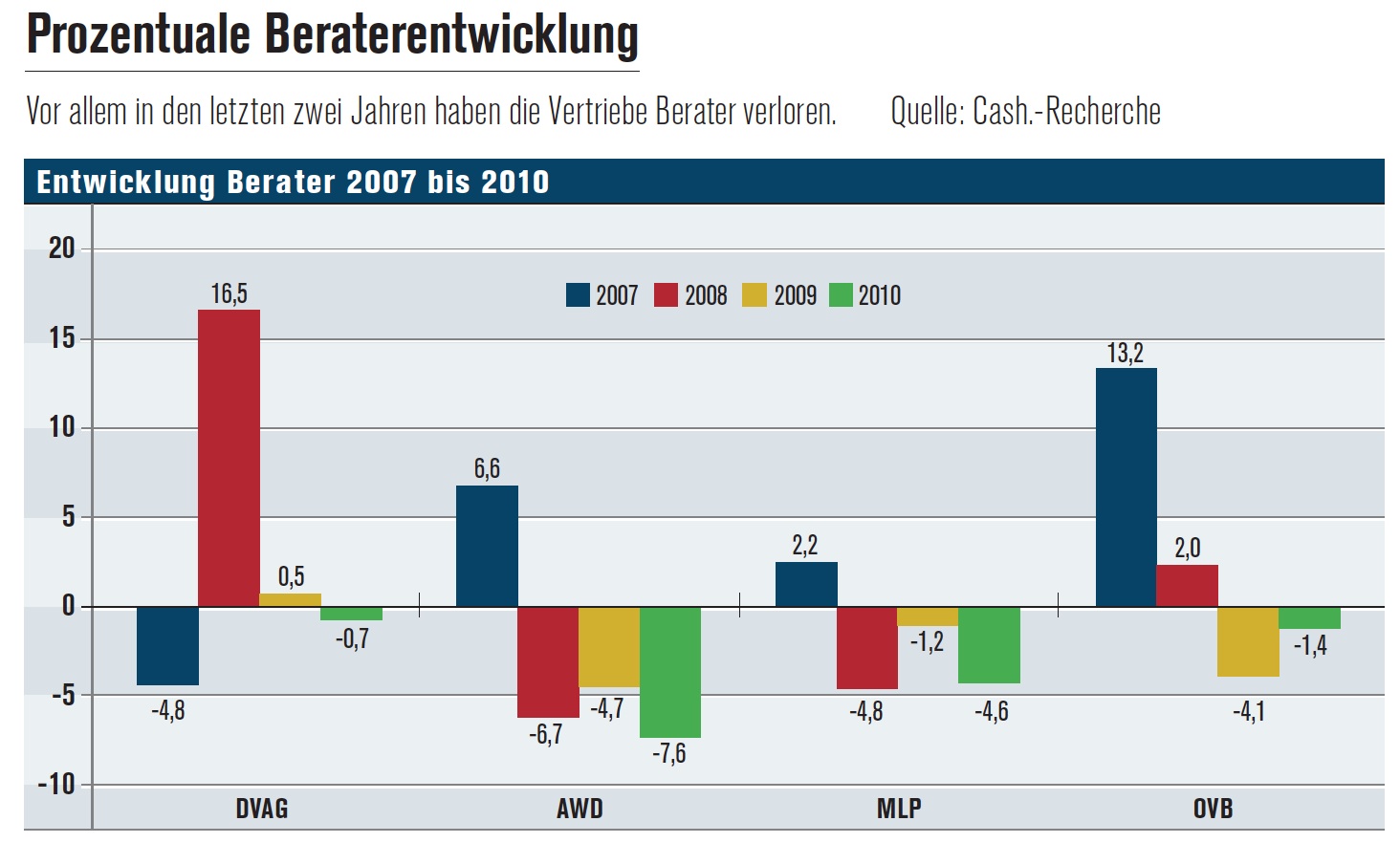

Egal welchem Vertriebskanal die Vermittler angehören, die Branche wird sich einer wichtigen Veränderung stellen müssen. „Der Wettbewerb vor allem um gute Berater wird sehr stark zunehmen“, sagt New-Bizz-Geschäftsführer Münzel. Danach hätten theoretisch gerade die großen Finanzvertriebe schlechte Karten, die gegen anhaltenden Beraterschwund ankämpfen. In den letzten fünf Jahren ist die Zahl bei den großen Finanzvertrieben DVAG, AWD, MLP und OVB bis auf wenige Ausreißer fast durchgehend gesunken (siehe Grafik).

Der große Zuwachs bei der DVAG im Jahr 2008 ist auf die Einbindung der Vertriebsorganisationen Aachen Münchener und Badenia Bausparkasse zurückzuführen. Das Beraterwachstum bei der OVB im Jahr 2007 geht auf die Region Mittel- und Osteuropa zurück, die in dem Jahr ein Beraterplus von 16 Prozent verzeichnete.

Aber: Praktisch machen die Vertriebe jedoch nach den Absatztiefs in den letzten Jahren auch wieder mehr Umsatz – und das mit weniger Beratern. „Der Grund ist, dass die schlechten Berater aussortiert und die guten mit Weiterbildungen gefördert wurden. Letztere machen nun mehr Umsatz, weil sie mehr Qualität bieten können“, sagt Maier von der Schickler Unternehmensberatung.

Bleibt der Faktor des steigenden Wettbewerbs unter den verbliebenen Mitspielern auf dem Markt. Dieser äußert sich vor allem darin, dass die Assekuranz an immer mehr Vertrieben beteiligt ist. Der Zukauf von Beteiligungen an Vertrieben, Maklerpools und Maklern ermögliche den Zugriff auf Vermittler-Ressourcen und bietet damit Wachstumschancen, sagt Unternehmensberater Münzel. Beispiel dafür ist die 50-prozentige Beteiligung der Hanse Merkur am Versicherungs-Spezialvertrieb Impuls Finanzmanagement im September 2010.

Dazu kommt eine Konzentration von Vertrieben unter dem Dach von ganzen Konzernen, beispielsweise Aragon. Das Unternehmen hat in den vergangenen zwei Jahren Vertriebe komplett übernommen oder sich an ihnen mehrheitlich beteiligt. Dazu gehören das Österreich-Geschäft von MLP (heutige Scopia), Finum Finanzhaus und Clarus – ohne die missglückte Übernahme des PKV-Spezialvertriebs MEG.