Das Baufinanzierungsgeschäft lief 2020 auf Hochtouren. Das Coronajahr hat viele Deutsche offenbar zum einen ihre eigenen vier Wände hinsichtlich Größe und Ausstattung auf den Prüfstand stellen lassen, zum anderen wurde wohl vielen Deutschen vor Augen geführt, wie sinnvoll es ist, in Krisenzeiten über Eigentum in Form eines Hauses oder Wohnung zu verfügen. Das signalisieren zumindest die Ergebnisse einer Studie der Wirtschaftsprüfungsgesellschaft PwC. Danach wuchs das Neugeschäft der Banken und Sparkassen in Deutschland mit Baukrediten auf den Rekordwert von 273 Milliarden Euro nach 263 Milliarden Euro 2019. der Bestand der an private Haushalte ausgegebenen Baufinanzierungen von Banken und Sparkassen lag bei knapp 1,4 Billionen Euro. Im Jahr zuvor hatte der Kreditbestand bei 1,3 Billionen Euro gelegen. Das Wachstum des Kreditbestands beschleunigte sich demnach 2020 auf 6,6 Prozent pro Jahr. Allerdings: Laut Statistischem Bundesamt mussten die Deutschen 2020 auch tiefer in die Tasche greifen. Im Schnitt mussten Immobilienkäufer 7,4 Prozent mehr zahlen als im Vorjahr. Das tut dem positiven Trend in der Baufinanzierung jedoch keinen Abbruch, im Gegenteil.

Ungebrochene Nachfrage

„Trotz steigender Immobilienpreise und der wirtschaftlichen Unsicherheit ist das Interesse von Privatkunden an Immobilien ungebrochen“, sagt Tomas Rederer, Partner und Kreditexperte bei PwC Deutschland. „Die Konditionen für Baufinanzierungen dürften mittelfristig attraktiv bleiben und die Nachfrage weiter anheizen.“

Viele Wohnungskäufer sichern sich der PwC-Studie zufolge die niedrigen Zinsen auf lange Sicht: Die durchschnittliche Laufzeit neuer Baukredite lag demnach erstmals bei mehr als elf Jahren. Da die Immobilienpreise vielerorts steigen und nicht jeder entsprechend mehr Eigenkapital aufbringen kann, wächst oft auch das Kreditvolumen. Im August dieses Jahres betrug die durchschnittliche Darlehenshöhe deutscher Eigenheimkäufer im Schnitt 312.000 Euro. Vor einem Jahr waren es rund 22.000 Euro weniger. Rasant steigende Immobilienpreise machen diese großen Summen erforderlich. Immobilienkäufer brachten im vergangenen Jahr noch einen Eigenkapitalanteil von 20 Prozent mit, zeigen Daten des Baufinanzierers Hüttig & Rompf. Das waren vier Punkte weniger als 2016. Im Schnitt zahlten Eigennutzer Kaufpreise von 493 000 Euro. Dank des immer noch anhaltenden Zinstiefs sind die Finanzierungen trotz großer Beträge aber stemmbar.

Noch sind sich die Experten darüber uneins, ob es sich bei der Inflation nur um ein temporäres Phänomen handelt.

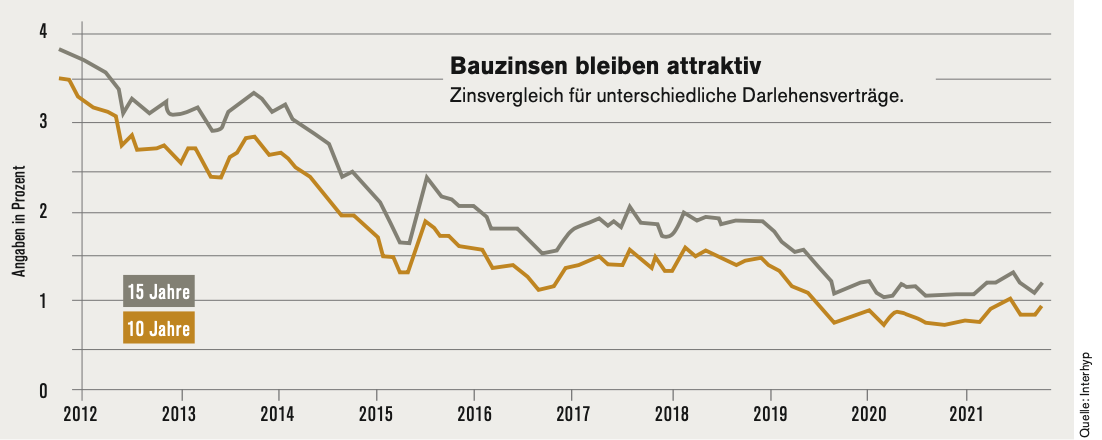

Von Juni bis Mitte August haben die Zinsen für Immobiliendarlehen um knapp 0,2 Prozentpunkte nachgegeben. Nach einem kurzen leichten Anziehen im Frühjahr, haben sie sich zuletzt eher seitwärts bewegt. Die durchschnittlichen Zinssätze für zehnjährige Darlehen liegen aktuell bei rund 0,8 Prozent, bei Bestanbietern sogar um 0,6 Prozent pro Jahr.

In den kommenden Monaten gilt es, die seit Angang dieses Jahres anziehende Inflation im Auge zu behalten. Noch sind sich die Experten uneins darüber, ob es sich lediglich um ein kurzfristiges Phänomen oder um eine Entwicklung handelt, die von längerer Dauer ist.

Tatsächlich halten die Europäischen Zentralbank und die US-Notenbank Fed trotz höherer Inflationsaussichten an einer lockeren Geldpolitik fest. Das dämpfe die Anleiherenditen, meint FMH-Immobilienexperte Max Herbst. Er rechnet im Zuge einer steigenden Inflation aber damit, dass die Zinsen für zehnjährige Baukredite im Jahresverlauf über die Marke von einem Prozent steigen.

Doch selbst wenn das in dieser Form eintreffen sollte – was keineswegs klar ist – die Folgen für den Immobilienmarkt wären durchaus ambivalent. Andere Anlageformen verlieren mit einer steigenden Inflation noch einmal zusätzlich an Attraktivität. Da die eigene Immobilie auch ein wichtiges Instrument der Altersvorsorge ist, dürfte also die Nachfrage nach Häusern und Wohnungen weiter steigen, was natürlich wiederum zu weiter steigenden Preisen führen dürfte.

Ein weiterer Preistreiber könnte auch durch den Megatrend Nachhaltigkeit entstehen. Das Thema klimaneutrales Bauen rückt immer stärker in den Fokus von Baufinanzierern und Kunden und gewinnt an Tempo. Eine Umfrage der BHW Bausparkasse zeigt: 82 Prozent der Deutschen verlangen von der Politik mehr Tempo und staatlichen Druck beim klimaschonenden Bauen. Viele halten die Zeit für gesetzlich verordnete Investitionen für gekommen. 70 Prozent sprechen sich für eine Solarpflicht aus, 72 Prozent fordern eine Modernisierungspflicht nach dem Kauf eines Altbaus.

Indes: Die Investitionsbereitschaft der Eigentümer fällt noch bescheiden aus. 44 Prozent der Eigentümer und auch 39 Prozent der Mieter fühlen sich aktuell bereits belastet durch strenge Umweltauflagen. Die Furcht vor finanziellen Sonderlasten ist weit verbreitet, unabhängig vom Einkommen. Auch 70 Prozent der Besserverdiener befürchten eine Kostenexplosion. Fakt ist jedoch, ohne Maßnahmen, welche auch im Immobiliensegment die CO2-Emissionen nachhaltig senken, dürften die Klimaziele der EU verfehlt und der Kampf gegen den Klimawandel auch an dieser Stelle nicht gewonnen werden. Mit der neuen „Bundesförderung für effiziente Gebäude“ (BEG) etwa sollen noch stärkere Anreize für Investitionen in Energieeffizienz und erneuerbare Energien gesetzt werden. Von den Neuerungen können Immobilienkäufer und -besitzer profitieren, die ein besonders energetisches Objekt erwerben, bauen oder entsprechend energetisch modernisieren.

Den Finanzierungsvermittlern kommt deshalb künftig eine zentrale Rolle zu. Sie müssen ihre Kunden nicht nur danach befragen, wie nachhaltig ihre Finanzierung beziehungsweise ihre Immobilieninvestition sein soll. Sie müssen auch die gesamte Palette an Fördermöglichkeiten im Blick haben, um ihren Kunden weiter steigende Kosten etwa durch den Einsatz teurer Baumaterialien und gesetzlicher Klima-Auflagen zu ersparen.