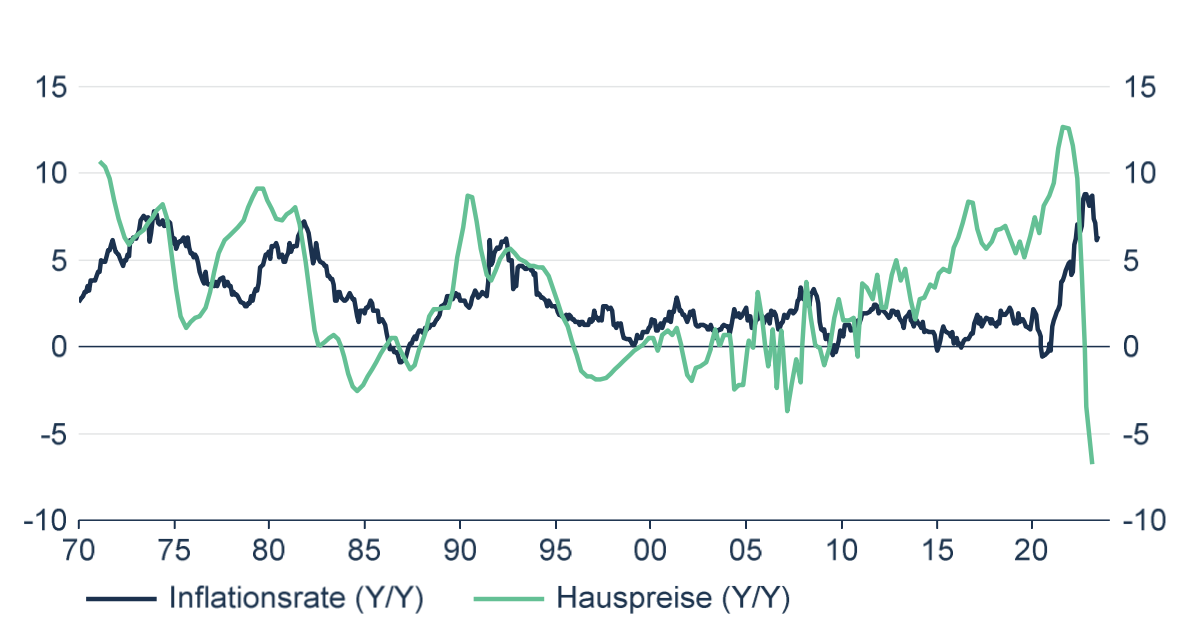

Schaut man in die Vergangenheit, so bestätigt die empirische Beobachtung die Theorie. Phasen einer hohen Inflation waren zumeist auch Phasen kräftiger Hauspreissteigerungen. Doch es lohnt sich, genauer hinzuschauen und nicht gleich das Fazit zu ziehen: „Die Inflation ist hoch, also lohnt sich jetzt der Kauf einer Immobilie“. In den meisten Fällen war es nämlich so, dass sich zuerst das Wachstum der Hauspreise beschleunigt hat und dann die Inflationsentwicklung mit leichtem zeitlichem Abstand folgte. Zuletzt war dieser zeitliche Abstand sogar ganz gehörig (vgl. Grafik 1). Aber auch hier wurde die Reihenfolge eingehalten, die sich schon in den 1970er und 1980er Jahren manifestierte: Erst stiegen die Hauspreise, dann die Verbraucherpreise.

Grafik 1

Wachstumsrate der Verbraucherpreise und der Hauspreise in Deutschland ggü. Vorjahr, in %

Diese Beobachtung ist plausibel, wenn man davon ausgeht, dass beide Preise durch die Geldpolitik beeinflusst werden. Die Preise der Vermögensmärkte reagieren üblicherweise unmittelbar auf die Geldpolitik, während die Verbraucherpreise dies nur mit zeitlicher Verzögerung tun. Als Daumenregel wird dieser Zeitversatz oft mit ein bis zwei Jahren beziffert. Im zurückliegenden Jahrzehnt sprang die Inflation überhaupt nicht an, obwohl die EZB sie nach Kräften anschob. Die Hauspreise sprachen dagegen sehr gut auf die Geldpolitik an. Sie stiegen in immer schnellerem Tempo. Entsprechend ausgeprägt war in dieser Zeit die Differenz zwischen dem Wachstum der Hauspreise und jenem der Verbraucherpreise.

Inzwischen schlägt das Pendel in die andere Richtung aus. Die Geldpolitik ist auf die restriktive Seite gewechselt, und auch in diesem Fall sind die Hauspreise früher dran als die Verbraucherpreise. Die Wachstumsrate der Hauspreise durchlief in der zweiten Jahreshälfte 2021 ihren Zenit. Seit dem dritten Quartal 2022 sinken die Hauspreise sogar in absoluter Betrachtung. Die Inflationsrate beschleunigte sich hingegen von 2020 bis 2022 von unter 0 % auf fast 9 %. Erst seit dem März 2023 ist eine spürbare Verlangsamung des Preisanstiegs festzustellen.

Auch in den 1970er und 1980er Jahren reagierten die Hauspreise schneller auf eine restriktive Geldpolitik als die Verbraucherpreise. Die derzeit schwache Entwicklung der Immobilienpreise trotz hoher Inflation kommt insofern nicht überraschend.

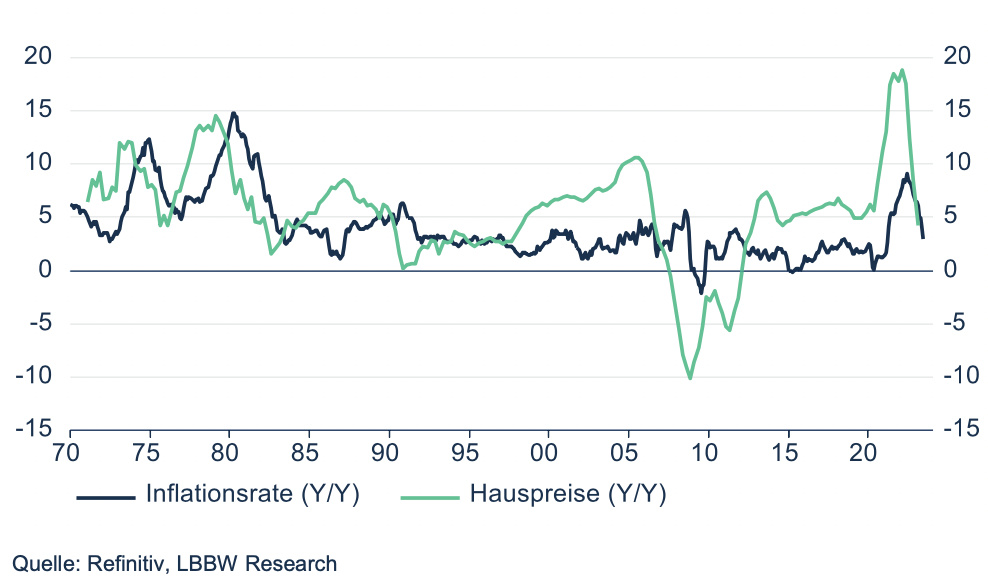

Ein Blick in die USA untermauert unseren Befund. Auch hier ist ein deutlicher Zusammenhang zwischen Hauspreisen und Inflation erkennbar, bei dem die Hauspreise der Inflationsrate vorauslaufen (vgl. Grafik 2). Dies gilt sowohl mit Blick auf die jüngere als auch die fernere Vergangenheit. Größere Abweichungen beider Zeitreihen gibt es vor allem im Vorfeld und im Nachgang der sogenannten Subprime-Krise 2008, bei der ausgesprochen bonitätsschwache Haushalte günstige Immobilienkredite erhielten, die dann häufig in intransparenten Anlagevehikeln an Investoren weitergereicht wurden. Diese Praxis sorgte für einen Immobilienboom in der ersten Hälfte der 2000er Jahre und nach dem Platzen der Spekulationsblase für einen Preiseinbruch gegen Ende des Jahrzehnts. Diese Entwicklung war mithin nicht in erster Linie durch die Geldpolitik der Notenbank getrieben. Diese Phase ist ein Beispiel dafür, dass sowohl die Inflation als auch die Hauspreise natürlich nie ausschließlich von der Geldpolitik getrieben sind.

Grafik 2

USA: Wachstumsrate der Verbraucherpreise und der Hauspreise ggü. Vorjahr, in %

Was bedeutet dies für die aktuelle Situation?

Die aktuell hohe Inflation ist kein Grund, gerade jetzt zu Immobilien als Kapitalanlage zu greifen. Im Gegenteil: Die Zinsen sind infolge des Inflationsanstiegs ebenfalls stark gestiegen, weshalb Anleihen derzeit in unseren Augen ein attraktiveres Investment darstellen als Immobilien. Lediglich für den Fall, dass die EZB zügig wieder auf eine lockere Geldpolitik umschwenkt und sich dies als Fehler herausstellt, so dass sich über viele Jahre ein erhöhtes Inflationsregime einstellt, dürften Immobilien die Nase vorn haben (vgl. die 1970er Jahre). Dies ist nicht unsere Erwartung, und auch das Gros der Teilnehmer an den Finanz- und Immobilienmärkten scheint hiervon nicht auszugehen. Ausschließen lässt sich ein solches Inflationsszenario aber natürlich nie.

Die Preise von Wohnimmobilien haben seit ihrem bisherigen Hochpunkt im zweiten Quartal 2022 bis zum ersten Quartal 2023 um 8,7 % nachgegeben. Daten zum zweiten Quartal veröffentlicht das Statistische Bundesamt am 22. September. Wir erwarten, dass der Preistrend in den kommenden Quartalen weiter abwärts zeigen wird. Nach der bereits erfolgten Korrektur dürfte sich der weitere Preisrückgang aber in einem deutlich gemächlicheren Tempo vollziehen. Die Wohnraumknappheit ist groß und das Ende der Zinserhöhungen der EZB zunehmend absehbar. Wir erwarten lediglich noch einen Zinsschritt.

Autor Martin Güth ist Immobilienmarktanalyst bei LBBW Research.