Die Bauzinsen liegen seit Langem auf niedrigem Niveau. Stellt sich die Frage, wohin die Tendenz bei den Finanzierungen 2022 gehen wird: Rauf, runter oder seitwärts? Eine Voraussage kommt einem Blick in die Glaskugel gleich. Doch es gibt ein paar Orientierungspunkte.

Die Entwicklung der Bauzinsen hängt von einer ganzen Reihe von Faktoren ab. Das sind zum einen die konjunkturelle Unsicherheit wegen der Corona-Pandemie und zum anderen die Inflation, die Politik der Europäischen Zentralbank (EZB) sowie die Rendite von Bundesanleihen und Pfandbriefen.

In dieser Gemengelage beeinflusst eines das andere: Hohe Inflation bedeutet üblicherweise höhere Zinsen. Die EZB hat aber jüngst keine Zinsschritte für 2022 angekündigt. An der EZB-Linie orientieren sich die Renditen der Bundesanleihen: Sinkt oder steigt deren Zinsertrag, ziehen die Immobilienfinanzierungen mit.

Corona, Inflation und EZB beeinflussen das Baugeld

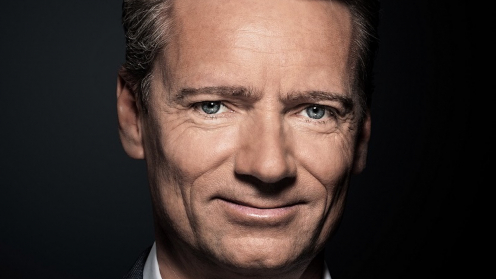

Derzeit erbringen Bundesanleihen Minusrenditen. Marktbeobachter Max Herbst von der gleichnamigen Finanzberatung glaubt, dass diese Phase irgendwann endet. Die Bundesanleihe werde sich der null Prozent Rendite nähern. „Und dann haben wir auch leicht steigende Zinsen beim Baugeld“, sagt er.

Jens Tolckmitt, Hauptgeschäftsführer des Verbands der Pfandbriefbanken (vdp), blickt auf die Inflation. Sollte die nicht zurückgehen, habe dies Folgen für die Zinsen langfristiger Kredite.

In diese Kategorie fallen auch Baudarlehen. Sie laufen mindestens zehn Jahre. Unklar ist, wohin und wann sich die Zinsen bewegen werden. Tolckmitt schätzt „zumindest mittelfristig“. Das würde etwa sechs Monaten entsprechen. Herbst tendiert zu Ende 2022, falls die EZB bis dahin den Leitzins anhebt.

Zinsen bewegen sich in einem schmalen Korridor

Mit großen Sprüngen ist bei den Bauzinsen dennoch kaum zu rechnen. Das gibt das Spannungsfeld zwischen Corona, Inflation und billigem EZB-Geld kaum her. Roland Stecher von der Verbraucherzentrale Bremen geht von einem „absehbar niedrigen Niveau“ aus.

Michael Neumann, Vorstand des Kreditvermittlers Dr. Klein prognostiziert: „Die Zinsen werden sich nur in einem schmalen Korridor bewegen.“ Er erwartet genau wie Tolckmitt eine leichte Aufwärtsbewegung. Zahlen nennen die Experten nicht.

Max Herbst hingegen wird konkreter. Denkbar seien etwa 1,5 Prozent für Finanzierungen mit zehnjähriger Laufzeit. Zum Vergleich: Mitte Dezember 2021 schwankten die besten Angebote zwischen ungefähr 0,6 und 0,71 Prozent. Im Jahresdurchschnitt waren es vdp-Angaben zufolge 1,2 Prozent.

Auf lange Sicht betrachtet erscheinen die von Herbst für möglich gehaltenen 1,5 Prozent relativ günstig. 2009 lag der Hypothekenzins im Schnitt noch bei 4,7 Prozent.

Hohe Preise und steigende Zinsen belasten das Budget

Sollten die Zinsen 2022 nach oben gehen, nimmt die monatliche Belastung der Immobilienkäufer zu. Darüber hinaus müssen sie zusätzlich zu den steigenden Darlehenskosten mit weiter nach oben gehenden Preisen für Bau und Erwerb der eigenen vier Wände rechnen. Höhere Kaufpreise ziehen höhere Kaufnebenkosten wie Notar und Grunderwerbsteuer nach sich. Diese Ausgaben müssen Käufer aus eigener Tasche aufbringen.

Vorerst ist nicht von sinkenden Immobilienpreisen auszugehen. Denn das Angebot an Wohnungen, Grundstücken und Häusern wird voraussichtlich knapp bleiben. Eine Entspannung sehen Fachleute erst, wenn die von der neuen Bundesregierung angestrebten 400 000 Neubauwohnungen pro Jahr auf den Markt kämen. Das könnte den Markt entlasten. In der Folge könnten die Immobilienpreise unter Druck kommen, eventuell stagnieren oder sogar leicht fallen. Das ist jedoch Zukunftsmusik.

Erwerber brauchen viel Eigenkapital

Um sich den Traum vom Wohneigentum zu erfüllen, nehmen Verbraucher in der derzeitigen Niedrigzinsphase immerhin durchschnittlich 310 000 Euro auf. Davon kommen gut 80 Prozent von der Bank. Bis weit ins nächste Jahr hinein werden Darlehensnehmer aufgrund der Markt- und Zinssituation wahrscheinlich nicht nur mehr Eigenkapital brauchen, sondern auch höhere Kreditsummen, die das Budget belasten.

Wer sich gegen steigende Bauzinsen wappnen will, hat diverse Möglichkeiten. Dazu gehört die kritische Betrachtung der eigenen Finanzlage. „Nie Spitz auf Knopf rechnen“, warnt Verbraucherschützer Stecher. Außerdem empfiehlt er, nicht zu viel für die gewünschte Immobilie zu bezahlen.

Vorbeugend sollten angehende Eigentümer sich einen Gutachter an die Seite holen. Dieser schätze den Wert der Immobilie und die Angemessenheit des aufgerufenen Preises ab. Eine andere Option ist, mehr Eigenmittel einzusetzen.

Banken prüfen konservativ

Tolckmitt bringt eine geringere Anfangstilgung ins Spiel. Die müsse jedoch gut überlegt sein. „Die rechnerische Laufzeit des Darlehens verlängert sich und der Vermögensaufbau verlangsamt sich“, beschreibt er die Folgen.

Damit wäre diese Option wohl eher etwas für potenzielle Eigentümer mit vergleichsweise viel Eigenkapital und geringem Kreditbedarf. Zumal die Banken wohl an ihrer „risikoorientierten Kreditvergabepolitik“ festhalten werden. Will heißen, die Institute erwarten eine auskömmliche Anfangstilgung. Die lag 2021 im Schnitt bei rund drei Prozent.

Längere Zinsbindungen prüfen

Außerdem zeichnet sich keine Tendenz zu höheren Beleihungsausläufen ab. Damit rückt das Thema Eigenkapital in den Fokus. „Das ist elementar für Darlehensnehmer, aber gerade für junge Käufer eine Herausforderung“, sagt Neumann. Der lässt sich vielleicht mit einem Zuschuss von Eltern und Großeltern begegnen. Schenkungen, innerfamiliäre Darlehen oder elterliche Immobilien als Sicherheit für die eigene Finanzierung helfen, das Eigenkapital aufzustocken.

Sowohl bei Erst- als auch Anschlussfinanzierungen sollten Darlehensnehmer prüfen, ob Laufzeiten über zehn Jahre hinaus lohnen. Das mindert das Risiko beim Zins und gibt mehr Planungssicherheit. Auch Volltilgerdarlehen können nach Einschätzung von Baugeldexperten eine Überlegung wert sein. (dpa-AFX)