Für Anleger war 2022 ein äußerst brutales Jahr. Der Krieg in der Ukraine, auf den zunächst ein „Zinsschock“ und dann ein „Inflationsschock“ folgte, hat viele bisher bestehende Annahmen über die natürliche Investitionsordnung völlig auf den Kopf gestellt. Aufgrund der Tatsache, dass die Zentralbanken ihre Nullzinspolitik und quantitativen Lockerungsexperimente der letzten 15 Jahre hastig aufgegeben haben, erlitten praktisch alle Anlageklassen herbe Verluste.

Wir betrachten viele Veränderungen im Anlageumfeld als strukturell. Das Umfeld aus niedriger Inflation, niedrigen Zinsen und geringer Volatilität, das nach dem Jahr 2008 bestand, gehört nun endgültig der Vergangenheit an. Anstatt auf die frühere Orthodoxie, das Kapital und die Effizienz zu unterstützen, konzentriert sich die Regierungspolitik nun auf die Honorierung des inländischen Arbeitsmarkts und das Erzielen von Resilienz. Dies wird wahrscheinlich die vorherrschende Doktrin für den Rest des Jahrzehnts sein – eine Ära anhaltender globaler Unsicherheit.

Aber auch innerhalb dieser strukturellen Realität kann es zyklische Gelegenheiten geben. Nachfolgend heben wir acht Themen hervor, die unserer Ansicht nach als gute Wegweiser für die Entwicklungsrichtung der Märkte im Jahr 2023 dienen werden.

1 – Könnte die Geldmenge tatsächlich schrumpfen?

Milton Friedman sagte einst: «Inflation ist immer und überall ein monetäres Phänomen». Trotz der durch die Covid-Pandemie bedingten Versorgungsengpässe und explodierenden Energiepreise könnte sich diese Aussage auch im Jahr 2023 bewahrheiten. Das Wachstum der Geldmenge M2 ist im März 2021, als die USA ihre Covid-Lockdowns bereits beendeten, mehr als doppelt so schnell gewachsen als in jedem anderen Zeitraum in den vergangenen 60 Jahren. Der fiskalische Stimulus im März 2021 in Höhe von USD 1,9 Billionen erwies sich als äußerst inflationär. Der Konsens zu Beginn des Jahres 2023 lautet, dass sich die Inflation als hartnäckig erweisen wird. Die Angebotsengpässe auf den Energie- und Arbeitsmärkten bleiben bestehen. Wird Friedmans Diktum dennoch weiterhin zutreffen? Genauso, wie wir noch nie ein Wachstum der Geldmenge in einem solchen Tempo wie im Jahre 2021 erlebt haben, haben wir auch nie eine tatsächliche Schrumpfung der Geldmenge erlebt. Trotzdem scheint dies eine realistische Aussicht für den Beginn des Jahres 2023 zu sein.

2 – Die Form der Renditekurve des US-Finanzministeriums gibt Aufschluss darüber, ob die USA in eine Rezession eintreten könnten.

Der Ökonom Paul Samuelson sagte einst scherzhaft: «Der US-Aktienmarkt hat neun der letzten fünf Rezessionen richtig vorhergesagt». Die Renditekurve des US-Finanzministeriums weist hier eine wesentlich bessere Prognosebilanz auf. Jedes Mal seit dem Jahr 1970, wenn die Renditen der zehnjährigen Anleihen unter das Niveau der Renditen der zweijährigen Anleihen fielen, folgte eine Rezession. Eine daraus resultierende erneut steiler werdende Renditekurve tritt tendenziell genau zu Beginn der Rezession auf, wenn das Federal Reserve Board Lockerungen einleitet. US-Aktien beginnen ihren nächsten Bullenmarkt historisch gesehen innerhalb von drei Monaten, nachdem die Renditen der zweijährigen Anleihen ihren jeweiligen Höchststand erreicht haben. Zu Beginn des Jahres 2023 herrscht Einigkeit über eine flache US-Rezession. Der IWF prognostiziert für 2023 ein globales Wachstum von 2,7%. Dies wäre das schwächste Wachstum seit 2001, wenn man die globale Finanzkrise und die Covid-Pandemie außer Acht lässt. Da in Bezug auf diese Ergebnisse erhebliche Unsicherheiten bestehen, sind wir davon überzeugt, dass eine genaue Beobachtung der Form der Renditekurve des US-Finanzministeriums eine solide Orientierungshilfe geben wird.

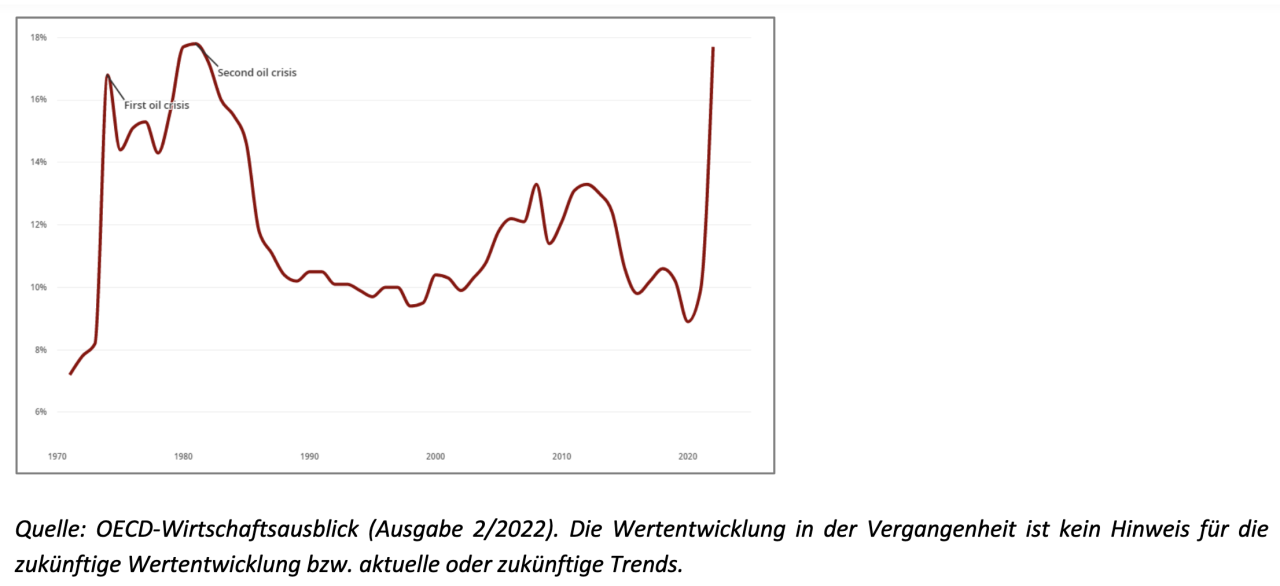

3 – Die Welt ist mit einem massiven Energiepreisschock konfrontiert

Geschätzter Anteil des globalen BIP, der für den Endenergieverbrauch aufgewendet wird

Der Konflikt zwischen Russland und der Ukraine hat frühere Orthodoxien in Bezug auf die europäische Sicherheit und das geopolitische Gleichgewicht erschüttert. Europa steht vor einer langen Phase der Neubewertung seiner Verteidigungsfähigkeit, seiner wirtschaftlichen Schwachstellen und seiner Sicherheitsstrukturen. Und nirgendwo tritt dies offensichtlicher zutage als im Energiebereich. Wie die Grafik 1 zeigt, handelt es sich dabei tatsächlich um ein globales Phänomen, für das Europa besonders anfällig ist. Die im Westen weitgehend selbstverständliche Energieversorgungssicherheit mit ihrer daraus resultierenden Unterinvestition wird nun zu einem Schwerpunkt der Regierungspolitik. Für das Jahr 2023 zeigt die Grafik, wie sich der Konflikt zwischen Russland und der Ukraine weiterhin auf die Weltwirtschaft auswirkt. Alle Versuche, den weiteren Verlauf dieses Krieges vorherzusagen, werden sich wahrscheinlich als ebenso unzutreffend erweisen wie die meisten früheren Versuche. Gleichzeitig dürfen wir die anhaltende Bedeutung dieses Konflikts für die Energie- und Nahrungsmittelversorgung der Welt nicht außer Acht lassen. Wichtig ist, dass eine verstärkte Hoffnung auf eine Beilegung des Konflikts unmittelbare Auswirkungen auf die Aussichten für das globale Wachstum hätte.

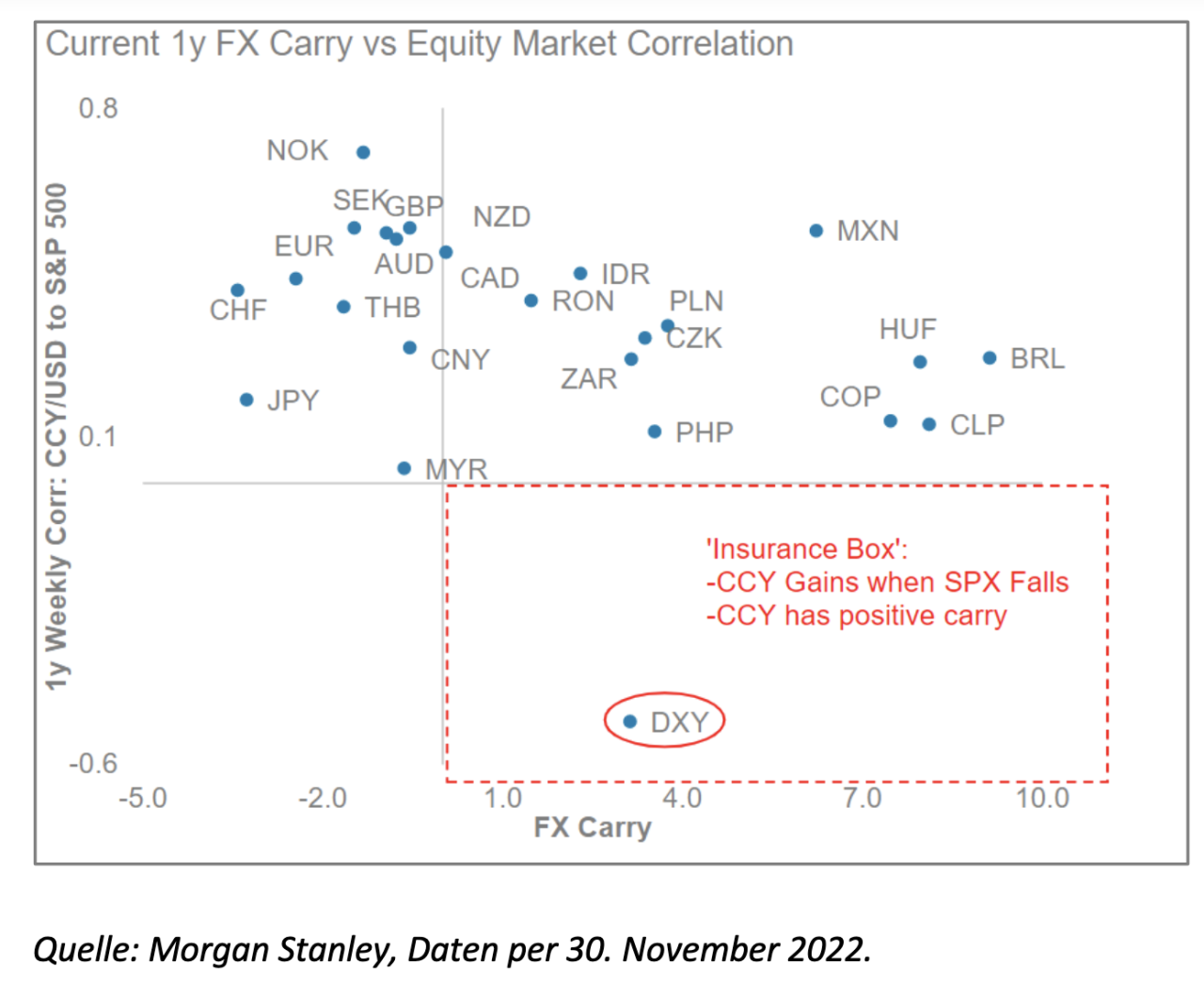

4 – Durch seine Wahrnehmung als „sicherer Hafen“ gewann der US-Dollar zunehmend an Stärke.

Auf lange Sicht lassen sich überzeugende Argumente für eine Schwäche des US-Dollars ausmachen, die sich auf Zwillingsdefizite und wachsende Bedenken hinsichtlich nichtdiskretionärer Haushaltsausgaben zurückführen lässt. Der jüngste Einsatz des US-Dollars als Waffe im Rahmen von finanziellen Sanktionen wird auch andere Länder dazu ermutigen, ihre finanzielle Anfälligkeit zu verringern. Kurzfristig wurde die jüngste Stärke des US-Dollars dadurch angetrieben, dass er sowohl als sicherer Hafen als auch als eine Währung mit hoher Belastungsfähigkeit wahrgenommen wurde. Wenn sich diese Wahrnehmung im Jahr 2023 jedoch zumindest etwas umkehrt, wird sich dies erheblich auf die Wertentwicklung von Vermögenswerten außerhalb der USA auswirken. Ebenso würde eine stärkere Wertentwicklung der Lokalwährungen die inländischen Befürchtungen über das Durchbrechen der Inflation und das Risiko der Rückzahlung von Hartwährungen mindern – zwei Faktoren, die die Wertentwicklung der Schwellenmärkte (EM) und der asiatischen Vermögenswerte im Jahr 2022 erheblich belastet haben. Eine Welt, die weniger Angst vor einer anhaltenden Stärke des US-Dollars hat, ist finanziell weniger bedrohlich.

Aktuelle einjährige Währungs-Carry vs. Aktienmarktkorrelation

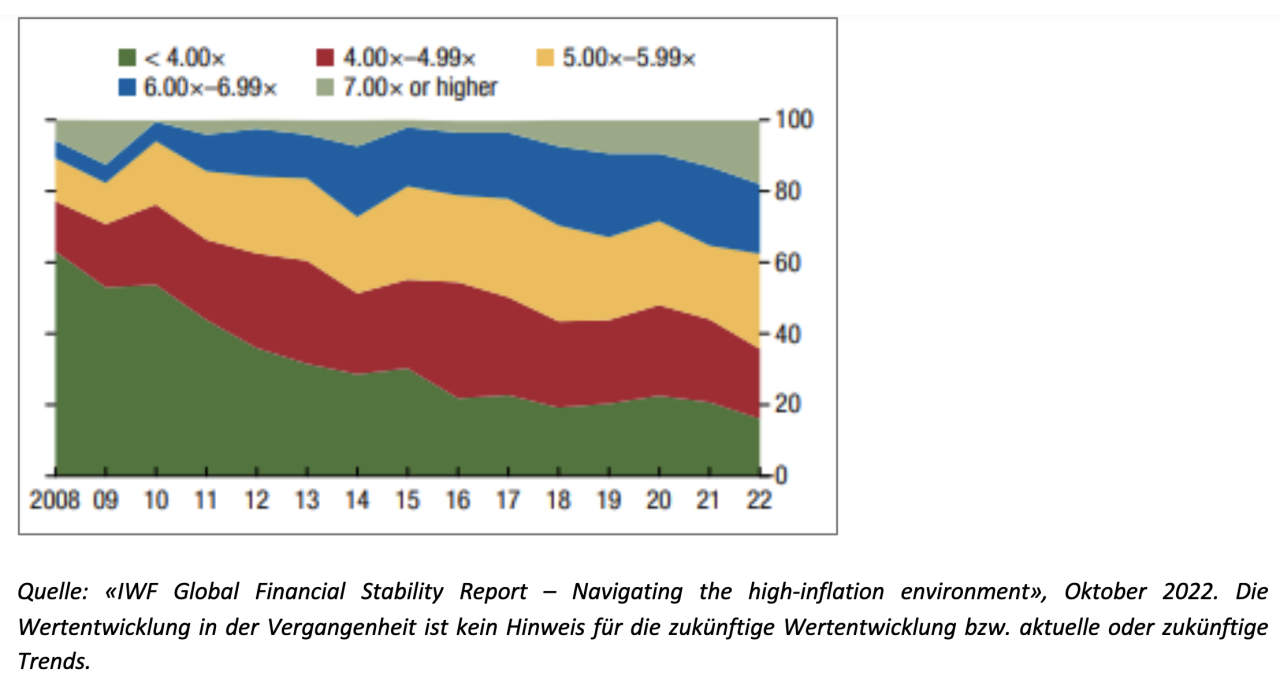

5 – Die Kreditqualität verschlechtert sich, wobei der Anteil der stark fremdfinanzierten Transaktionen seit dem Höhepunkt der Pandemie zugenommen hat.

Fremdfinanzierte Kreditvergabe nach dem Verhältnis der Schulden zum EBITDA (Prozent)

Unabhängig davon, welche Entwicklungen uns im Jahr 2023 erwarten, können wir jedoch sicher sein, dass es keine Rückkehr zur Nullzinspolitik geben wird. Dieses Kapitel der Finanzmarktgeschichte ist endgültig abgeschlossen. Aufgrund der Tatsache, dass die globale Liquiditätsflut zurückgeht, sollten wir wachsam bleiben und auf weitere Anlagebeispiele achten, deren bisheriger Erfolg nicht aus vermeintlich cleveren Strategien, sondern allein aus dem Bullenmarkt herrührt. Im Jahr 2022 waren die Kernschmelze der Kryptowährungen, die LDI-Implosion und der SPAC-Crash drei Beispiele für eine Fehlbewertung der Vermögenspreise, die auf der Erwartung ewig niedriger Zinssätze beruhten. Obwohl sich diese «Liquiditäts-Landminen» nur schwer im Voraus erkennen lassen, möchten wir dennoch hervorheben, dass die meisten finanziellen Probleme im letzten Jahr nur im öffentlichen Marktsegment aufgetreten sind. Obwohl die Übertragung von Vermögenswerten an private Märkte aus strategischer und betriebswirtschaftlicher Sicht durchaus sinnvoll sein kann, muss die preisliche Inkongruenz zwischen diesen beiden Perspektiven letztlich gelöst werden. Die Neubewertung der globalen Zinssätze deutet, wie oben gezeigt, zusammen mit der sich verschlechternden Qualität der fremdkapitallastigen Kreditvergabe auf eine bevorstehende Korrektur hin. Privatmarktfirmen haben prognostiziert, dass sie weiterhin eine beträchtliche Menge an hochliquiden marktgängigen Wertpapieren («trockenes Pulver») einsetzen müssen. Letztlich führt jedoch kein Weg daran vorbei, die Validierung von Geschäften durch einen Ausstieg zu Marktpreisen zu erreichen. Die Folgefrage lautet natürlich, ob unvorhersehbare Marktereignisse schnell zu systemischen Risiken führen. Angesichts der starken Vorsorge der Banken und des relativ lockeren Rückzahlungsplans für Hochzinsanleihen im Jahr 2023 scheinen die Chancen dafür relativ gering zu sein. Obwohl die Liquiditätsereignisse in diesem Jahr – wie schon im letzten Jahr – für diejenigen, die direkt exponiert sind, äußerst schmerzhaft sein werden, sollte der daraus resultierende Schaden lokal begrenzt bleiben.

6 – Was geschieht mit China?

Natürlich sind Liquiditätsereignisse nicht dasselbe wie Liquiditätsrisiken. Da die Zentralbanken ihre Bilanzen weiterhin verkleinern, können sie möglicherweise die Volatilität auf den Kernmärkten für Staatsanleihen und damit auch auf allen anderen riskanteren Anlageklassen erhöhen. Diese Verringerung der Liquiditätsbereitstellung durch die Zentralbank erfolgt, während sich die Märkte noch an die Verringerung der Market-Making-Fähigkeiten der Investmentbanken anpassen, die sich aus regulatorischen Änderungen sowie dem Wachstum sowohl der traditionellen Käuferseite als auch der Schattenbanken ergeben. Dies wird wahrscheinlich zu anhaltenden Spannungen im Zusammenhang mit der Risikoübertragung und der daraus resultierenden Marktpreisbildung führen. Achten Sie im Jahr 2023 auf entsprechende Wiederholungen.

Und während es bei den Aussichten für das Jahr 2023 schon in den entwickelten Märkten viele Unsicherheiten gibt, verblassen diese aber möglicherweise im Vergleich zu den Unsicherheiten, die mit China in Verbindung gebracht werden.

Wird die zweitgrößte Volkswirtschaft der Welt endlich aus ihrem Covid-Winterschlaf erwachen? Kann sich dies positiv auf das globale Wachstum auswirken und tatsächlich als Gegengewicht zum westlichen Rezessionsrisiko dienen? Kann die neuerliche Exportleistung aus China den Druck auf die Lieferkette mildern, der insbesondere in den USA als Inflationstreiber gewirkt hat? Diese Fragen unterliegen immer noch einem erheblichen politischen Risiko. Zudem bekommen wir erst jetzt eine erste Vorstellung davon, wie Xi seine innenpolitischen Prioritäten ordnen wird, nachdem er die unangefochtene Macht erlangt hat. Es ist jedoch wahrscheinlich, dass die Art und Weise, wie China mit seiner Immobilienblase fertig wird, der entscheidende Faktor für das Binnenwachstum sein wird.

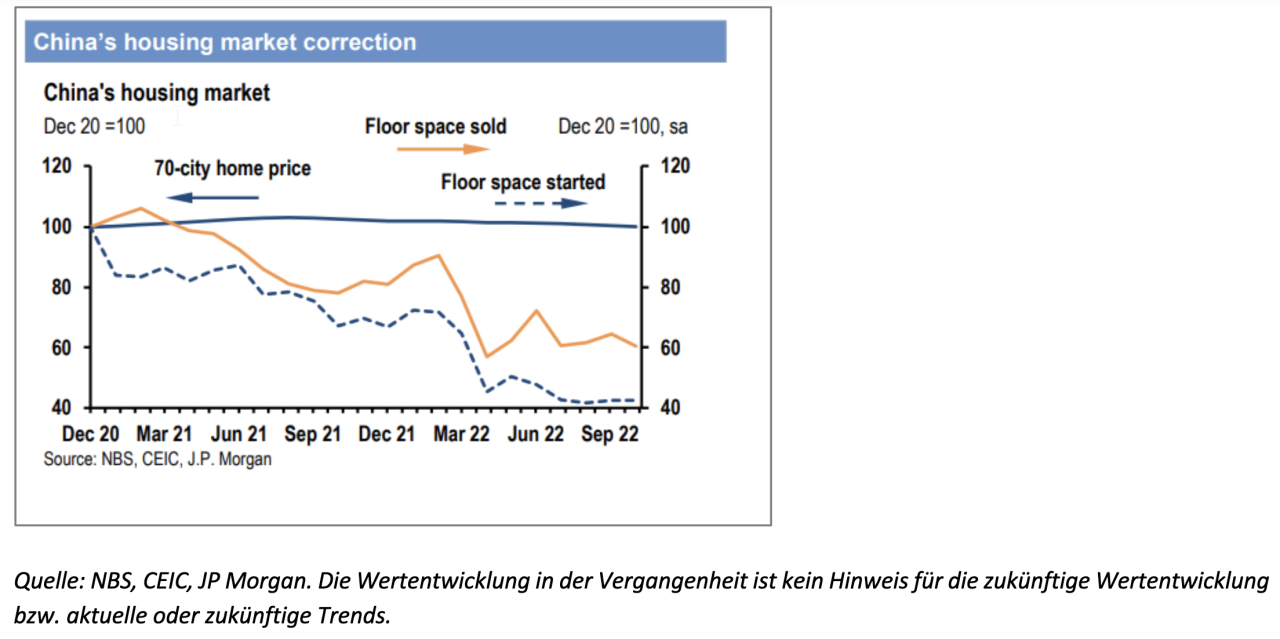

7 – Der Wohnungsmarkt ist eine wichtige wirtschaftliche Variable, die es in China zu beobachten gilt.

Wie die Grafik 4 zeigt, hat sich China dafür entschieden, die Preise aufrechtzuerhalten und den Neubau von Häusern zu stoppen. Obwohl diese Entscheidung vor kurzfristigen finanziellen Ausstrahlungseffekten schützt, wird sich das Fehlen eines Marktreinigungsmechanismus jedoch sicherlich nachteilig auf das Verbrauchervertrauen und den Konsum auswirken und die Investitionen dämpfen. Die chinesischen Behörden glauben, dass die Urbanisierung den überschüssigen Wohnungsbestand letztlich abbauen wird. Dies ist jedoch ein langfristiger Prozess. Die Entwicklungen auf dem Wohnungsmarkt könnten in China im Jahr 2023 immer noch die wichtigste wirtschaftliche Variable sein, die es zu beobachten gilt.

Chinesischer Immobilienmarkt

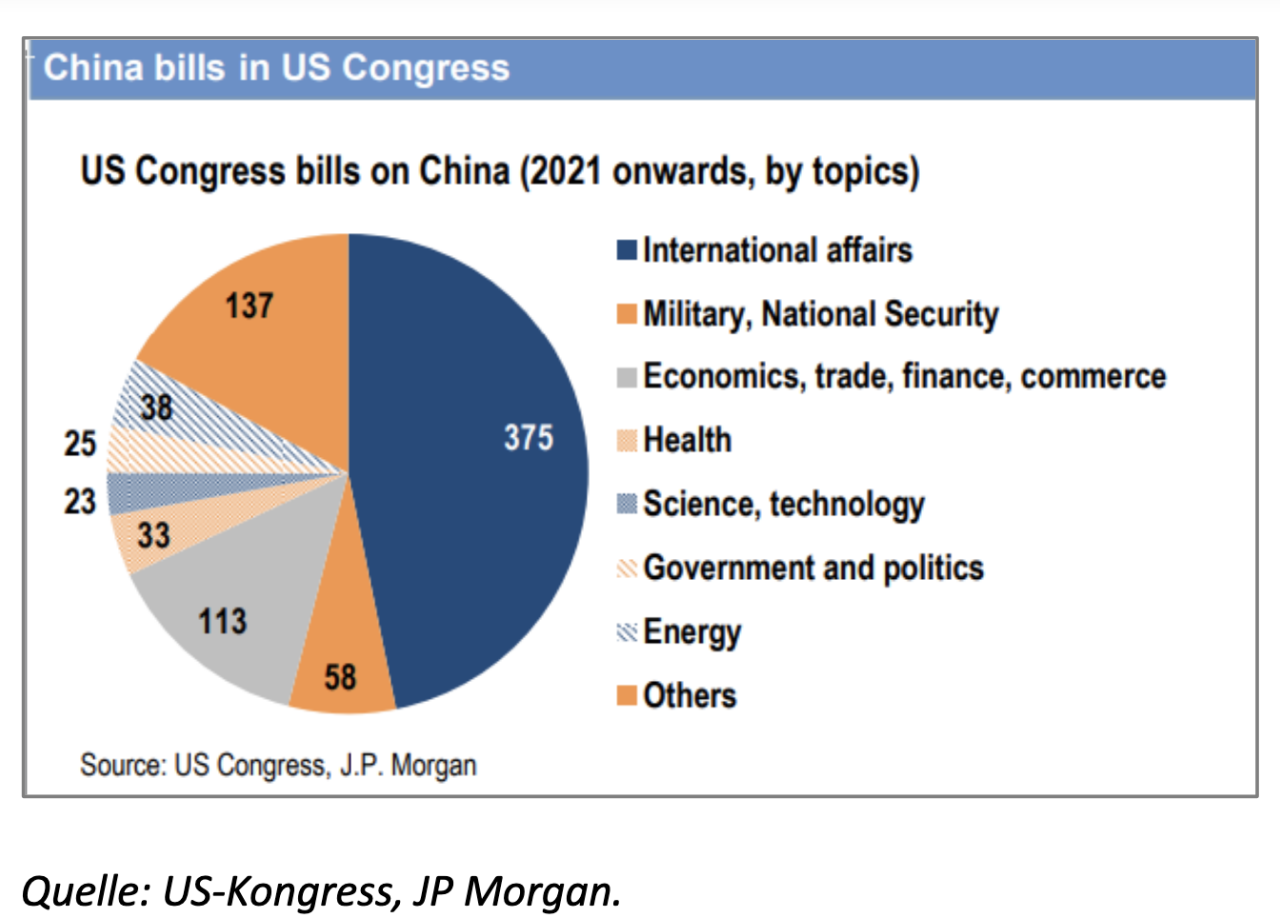

Aus politischer Sicht war die Erkenntnis, dass China und die USA nun in eine Phase des strategischen Wettbewerbs eingetreten sind, der wichtigste Faktor, um das Ende der Ära der Globalisierung zu beschleunigen. Es ist bemerkenswert, dass sich der grundlegende Wandel der Einstellungen am dramatischsten im Westen vollzog. Die folgende Grafik 5 zeigt die Anzahl der Gesetzentwürfe im US-Kongress, die sich alle mit der Rivalität mit China befassen.

8 – Das Klima der Beziehungen zwischen den USA und China

Gesetzesentwürfe des US-Kongresses zu China (seit 2021, nach Thema)

Dies ist eine dramatische Abkehr von der Haltung des konstruktiven Engagements aller US-Präsidenten in der Zeit von Nixon bis Obama. Das schwankende Klima in den Beziehungen zwischen den USA und China wird der wichtigste geopolitische Wegweiser für 2023 bleiben. Obwohl zwischen Washington und Peking beim strategischen Denken über Taiwan und die Einflusssphären im südchinesischen Meer nach wie vor eine große Kluft herrscht, stehen beide Länder immer noch vor vielen Herausforderungen, die einen gemeinsamen Ansatz erfordern. Der Klimawandel sowie die Ernährungs- und Gesundheitssicherheit erfordern auch in einer stärker regionalisierten und lokalisierten Welt globale Lösungen. Da der persönliche Dialog zwischen den weltweiten Staats- und Regierungschefs wieder aufgenommen wird und Präsident Xi erneut zu Auslandsreisen aufbricht, besteht Hoffnung auf eine Verbesserung der Beziehungen. Dies vermag diejenigen überraschen, die sich gerade für einen neuen Kalten Krieg positionieren.

Autor David Dowsett ist Global Head of Investments bei GAM.