Die gute Nachricht zuerst: Die aktuelle Ausgabe der seit 2017 durchgeführten Horváth Versicherungsstudie „Customer Experience“ belegt den Trend, den auch andere jüngere Befragungen zeigen[1]: Die strategische Ausrichtung auf Kundinnen und Kunden, die Versicherungen in den vergangenen Jahren angestoßen haben, scheint sich auszuzahlen: Nie war die Kundenzufriedenheit insgesamt höher.

Die Zufriedenheit ist jedoch nicht in allen Bereichen gleichermaßen hoch. Und immer noch lassen Versicherer Potenzial ungenutzt, Kunden zu begeistern und sich vom Wettbewerb abzuheben.

Wie die Horváth-Studie „Customer Experience 2021“ zeigt, erhalten zwei Drittel der über 2.000 befragten Kunden und Kundinnen im Schadenfall eine passende und individuelle Lösung – und sogar 80 Prozent aller befragten Kundinnen und Kunden erhalten ein passendes und individuell abgestimmtes Produkt in der Beratung. Hier zahlt sich die modulare Produktwelt aus. Dennoch ist auch in der Beratung noch viel Potenzial zu heben.

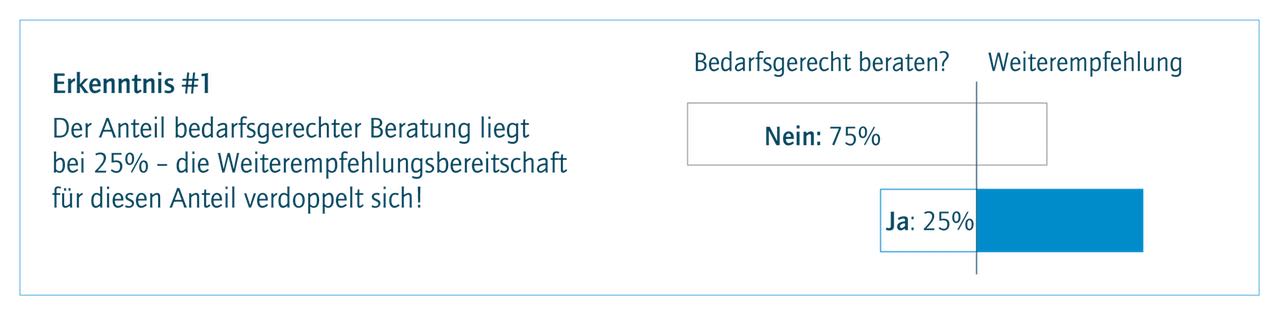

Lediglich ein Viertel der Befragten erhält eine bedarfsorientierte Beratung, die sich mit den individuellen Zukunftsplänen und Wünschen auseinandersetzt. Dass eine bedarfsorientierte Beratung der Kunden und Kundinnen nicht als lästige Pflicht, sondern als wertschätzende Diskussion der eigenen Lebensumstände gewertet wird, zeigt die Zufriedenheit in dieser Gruppe: 90 Prozent der Personen, die bedarfsorientiert beraten wurde, haben dies als positiv empfunden. Der Anteil an Promotoren – also überzeugter Kunden und Kundinnen, die den Anbieter weiterempfehlen würden – verdoppelt sich sogar, wenn eine bedarfsorientierte Beratung stattfindet.

Eine hohe Anzahl an Promotoren ist aus drei Gründen ein entscheidender Wettbewerbsvorteil:

- Promotoren sind loyaler und kündigen seltener

- Promotoren haben eine höhere durchschnittliche Beitragszahlung und schließen mehr Produkte ab

- Begeisterte Kunden und Kundinnen differenzieren das Unternehmen vom Wettbewerb, was insbesondere vor dem Hintergrund wichtig ist, dass in den vergangenen Jahren die Zufriedenheit im gesamten Markt gestiegen ist und die Unternehmen in der Wahrnehmung eng beieinander liegen.

Um diese Vorteile zu heben, ist aber echte Begeisterung beim Kunden erforderlich – lediglich Unzufriedenheit zu vermeiden, reicht bei Weitem nicht aus.

Zwei Drittel der Kunden werden nicht zu Zukunftsplänen befragt

Die klassischen Versicherungsunternehmen befinden sich in einer guten Ausgangsposition, um Kunden zu begeistern, aber noch nicht auf einem zufriedenstellenden Niveau. Lediglich ein knappes Drittel der Befragten wurde in der persönlichen Beratung nach ihren Zukunftsplänen gefragt – eigentlich unerlässlich für eine umfassende Vorsorgeberatung.

Insbesondere mit individuellen Lösungen für den Kunden, die deutlich häufiger in der persönlichen Beratung erarbeitet werden, kann der Vertrieb das Begeisterungspotenzial heben – ein klarer Vorteil gegenüber den rein digitalen Vertriebswegen, die eher mit Standardlösungen verbunden werden. Der Vertrieb muss sich daher auf seine Kernkompetenzen konzentrieren und mit Kunden und Kundinnen gemeinsam in einer persönlichen Beratung individuelle Absicherungslösungen erarbeiten. Ergänzend können Standardlösungen digital angeboten werden, um den Vertrieb zu entlasten.

Kunden erwarten digitale Ansprache – und werden vielfach nicht abgeholt

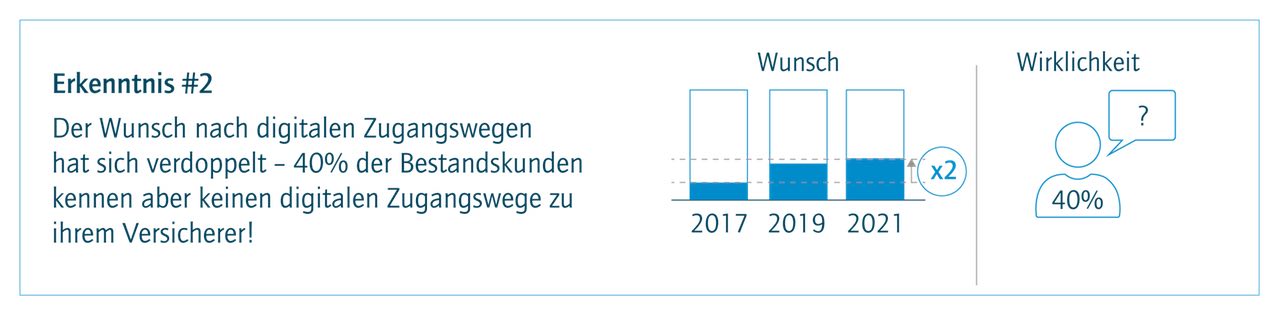

Die Erwartung der Kunden an einen persönlichen Kontakt mit ihrem Versicherer verändern sich allerdings in Bezug auf die Kommunikationskanäle. Zum ersten Mal in unseren Befragungen kann sich heute bereits ein Drittel der Kund:innen einen digitalen Kontaktkanal für die Beratung vorstellen.

2017 war es nur ein Siebtel. Der persönliche Kontakt bleibt zwar der Dreh- und Angelpunkt in der Kundenbeziehung, wird jedoch breiter interpretiert und verlagert sich auch in digitale Medien wie beispielsweise die Videoberatung, die sich inzwischen ein Fünftel der Kundinnen und Kunden vorstellen kann.

Versicherer müssen hierauf reagieren und die Agenturen befähigen, auch auf den digitalen Kanälen eine bedarfsgerechte Beratung durchführen zu können. Auch hier liegt ein Hebel, um die Kundenzufriedenheit zu steigern.

Kunden und Kundinnen, die einen persönlichen Kontakt hatten – unabhängig, ob physisch oder über digitale Wege wie Video-Telefonie – weisen ähnlich wie die bedarfsgerecht beratene Gruppe eine spürbar höhere Weiterempfehlungsbereitschaft auf. Der Anteil der Promotoren erhöht sich konkret um 30 Prozent.

Zwar haben die Versicherer in den letzten Jahren hohe Investitionen in die Digitalisierung des Vertriebs geleistet. Jedoch kommen die Ergebnisse dieser Anstrengungen bisher nicht bei allen Kundengruppen an So geben 43 Prozent der in unserer Studie befragten Kundinnen und Kunden an, keinen digitalen Zugangsweg ihres Versicherers zu kennen, etwa ein Kundenportal, eine App oder ähnliches.

Hier liegt großes Potenzial verborgen, um auch aus Sicht des Versicherers den Kundenkontakt schneller und effizienter zu gestalten, beispielsweise über Self-Services oder die Erfassung strukturierter Informationen als Voraussetzung zur Steigerung der Dunkelverarbeitung, also vollständig automatisiert ablaufender Prozesse in der Vorgangsbearbeitung.

Die grundsätzliche Bereitschaft zur Nutzung digitaler Kanäle ist hoch: 55 Prozent der Kund:innen, die keinen digitalen Kanal kennen, sind nach Studienangaben gern bereit, im Schadenfall ein Kundenportal oder eine App des Versicherers zu verwenden. Auch in der Beratung zeigt sich Potenzial: 64 Prozent der Befragten würden eine App auch für den Abschluss verwenden.

Hier müssen die Versicherer ihre Anstrengungen darauf konzentrieren, einerseits die Bekanntheit zu steigern, und andererseits die Einstiegshürden in die digitale Kundeninteraktion zu senken. Dazu gehört zum Beispiel, keine TAN-Listen für den Log-In zu nutzen, Abschlussstrecken kurz, performant und intuitiv zu halten etc.

Die Weiterentwicklung der digitalen Kanäle ist insbesondere ein entscheidender Schritt, um jüngere Kunden anzusprechen: Wie die Studie zeigt, haben mehr als doppelt so viele Kundinnen und Kunden zwischen 18 und 29 Jahren für ihren letzten Kontakt die Internetseite ihres Versicherers verwendet als die 30- bis 69-Jährigen.

In die Zukunft gerichtet, zeigt sich die Wichtigkeit jedoch noch stärker: 43 Prozent der Kundinnen und Kunden zwischen 18 und 29 Jahren können sich einen digitalen Kontaktkanal für die Erstberatung vorstellen, bei den 30- bis 69-Jährigen sind dies nur 36 Prozent.

Besonders das klassische Beratungsgespräch beim Kunden zuhause – die Domäne der Ausschließlichkeit – verliert stark an Bedeutung: Nur jeder achte Befragte zwischen 18 und 29 Jahren kann sich dies für seine individuelle Beratung vorstellen. Zum Vergleich: Bei den 30- bis 69-Jährigen ist es immerhin noch jeder Fünfte. Für die gezielte Gewinnung junger Kunden, um Wachstum zu erzielen, und die Bestände zu verjüngen, ist die Ergänzung der Kontaktkanäle um digitale Alternativen unerlässlich.

Potenzial digitaler Beratung für strukturelle Verschlankung nicht systematisch gehoben

Für Versicherer liegt hier auch noch eine zweite Chance: Die Verschiebung des persönlichen Kontakts in digitale Kanäle erleichtert die ortsunabhängige Beratung und laufende Betreuung der Kunden. Die Agenturen können dadurch effizienter arbeiten, größere Bestände betreuen und zugleich kann so Beratung und Betreuung in einem schlankeren Agenturnetz gewährleistet werden, wenn durch den demographischen Wandel in den kommenden Jahren viele Agenturinhaber in den Ruhestand gehen werden.

Zusatzleistungen nur für produktnahen Lebensbereich sinnvoll

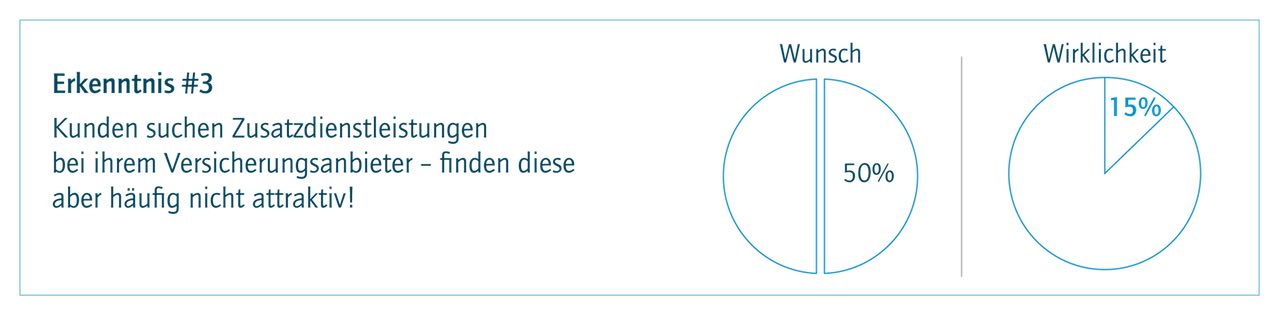

In den vergangenen Jahren haben Versicherer umfangreiche Anstrengungen unternommen, um Kunden Zusatzleistungen anzubieten. Die Ziele sind eine stärkere Kundenbindung und die Erschließung neuer Profit Pools, beispielsweise durch den Aufbau von oder der Beteiligung an Ökosystemen. Der Erfolg lässt allerdings noch auf sich warten: Lediglich 15 Prozent der Befragten nutzen bereits heute Zusatzdienstleistungen ihres Versicherers, obwohl sich knapp die Hälfte eine Nutzung grundsätzlich vorstellen kann.

Für Versicherer ist es nach unserem Verständnis entscheidend, für das Angebot von Zusatzleistungen eine Lebenswelt des Kunden zu definieren, die möglichst nah aus dem Geschäftsmodell abgeleitet ist, damit die Kunden das Angebot als glaubwürdig und inhaltlich naheliegend bewerten. Erfolgsversprechend ist es zudem, wenn das Angebot eine fragmentierte Landschaft unterschiedlicher Akteure bündeln kann, um ein Kernangebot mit relevanten Zusatzleistungen aus einer Hand anzubieten.

Diese Situation bietet sich zum Beispiel in den Lebenswelten Gesundheit und Home. Diese Lebenswelten haben einen klaren inhaltlichen Bezug zum Kerngeschäft des Versicherers und erlauben es, viele unterschiedliche, aber fragmentierte Akteure zu einem relevanten Angebot zu bündeln. Dies sehen auch die befragten Kunden so: Jeweils die Hälfte bewerten es positiv, wenn ihr Versicherer ein Ökosystems aus den Bereichen Gesundheit oder Home anbieten würde.

Nachhaltigkeit wird hoch bewertet, wenig honoriert, hat aber einen starken Einfluss auf die Wechselbereitschaft

Das Thema nachhaltige Unternehmensaufstellung hat auch die Versicherungsbranche längst erreicht. Doch wie wichtig ist Nachhaltigkeit den Kunden und Kundinnen ganz konkret bei ihrem Versicherer – und welche Konsequenzen ziehen sie daraus?

Auch darauf liefert die Studie „Customer Experience 2021“ Antworten. So bewerten 61 Prozent der Befragten das Thema als wichtig oder sehr wichtig. Diese hohe Einschätzung geht über die nachhaltige Kapitalanlage hinaus und bezieht sich auch auf die Schadenregulierung sowie den CO2-Footprint des Versicherers als Ganzes. Kundinnen und Kunden haben also die gesamte Wertschöpfungskette im Blick.

Trotz dieser hohen Wichtigkeit wären aber nur 42 Prozent der befragten Kundinnen und Kunden bereit, einen höheren Versicherungsbeitrag dafür zu entrichten, wenn der Versicherer einen höheren Beitrag zur Nachhaltigkeit leistet. Allerdings würden 61 Prozent einen Wechsel ihrer Versicherungsverträge in Betracht ziehen, um bei einem nachhaltigeren Versicherer abgesichert zu sein.

Dieses gemischte Bild zeigt, dass das Thema für die öffentliche Positionierung von Versicherungsunternehmen eine hohe Relevanz besitzt und auch ein zusätzliches Argument im Vertrieb sein kann, wenn gezielt wechselwillige Kunden angesprochen werden. Die Kenntnis der Wertvorstellungen und Präferenzen der Kunden und Kundinnen bekommt hier eine neue Dimension und Wichtigkeit, denn die Wechselbereitschaft betrifft natürlich auch die eigenen Kunden.

Aus den vorgestellten Studienergebnissen ergeben sich somit fünf Handlungsfelder für die Versicherer:

- Fokus auf eine bedarfsorientierte Beratung: Umfassende Beratung sichert nicht nur Cross- und Up-Selling Potenziale, sondern begeistert Kunden und verdoppelt die Weiterempfehlungsbereitschaft. Zudem liegt hier die Chance zu Differenzierung im Wettbewerb.

- Weiterentwicklung der persönlichen Beratungskanäle: Der persönliche Kontakt bleibt in der Beratung wichtig. Die bevorzugten Kanäle verschieben sich jedoch klar in Richtung einer digitalen, aber dennoch persönlichen Kommunikation. Agenturen müssen auf dem Weg zur hybriden Agentur unterstützt werden, um den Kundenkontakt nicht zu verlieren.

- Stärkung der digitalen Zugangswege: Die digitalen Zugangswege werden insbesondere mit Blick auf die zukünftigen Kunden und Kundinnen immer relevanter. Hier bietet sich die Chance, auch in den Operations und Schaden/Leistung Digitalisierungspotenziale zu heben, indem strukturierte Daten eine bessere Dunkelverarbeitung ermöglichen.

- Angebot von Zusatzleistungen: Kunden sind für versicherungsfremde Zusatzleistungen grundsätzlich offen, nutzen sie aber derzeit noch nicht. Wesentliche Erfolgsfaktoren bei der Entwicklung von Zusatzleistungen sind Glaubwürdigkeit und inhaltliche Nähe zum Kerngeschäft.

- Nachhaltigkeit: Kunden bescheinigen dem Thema eine hohe Relevanz, leiten daraus aber keine zusätzliche Zahlungsbereitschaft ab. Für die öffentliche Positionierung des Versicherers als Unternehmen aber auch als Zusatzargument im Vertrieb gewinnt das Thema jedoch an Bedeutung. (fm)

Das Studiendesign im Überblick

[1] Vgl. u.a. KUBUS Privatkunden 2020