Viele große Volkswirtschaften erleben längere Konjunkturzyklen und stellen sich die Frage, ob sich eine weitere globale Rezession abzeichnet. Immobilieninvestoren sollten laut der unabhängigen Immobilienberatungsgesellschaft Knight Frank eine angemessene Strategie verfolgen und bei der Suche nach zukünftigen Gelegenheiten und Mietwachstum Vorsicht walten lassen. Ein Kommentar von Andrew Sim, Head of Global Capital Markets bei Knight Frank.

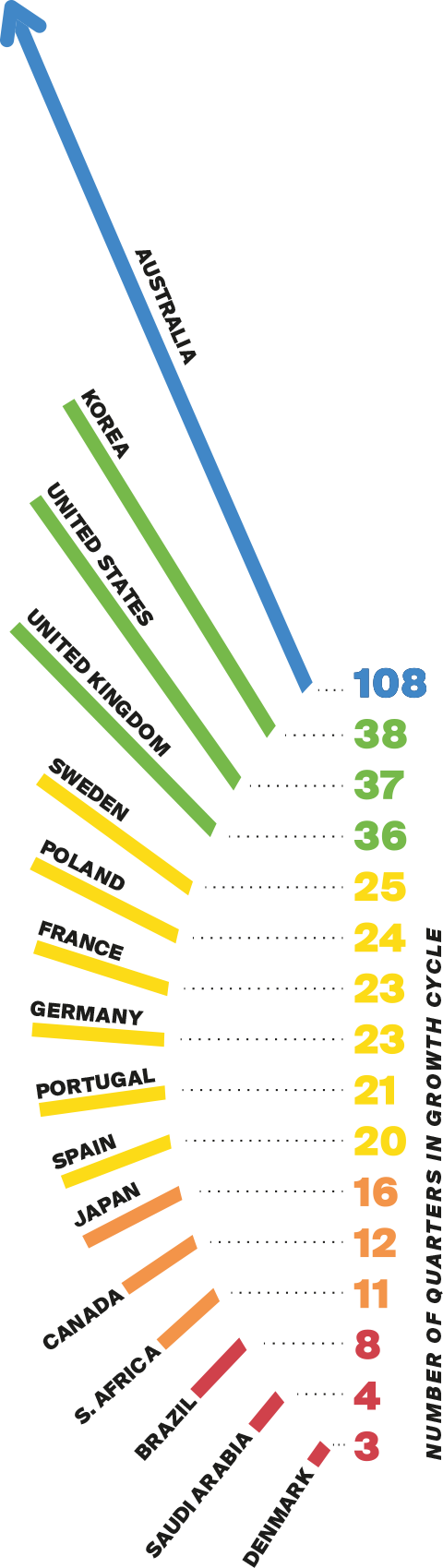

Mit mehr als neun Jahren ist der aktuelle US-Konjunkturzyklus doppelt so lang wie der Durchschnitt der vorangegangenen 33 Jahre. Dieses Phänomen ist nicht nur auf die USA beschränkt: Großbritannien erholt sich seit neun Jahren von der globalen Finanzkrise (GFC) erholt und Australien ist mehr als 27 Jahre in seinem Konjunkturzyklus.

Umkehrung der Zinskurve führt zur Frage nach Rezession

Einige Volkswirtschaften sind mit Gegenwind konfrontiert. In der zweiten Jahreshälfte 2018 stürzte Italien in eine leichte Rezession, die Deutschland knapp vermied. Im März 2019 kehrte sich die US-Zinsstrukturkurve um, ein führender Indikator für eine Rezession. Frühere Umkehrungen, die zu einer Rezession führten, dauerten jedoch Monate.

Nach fünf Tagen sehen die Ökonomen diese Inversion als zu kurz an, um Alarm auszulösen. Die Umkehrung hat jedoch eine Debatte darüber ausgelöst, wann die nächste Rezession stattfinden könnte. Darüber gibt es noch keinen Konsens, aber kein Zyklus dauert ewig.

Führende Zentralbanken sind zurückhaltender und einige Wirtschaftsindikatoren haben sich verbessert. In den USA geht es bei den Wahlkämpfen um die Unterstützung des Wirtschaftswachstums. Unternehmen halten Liquiditätsbestände und stehen unter Druck, sie zu nutzen. Die digitale Revolution könnte auch durch die Einführung von 5G-Telekommunikationsnetzen an Dynamik gewinnen. Diese Faktoren sollten den Zyklus bis 2019 und 2020 bequem verlängern.

Geringeres Wachstum für länger

Während sich viele reife Volkswirtschaften in langen Zyklen befinden, sinken ihre langfristigen durchschnittlichen Wachstumsraten. In der Zeit nach dem Krieg, wurden während der Konjunkturabschwünge die Fiskalpolitik durch Steuersenkungen und / oder Staatsanleihen gelockert. Es wurden auch geldpolitische Expansionsinstrumente wie Zinssenkungen und quantitative Lockerung (QE) angewendet. Diese Regelungen sollte umgekehrt werden, sobald sich der Zyklus verbessert.

Allerdings gab es in vielen Volkswirtschaften mit jedem Zyklus nur begrenzte Umkehrungen bei der Expansion, wodurch der Wohlstand für Teile der Gesellschaft gestärkt und das künftige Wachstum wirksam vorangetrieben wurde.

Geringes Wachstum drückt auch die Durchschnittszinsen

Dies bedeutet, dass Innovation, Beschäftigung und sozialer Wandel zwar weiterhin das Wachstum fördern, es jedoch weniger expansive Instrumente gibt. Dies führt zu einem schwächeren BIP-Wachstum und niedrigeren Renditen. Dieses geringere Wachstum wirkt sich auch auf niedrigere Durchschnittszinsen aus.

Gewerbeimmobilien haben in dieser Phase des Zyklus einen starken Anteil an der Story. Während Anleger auf Illiquidität achten müssen, sind Gewerbeimmobilien ein Diversifikator für Aktien und Anleihen. Sie bieten die relative Stabilität, die Aktien nicht bieten, und das Einkommen, das niedrig verzinsliche Anleihen zunehmend vermissen.

Foto: Shutterstock