Der Versicherungsmarkt ist im Umbruch. Und der Wandel setzt die Lebensversicherer gehörig unter Druck. „Der Druck komme in immer neuen Varianten“, heißt es im neuen Map-Report 936 „Bilanzrating deutscher Lebensversicherer 2023“. Wie groß der Zwang zur Veränderung ist, zeigen die Fusionen der vergangenen Monate deutlich.

In diesem Zusammenhang steigt auch die Relevanz von umfangreichen Analysen und Vergleichen. Vor allem für die Anbieter von Produkten mit langfristig garantierten Leistungen. Wer zeichnet noch Neugeschäft und wächst? Bei wem laufen die Kosten aus dem Ruder? Welcher Anbieter verfügt über ausreichende Reserven und Eigenmittel. Wie steht es um die Kapitalerträge und welche Auswirkungen hatte die Zinswende auf die Lebensversicherer?

Größe allein reicht für ein „hervorragend“ nicht immer aus

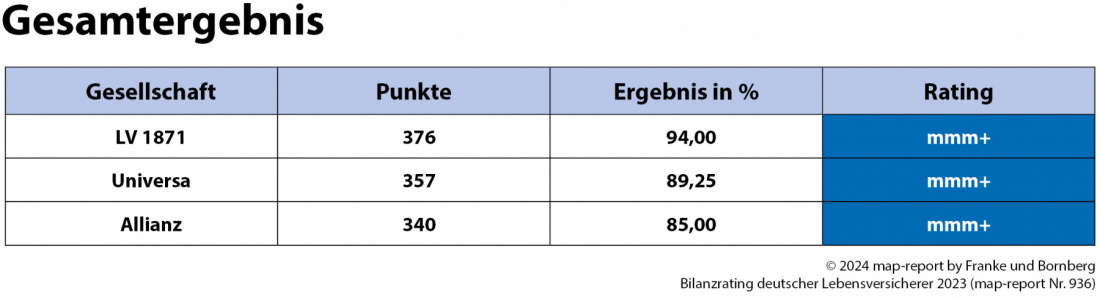

Die beste Bewertung im Rating erzielte die LV 1871, die mit 376 Punkten beziehungsweise 94 Prozent der maximal erreichbaren 400 Punkte ein „mmm+“ für hervorragende Leistungen erlangte. Für die höchste Bewertungskategorie sind 85 Prozent erforderlich. Auf Position zwei folgt die Universa mit 357 Punkten beziehungsweise 89,25 Prozent. Auf Rang drei kam die Allianz. Bemerkenswert: Von den zehn größten Anbietern im LV-Markt konnte sich außer dem Branchenprimus, der 340 Punkte beziehungsweise 85 Prozent erhielt, kein weiterer in der Spitzengruppe platzieren. Insgesamt wurde die Top-Bewertung vom Map-Report drei Mal vergeben.

Die Hannoversche führt das Feld der mit „mmm“ für sehr gute Leistungen bewerteten Unternehmen an und verfehlt mit 339 Punkten beziehungsweise 84,75 Prozent die höchste Bewertung nur knapp. Neben der Hannoverschen gingen noch elf weitere Versicherer mit einem sehr guten Ergebnis aus dem Rennen.

Die Nürnberger, WWK und Stuttgarter verfehlten die sehr gute Bewertung um bis zu zwei Prozentpunkte und führen die Liste der mit „mm“ für gute Leistungen bewerteten Unternehmen an. Mit der Benotung „gut“ wurden neben diesen drei Anbietern noch 15 weitere Versicherer ausgezeichnet.

Beitragseinnahmen weiter rückläufig

Die diesjährige Analyse zeigt, dass die Lebensversicherer im Markt weiter zu kämpfen haben. Die verdienten Bruttobeiträge beliefen sich im Jahr 2023 auf 87,67 (Vorjahr 91,36) Milliarden Euro. Nach dem regelrechten Einbruch des Vorjahres von sieben Prozent ging es erneut um vier Prozent beziehungsweise 3,68 Milliarden Euroabwärts.

„Gestiegene Lebenshaltungskosten in Verbindung mit verhaltenen Konjunkturprognosen und geopolitischer Verunsicherung wirkten sich negativ auf den finanziellen Spielraum beziehungsweise die Bereitschaft zum Abschluss eines Altersvorsorgevertrags aus“, fasst Michael Franke, geschäftsführender Gesellschafter von Franke und Bornberg und Herausgeber des Map-report, die Situation zusammen.

Keine Beitragssteigerungen bei Gros der Befragten

64 Gesellschaften (Vorjahr: 58) gelang es nicht die Beitragseinnahmen zu steigern, wovon zwölf Anbieter im Run-Off sind oder kein Neugeschäft mehr zeichnen. Acht Anbieter lagen mit bis zu drei Prozent knapp über dem Vorjahresniveau und lediglich vier Versicherer bauten die Beitragseinnahmen zwischen plus fünf und 120 Prozent aus.

Relativ betrachtet konnte die neu gegründete und erst seit kurzem am Markt agierende Signal Iduna AG ihre Beitragseinnahmen um 119,4 Prozent auf 124,2 Millionen Euro am deutlichsten steigern. Dahinter folgen BL die Bayerische mit einem Plus von 22,8 Prozent auf 617,6 Millionen Euro, die Dortmunder mit 9 Prozent auf 27,7 Millionen Euro sowie die Swiss Life mit einem Zugang von 4,9 Prozent auf 1,39 Milliarden Euro.

In absoluten Zahlen baute die Generali die Beitragseinnahmen um 158,8 Millioen Euro am stärksten aus. Mit etwas Abstand folgen auf den weiteren Plätzen BL die Bayerische (114,8 Mio. €), Signal Iduna AG (67,59 Mio. €), Swiss Life (65,3 Mio. €) und Baloise (12,0 Mio. €). Den größten absoluten Rückgang – ohne dabei Gesellschaften im Run-Off und eingestelltem Neugeschäft zu berücksichtigen – musste die Bayern-Versicherung mit einem Minus von 575,4 Millionen Euro verkraften.

Unberücksichtigt bleiben hier zudem auch die Axa mit ihrer Bestandsübertragung auf die Ager sowie Zurich Deutscher Herold ebenfalls mit einer Bestandsübertragung auf die Zurich Life Legacy.