Weil das aktuelle Umfeld immer schnelleres Denken und Handeln erfordert, brauchen Investoren möglicherweise Finanzberater, die sie an das eigentliche Ziel ihres Anlageportfolios erinnern.

Autor: James Jessee, MFS Investment Management

2008 haben wir erlebt, was unsystematische Marktschwankungen auslösen können: Panikverkäufe gefolgt von impulsiven Käufen. Immer häufiger werden Investmentmanager für kurzfristige Erfolge belohnt. Branchendaten signalisieren, dass Finanzberater auf einigen Plattformen immer häufiger handeln. Und neue faszinierende Produkte mit dem jüngsten Schnickschnack lenken langfristige Investoren häufig nur ab.

Kurzfristiges Denken lenkt ab

Das Problem bei all diesem kurzfristigen Denken ist, dass es nicht gut zu den langfristigen Zielen der meisten Investoren passt, beispielsweise der Finanzierung eines Studiums oder der Sicherung des Ruhestands. Diese Ziele zu erreichen, dauert Jahre, ja manchmal Jahrzehnte. Erst kürzlich habe ich die College-Abschlüsse meines vierten und fünften Kindes gefeiert. Und ich bin mir sicher: Eine der besten meiner frühen Entscheidungen war, Kapital zurückzulegen und es 21 Jahre wachsen zu lassen.

Dennoch geben viele Investoren ihre Strategien auf, nur weil irgendein neuer Anlagestil in Mode kommt oder plötzlich eine neue Ertragsquelle auftaucht. Aber wenn sie auf den neuesten Trend aufspringen, ist dessen beste Phase häufig schon vorbei, und sie haben Chancen verpasst, die ihnen ihre alten Strategien geboten hätten.

Wir alle kennen Beispiele. Man muss sich nur einmal ansehen, wieviel Geld jedes Jahr oder jedes Jahrzehnt aus manchen Fondskategorien ab- und in andere hineingeflossen sind. Erinnern wir uns an die späten 90er Jahre, als alle an den Aufstieg der Wachstumsaktien geglaubt haben. Damals dachte niemand, dass Substanzwerte jemals wieder einen Platz in einem Portfolio haben würden, dass langfristiges Kapitalwachstum anstrebt. Und dennoch sind sie von 2000 an wieder in Mode gekommen – weil die Anleger höhere Cashflows und weniger Volatilität wollten. Allein 2014 sind über 70 Milliarden US-Dollar in Large-Cap-Blend-Fonds außerhalb der USA geflossen, und Large-Cap-Growth-Fonds hatten 40 Milliarden US-Dollar Mittelabflüsse.

Auch auf regionaler Ebene ist es oft schwer, vorherzusagen, wer wann die Nase vorn hat. Wer von 2000 bis 2004 in die Emerging Markets investiert hat, war möglicherweise sehr erfolgreich, weil sich Emerging-Market-Aktien in diesen fünf aufeinanderfolgenden Jahren besser entwickelt haben als Aktien aus Europa, Japan und den USA. In den folgenden fünf Jahren schnitten sie allerdings von allen Regionen am schlechtesten ab. Mit Sorge stellen wir fest, wie sich die Vorlieben der Investoren immer schneller ändern, häufig nach einer performancestarken Phase. Es scheint, als würden viele Anleger für den Augenblick investieren und nicht über einen Marktzyklus hinweg.

Über 90 Jahre Erfahrung im aktiven Management hat uns gelehrt, dass Investoren mit langfristigen Zielen gut daran tun würden, wenn sie die Kurzsichtigkeit der Märkte ignorieren, sich auf das Wesentliche rückbesinnen und Strategien wählen, die zwar nicht „sexy“ sind, sich aber über die Jahre sehr gut gehalten haben. Ein Beispiel ist ein Balanced Ansatz mit einer traditionellen 60/40-Aufteilung auf Aktien und Anleihen. Als aktive Manager mit dem Ziel, langfristige finanzielle Anforderungen zu erfüllen, sehen wir einen echten Vorteil in der Kombination verschiedener Assetklassen in einem Fonds mit regelmäßigen Anpassungen, der Investoren vor Umschichtungen bewahrt, bei denen sie am Ende nur teuer kaufen und billig verkaufen würden.

Die Geschichte lehrt uns, dass man mit einer vernünftigen Aufteilung seines Portfolios auf Aktien und Anleihen noch immer sehr effizient seine langfristigen Ziele erreichen kann.

Ein Vergleich der Entwicklung eines 60-40-Portfolios aus internationalen Aktien (MSCI World) und internationalen Anleihen (Barclays Global Aggregate Bond Index) über gleitende Zwölfmonatszeiträume von Januar 1990 bis Dezember 2014 und einem reinen Aktieninvestment zeigt, dass der Aktien-Renten-Mix nicht nur weniger Verlustphasen hatte sondern diese Verluste in der Regel auch geringer ausfielen. Betrachtet wurden aus insgesamt 288 Zeitphasen, jene Perioden, die Verluste von mehr als fünf Prozent, zehn Prozent und 25 Prozent aufwiesen.

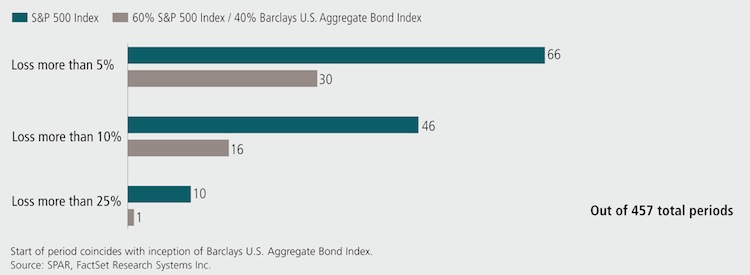

Auch die Gegenüberstellung länger zurückreichender Daten illustriert auf beeindruckende Weise, wie erfolgreich das Balanced-Portfolio war. Die Abbildung zeigt die Ergebnisse eines 60-40-Portfolios aus US-Papieren (S&P 500 und Barclays US Aggregate Index) im Vergleich zum S&P 500 seit 1976.

Wir sind natürlich nicht die einzigen, die assetklassenübergreifende Strategien für vielversprechend halten. Laut des Researchanbieters Strategic Insight haben Mischfonds in neun der letzten zehn Jahre Mittelzuflüsse verzeichnet – einzige Ausnahme war das Jahr 2008.4 Sicher würde ein Balanced-Ansatz eine reine Aktienstrategie in längeren Aufschwüngen kaum schlagen können – aber das ist nicht der Punkt.

Wir sprechen hier vielmehr über Wege, Investoren zu helfen, der folgenschweren Kurzsichtigkeit der Märkte längerfristige Strategien entgegenzusetzen – und über einen Marktzyklus hinweg zu investieren, statt sich vom schwankenden Umfeld mitreißen zu lassen. Der MSCI World steigt jetzt schon seit fast 78 Monaten in Folge, und die politischen Risiken werden weltweit immer größer. Die Zeit scheint reif, sich darauf zu besinnen, dass die Märkte Zyklen folgen.

[article_line]

Wir alle wissen, dass niemand jede Wende voraussagen kann. Aktives Management, das auf solide Fundamentaldaten achtet, kurzfristige Modethemen ignoriert und geduldig abwartet, bis sich gute Ideen auszahlen, ist die stärkste Waffe gegen Kurzsichtigkeit. Investoren die langfristige Ergebnisse anstreben, brauchen zudem ein aktives Risikomanagement, dass ihnen dabei hilft, kurze Einbrüche ohne größeren Schaden zu überstehen.

Das heißt nun nicht, dass Investoren alle neuen Produkte meiden sollen. Aber sie brauchen einen auf Dauer angelegten Ansatz für ihre Kerninvestments. Für langfristige Anleger geht es nicht darum, in gerade vorhandene Produkte zu investieren. Entscheiden ist vielmehr die Anlagelösungen zu wählen, die dauerhaft funktionieren.

Autor James Jessee ist Co-Head of Global Distribution bei MFS Investment Management.