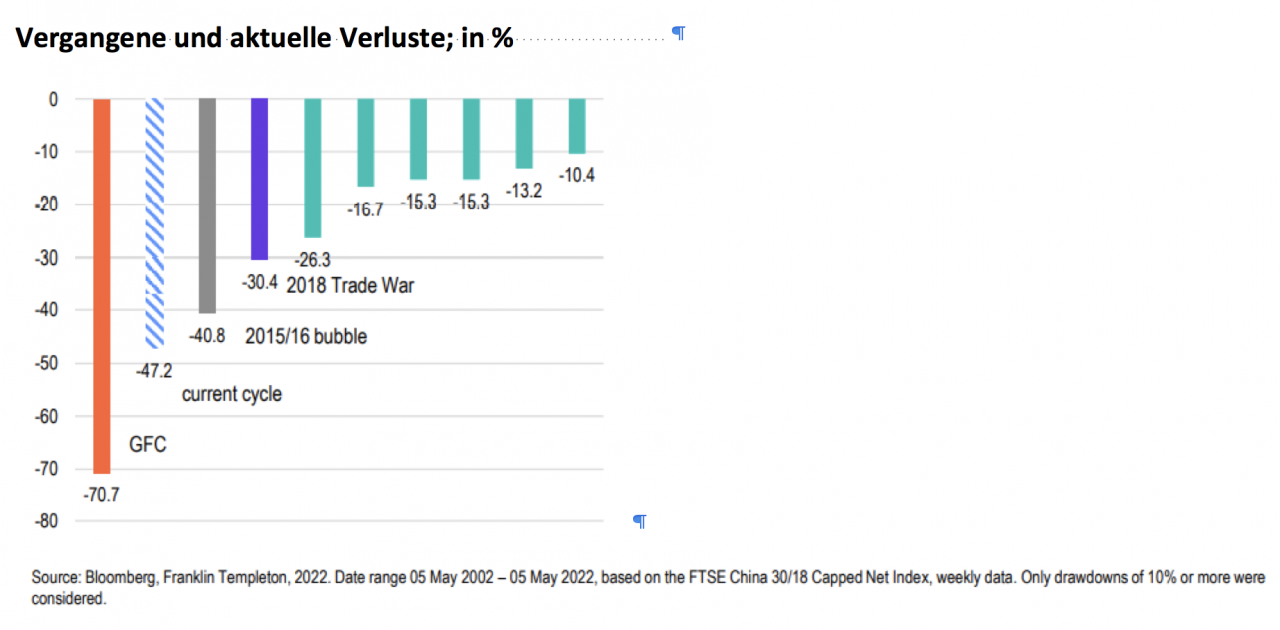

Wir alle wissen, dass die Vergangenheit die Zukunft nicht vorhersagen kann, aber das muss uns nicht davon abhalten, die Vergangenheit zu konsultieren, um einige Erkenntnisse über die Zukunft zu gewinnen. Der aktuelle Rückgang ist analytisch interessant. Wir haben uns vergangene Fälle von Marktkorrekturen von 10 % oder mehr vom vorherigen Höchststand aus angesehen. Zwischen 2002 und 2021 gab es insgesamt neun Fälle von Rückgängen von mehr als 10 %.

Vier dieser Fälle überstiegen Verluste von 20 %, und in drei Fällen kam es zu Marktverlusten von mehr als 30 %.

Mit Ausnahme des Crashs während der globalen Finanzkrise erleben wir derzeit den stärksten Rückgang seit über zwanzig Jahren. Die Verluste übertreffen das Platzen der großen Spekulationsblase in den Jahren 2015/16 (-40,8 %), und die Erschütterungen durch den Handelskrieg von Trump im Jahr 2018 (-30,4 %).

Gleichzeitig gilt zu bedenken, dass angesichts der aktuellen Volatilität ein um 10 % höherer oder niedrigerer Indexwert für langfristige Anleger fast bedeutungslos ist.

Ein typisches Beispiel:

Von Mitte März 2022 bis Anfang April stieg der Index um fast 25 %, gefolgt von einem Rückgang von 16 % bis Ende April. Nur eine Woche später stand der Markt wieder 10 % höher.

Das sind beeindruckende Zahlen, und eine Erholung von nur weiteren etwa 10 % gegenüber heute würde den Markt wieder in den „normalen“ historischen Rückgangsbereich bringen.

Eine Erholung ist aufgrund des bisherigen Marktverhaltens überfällig

Interessanter als die Tiefe des Tals ist vielleicht die Frage nach der Zeit zwischen Höchststand und Tiefststand, oder anders gesagt ausgedrückt: Wann werden die Dinge normalerweise besser? Es gibt eine gute und eine schlechte Nachricht. Die schlechte Nachricht ist, dass die gegenwärtige Misere bereits länger anhält als alle anderen Fälle in der Vergangenheit. Die gute Nachricht ist, dass – nach derselben Logik, die sich an der Vergangenheit orientiert eine deutliche Erholung überfällig ist. In den oben genannten neun Fällen trat der Tiefpunkt des Zyklus im Durchschnitt nach etwa 22 Wochen ein. Es überrascht nicht, dass je tiefer der Verlust war, desto länger es in der Regel dauerte, bis der Markt den Tiefpunkt erreicht hat. Doch selbst während der Finanzkrise, als die Verluste die heutigen deutlich übertrafen, dauerte es etwa 53 Wochen – etwa ein Jahr – bevor die Aktienmärkte ihre Trendwende einleiteten. In diesem jüngsten Zyklus wurde der vorläufige Tiefpunkt erst nach 62 Wochen erreicht. Dies könnte darauf hindeuten, dass wir auf dem Weg zurück nach oben sind.

Jeder neue Tiefststand ab diesem Zeitpunkt könnte die aktuelle Episode zu einem Ausreißer machen (wenn auch aufgrund der geringen Stichprobengröße statistisch gesehen unbedeutend).

Zusammenfassend lässt sich sagen, dass die derzeitige Situation zwar sicherlich einen der schwersten Bärenmärkte für chinesischen Aktien in den letzten 20 Jahren darstellt, so ist sie auch nicht gerade einmalig. Da wir seit 2020 mindestens zwei Ereignisse von weltveränderndem Ausmaß erlebt haben, nämlich die Covid-19-Pandemie und den russisch-ukrainischen Krieg, sowie die hausgemachten Probleme in China, könnte man vielleicht argumentieren, dass der Markt eine relative Widerstandsfähigkeit gezeigt hat. Dies wird den Anlegern, die auf hohen Verlusten sitzen, wenig Trost spenden. Für diejenigen, die in der Lage und gewillt sind, über die kurzfristige Volatilität hinwegzusehen, und die an die langfristigen, fundamentalen Argumente für chinesische Aktien glauben, kann dies jedoch die aktuelle Situation relativieren.

Autor Marcus Weyerer ist Senior ETF Strategist EMEA bei Franklin Templeton.