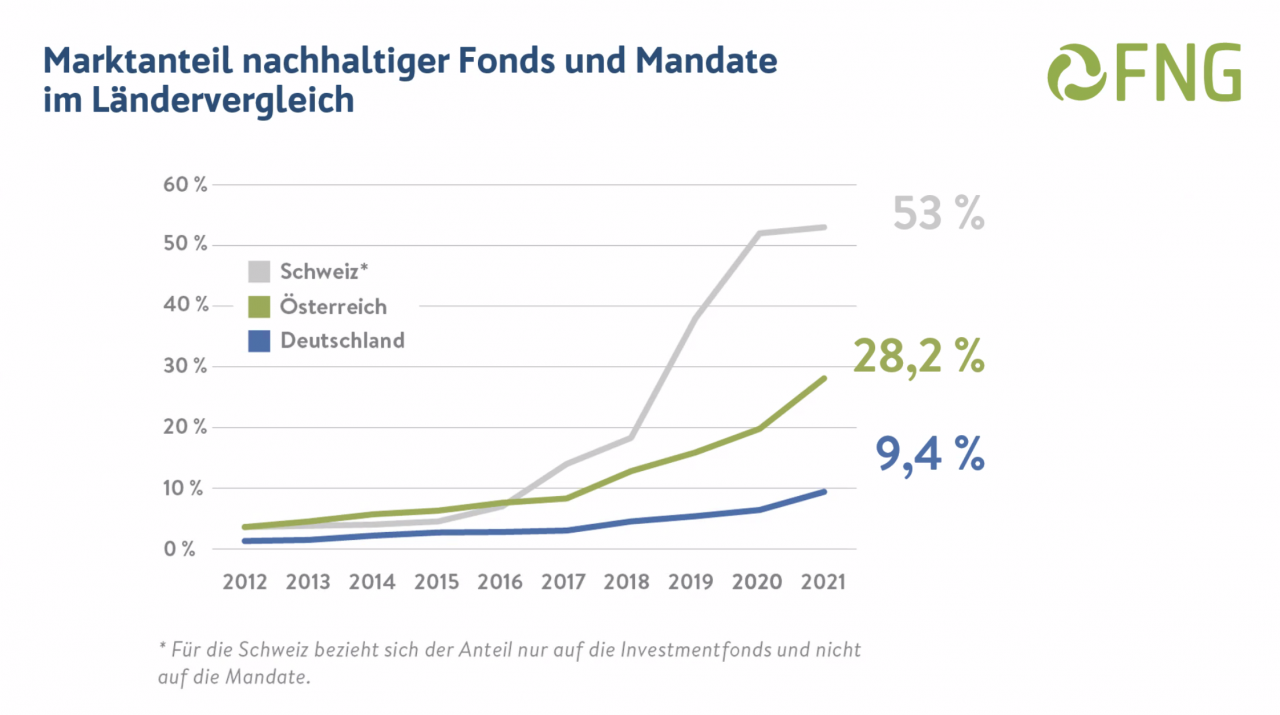

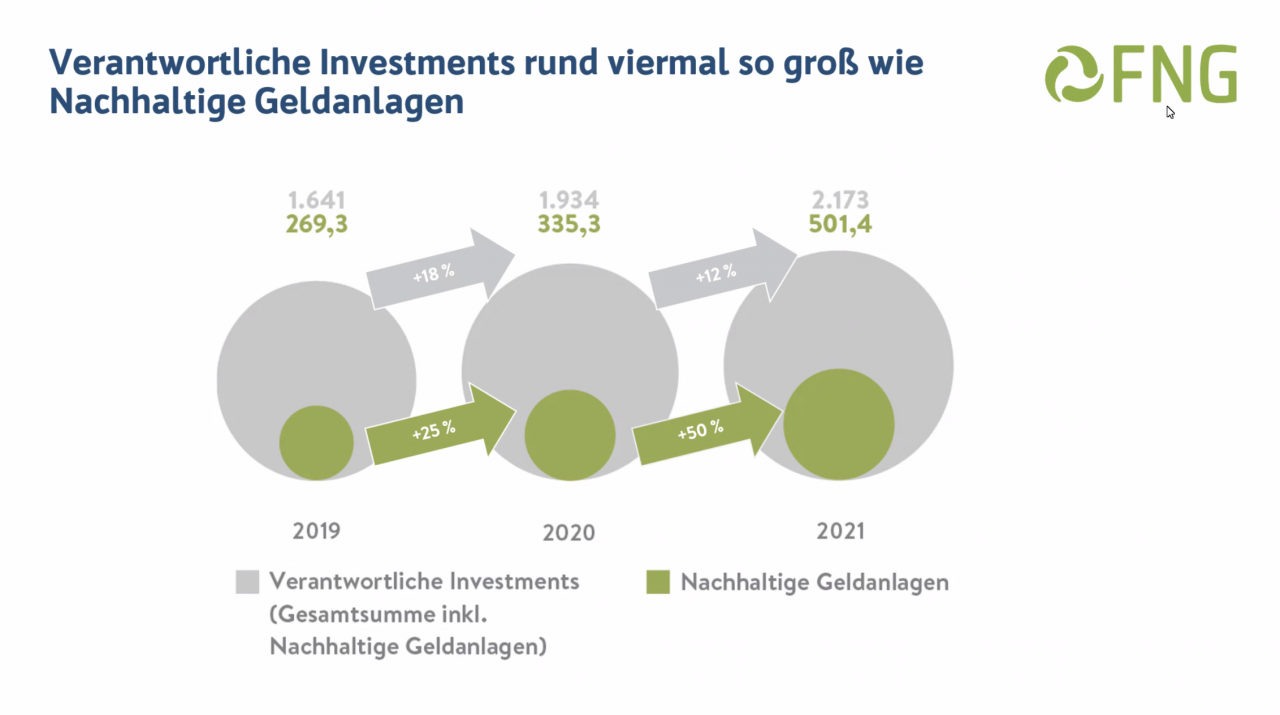

Mit Anlagen von insgesamt 131,2 Milliarden Euro halten Privatanleger rund 36 Prozent der Nachhaltigen Geldanlagen in Deutschland. 64 Prozent des unter Berücksichtigung von strengen umweltbezogenen, sozialen und auf eine verantwortungsvolle Unternehmensführung bezogenen Kriterien verwalteten Kapitals wurden zum Stichtag 31.12.2021 von institutionellen Anlegern investiert. Mit einem Gesamtvolumen von 501,4 Milliarden Euro erreichten Nachhaltige Geldanlagen ebenfalls einen neuen Rekordwert. Der Marktanteil nachhaltiger Geldanlagen am Gesamtmarkt sprang von 6,4 auf 9,4 Prozent. Verglichen mit Österreich (28,2 Prozent) und vor allem der Schweiz (53 Prozent), ist Deutschland hier nach wie vor Entwicklungsland. Berücksichtigt man zusätzlich die Kapitalanlagen, für die Nachhaltigkeitskriterien auf Unternehmensebene verankert sind, ergibt sich zum 31.12.2021 eine Gesamtsumme von rund 2,2 Billionen Euro für verantwortliche Investments in Deutschland. Dies sind die zentralen Ergebnisse des Marktberichts 2022, den das FNG – Forum Nachhaltige Geldanlagen heute der Öffentlichkeit vorstellt.

Privatanleger sind Wachstumstreiber bei der Nachhaltigen Geldanlage

Nach einem bereits in den Vorjahren spürbar gestiegenen Interesse haben private Anleger:innen im Jahr 2021 massiv in Nachhaltige Geldanlagen investiert. Das von ihnen gehaltene Anlagevolumen stieg um 230 Prozent von 39,8 Milliarden Euro auf den neuen Rekordwert von 131,2 Milliarden Euro. In der Folge erhöhte sich der Anteil der von Privatanleger:innen gehaltenen nachhaltigen Kapitalanlage auf rund 36 Prozent. Im Gegenzug sank der Anteil der institutionellen Investoren am in Deutschland unter Anwendung von umweltbezogenen, sozialen und auf eine verantwortungsvolle Unternehmensführung bezogenen Kriterien – kurz: ESG-Kriterien – verwalteten Kapital auf 64 Prozent, trotz eines Zuwachses von 48,5 Milliarden Euro auf insgesamt 232,8 Milliarden Euro.

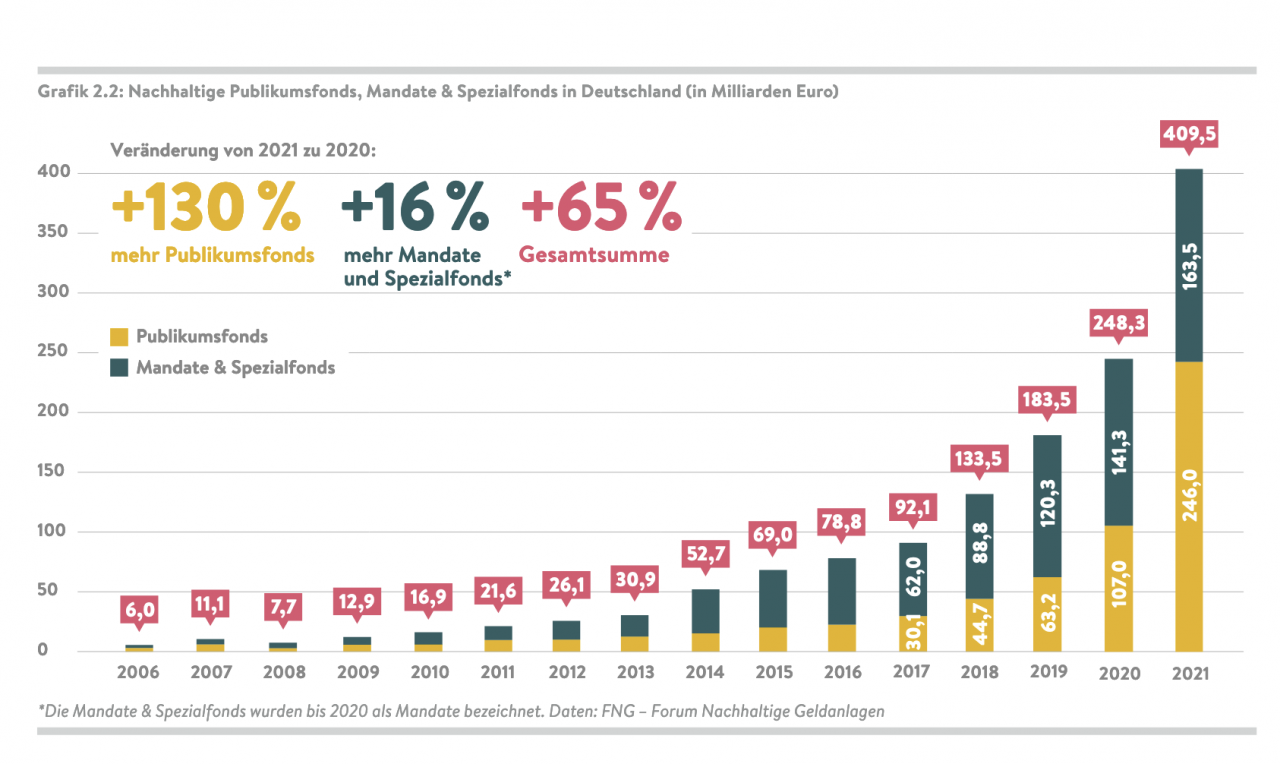

„Während institutionelle Investoren schon lange in dem Bereich aktiv sind und damit eine Vorreiterrolle eingenommen haben, wurden private Anlegerinnen und Anleger, die 2021 ihr Anlagevolumen mehr als verdreifacht haben, lange Zeit unterschätzt“ erklärt Simon Dittrich, Studienleiter des FNG-Marktberichts. „Die wichtigste Triebfeder dabei war und ist in jedem Fall die Regulierung. Diese führte bereits dazu, dass nachhaltige Publikumsfonds viel breiter angeboten werden als früher.“

Nachhaltige Geldanlagen überspringen 500 Milliarden Euro-Marke

Rund 246,0 Milliarden Euro wurden per 31.12.2021 in nachhaltige Publikumsfonds investiert – 130 Prozent mehr als im Vorjahr. Erstmals hat das FNG dabei im Rahmen des Marktberichts die Fonds als nachhaltige Geldanlagen erfasst, die auf Basis der Vorgaben der Offenlegungsverordnung als Artikel-8- oder Artikel-9-Fonds klassifiziert sind. 93 Prozent der im Rahmen der Studie berücksichtigten Fonds waren dabei als Artikel-8-Fonds deklariert, 7 Prozent als Artikel-9-Fonds. Der Marktanteil nachhaltiger Publikumsfonds, Mandate und Spezialfonds stieg von 6,4 Prozent auf 9,4 Prozent. Noch höher lag der Anteil der nachhaltigen Publikumsfonds an der Gesamtsumme der Publikumsfonds in Deutschland: Rund jeder sechste Euro (16,7 Prozent) wurde per Ende 2021 in einem Artikel-8- oder Artikel-9-Fonds verwaltet. Berücksichtigt man neben den nachhaltigen Publikumsfonds, Mandaten und Spezialfonds auch die Kundeneinlagen der insgesamt 15 im Marktbericht erfassten Spezialbanken mit Nachhaltigkeitsfokus (45,8 Milliarden Euro) sowie die Eigenanlagen, die von Banken unter Berücksichtigung von ESG-Kriterien verwaltet werden (47,1 Milliarden Euro), ergibt sich für die Nachhaltige Geldanlage in Deutschland ein Gesamtvolumen von 501,4 Milliarden Euro. Dies entspricht einem Zuwachs von rund 50 Prozent gegenüber dem Vorjahr.

ESG-Integration löst Ausschlusskriterien als einflussreichste ESG-Anlagestrategie ab

Nachdem viele Jahre die Nutzung von Ausschlusskriterien die am weitesten verbreitete nachhaltige Anlagestrategie war, wurde dieser Spitzenplatz im Berichtsjahr von der ESG-Integration übernommen. Rund 336,6 Milliarden Euro wurden zum Stichtag 31.12.2021 unter Nutzung dieser Anlagestrategie verwaltet, bei der ESG-Kriterien und -Risiken in die traditionelle Finanzanalyse integriert werden. Dieser Ansatz fand bei 82 Prozent der im Rahmen des Marktberichts erfassten Publikumsfonds, Mandate und Spezialfonds Anwendung.

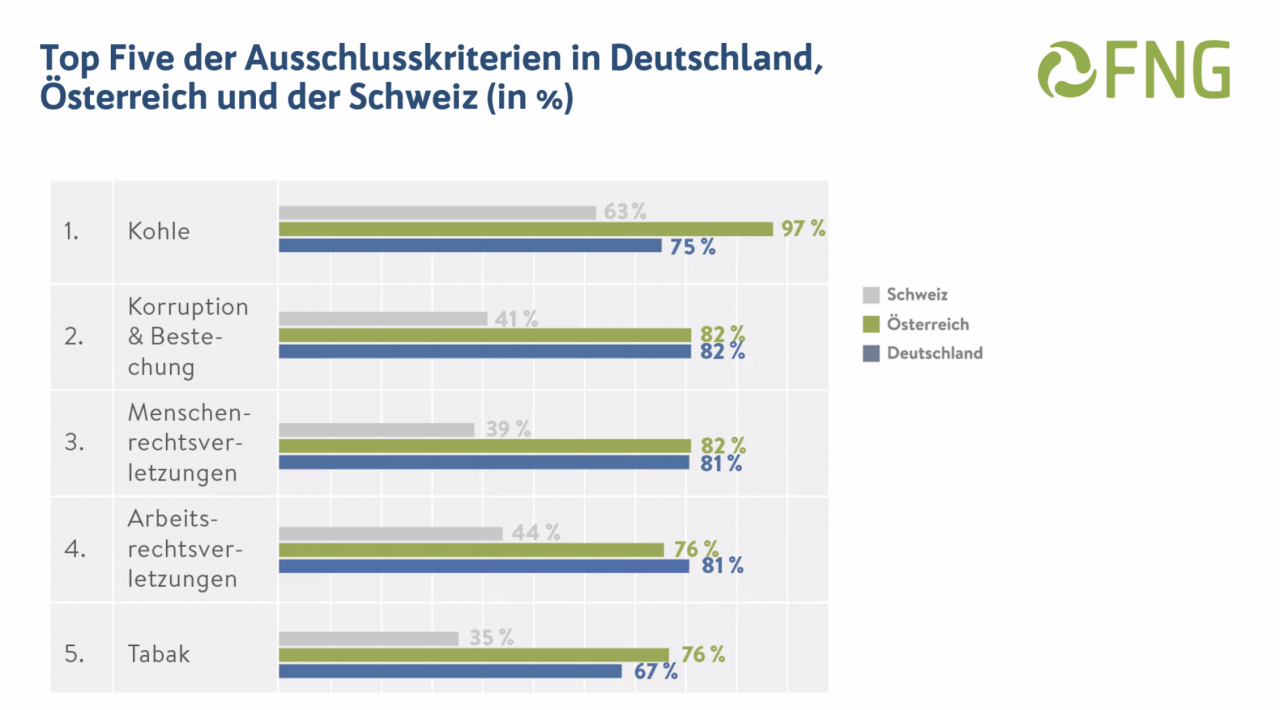

Auf Rang 2 der nachhaltigen Anlagestrategien landeten die Ausschlusskriterien. Auch sie wurden bei 82 Prozent der erfassten Publikumsfonds, Mandate und Spezialfonds umgesetzt, das mit Ausschlusskriterien verwaltete Vermögen summierte sich auf 335,6 Milliarden Euro. Besonders häufig werden dabei Unternehmen von der Kapitalanlage ausgeschlossen, die gegen Menschenrechte und Arbeitsstandards verstoßen oder in Korruption und Bestechung involviert sind. Zu den Top 5 der am häufigsten aktivierten Ausschlusskriterien gehören zudem der Ausschluss von Unternehmen, die Kohle fördern bzw. verstromen oder aktiv an Umweltzerstörungen beteiligt sind.

Aktien sind die wichtigste Anlageklasse, Immobilien gewinnen stark an Bedeutung

Mehr als jeder dritte in nachhaltige Publikumsfonds, Mandate und Spezialfonds angelegte Euro (36 Prozent) war per 31.12.2021 in Aktien investiert, 25 Prozent in Unternehmensanleihen. Damit flossen insgesamt 61 Prozent aller Nachhaltigen Geldanlagen in von Unternehmen emittierte Wertpapiere. Deutlich an Bedeutung gewonnen haben Immobilienfonds, auf die 21 Prozent der Nachhaltigen Geldanlagen entfallen. Die Immobilienfonds wurden im Rahmen des aktuellen Marktberichts auf Basis ihrer Klassifizierung als Artikel-8- oder Artikel-9-Fonds erstmals zu den Nachhaltigen Geldanlagen gezählt. Dabei wurden insgesamt 26 Immobilienfonds mit einem Gesamtvolumen von 72,2 Milliarden Euro berücksichtigt. 11 Prozent der nachhaltigen Kapitalanlagen entfielen auf öffentliche Anleihen, 7 Prozent auf Geldmarkt- und Bankeinlagen sowie Hedgefonds.

Verantwortliche Investments erreichen ein Volumen von 2,2 Billionen Euro

Wie die Nachhaltigen Geldanlagen haben auch die verantwortlichen Investments per Ende 2021 einen neuen Rekordwert erreicht. Mit insgesamt rund 2,17 Billionen Euro lag ihr Volumen um rund 12 Prozent über dem Vorjahreswert (1,93 Billionen Euro). In die Berechnung der verantwortlichen Investments fließen neben den Nachhaltigen Geldanlagen auch solche Kapitalanlagen ein, bei denen Nachhaltigkeitskriterien nicht auf Produktebene für einzelne Fonds oder Mandate definiert werden, sondern auf institutioneller Ebene für alle Kapitalanlagen berücksichtigt werden.

Bei 95 Prozent der verantwortlichen Investments wurde die Anlagestrategie ESG-Integration angewendet, mehrheitlich in Kombination mit Engagement und/oder normbasiertem Screening. Bei diesem Screening werden Investments im Hinblick auf ihre Konformität mit internationalen Standards und Normen, z. B. dem UN Global Compact oder den ILO Kernarbeitsnormen, überprüft. Das Engagement, also der langfristige Dialog der Investoren mit den Unternehmen, ist die zweitwichtigste Anlagestrategie bei verantwortlichen Investments, die bei rund 65 Prozent der Investments zum Einsatz kam. Auf Rang 3 folgt mit einem Anteil von 54 Prozent das normbasierte Screening.

Regulierung und steigende Nachfrage sind Schlüsselfaktoren für weiteres Wachstum

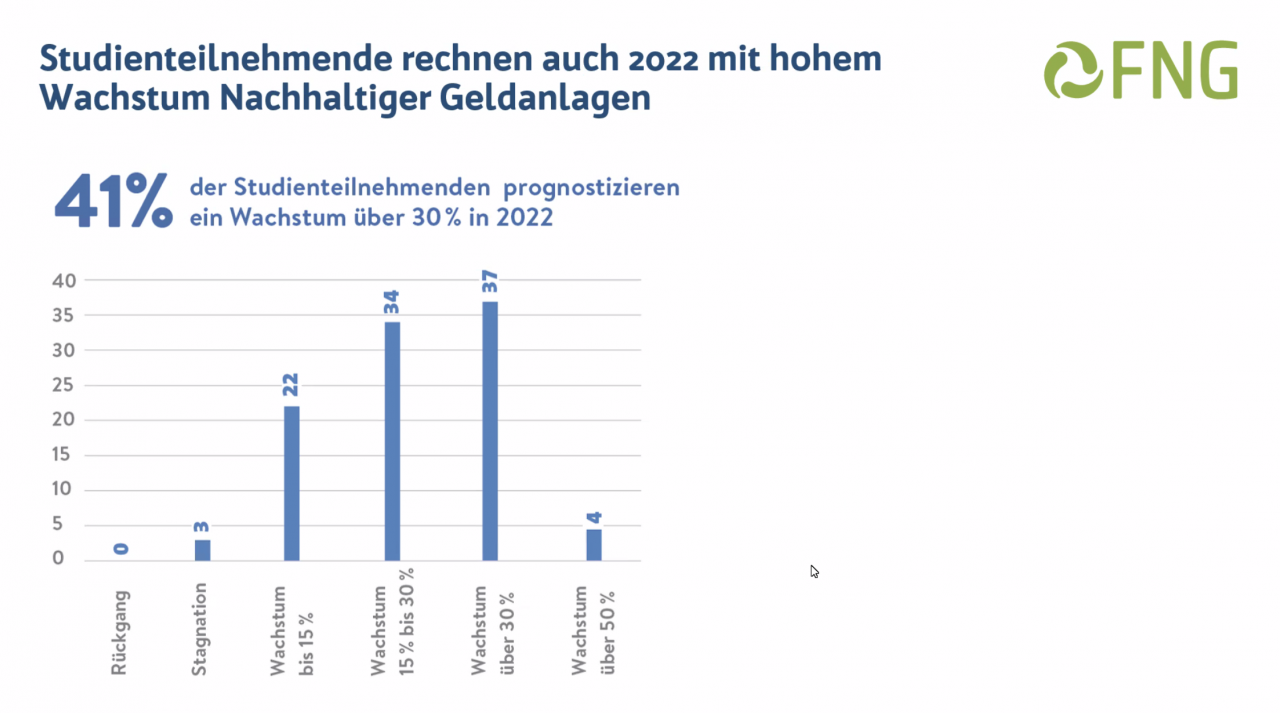

Für das laufende Jahr erwarten beinahe alle im Rahmen des Marktberichts befragten Experten ein weiteres Wachstum des nachhaltigen Kapitalmarktes. Rund jeder Vierte (22 Prozent) rechnet dabei mit einem Wachstum von bis zu 15 Prozent. 34 Prozent erwarten Wachstumsraten zwischen 15 und 30 Prozent, 41 Prozent sogar von mehr als 30 Prozent. Nur 3 Prozent der Befragten gehen von einem stagnierenden Markt aus.

Schlüsselfaktoren für die weitere Entwicklung des nachhaltigen Kapitalmarktes sind nach Einschätzung der Befragten Änderungen der gesetzlichen Rahmenbedingungen, die Nachfrage der institutionellen Investoren sowie verstärkte Marketingaktivitäten der Anbieter und die damit verbundenen Auswirkungen auf die Reputation. Insbesondere die zu den gesetzlichen Rahmenbedingungen zählende Integration der ESG-Präferenzabfrage in die Beratungsgespräche, die dieses Jahr verpflichtend wird, wird auch die Nachfrage der privaten Anleger:innen weiter unterstützen. Sie landet auf Rang 4 der Schlüsselfaktoren für die weitere Marktentwicklung.