Dem stehen nur noch zehn beziehungsweise 29 Prozent gegenüber, die das uneingeschränkt befürworten oder es von einer konkreten Ausgestaltung abhängig machen wollen.

Dies trifft auf eine Verbraucherschaft, die andererseits fast zur Hälfte angibt, persönliches Handeln von Nachhaltigkeitszielen beeinflussen zu lassen. Für Versicherungen wird es immer schwieriger, ihre Kundinnen und Kunden über das Thema Nachhaltigkeit in Produkten anzusprechen – ein Strategiewechsel scheint geboten. Das zeigt das zum dritten Mal durchgeführte Stimmungsbarometer der Management- und Technologieberatung Bearing Point für Deutschland.

Das Thema Nachhaltigkeit ist bei Verbrauchern weiterhin präsent, scheint aber laut Umfrage viele Menschen zunehmend zu polarisieren oder zu ermüden. Zudem unterscheiden Kundinnen und Kunden zwischen der Wirkung auf Gesellschaft, Unternehmen und ihrem eigenen Handeln.

Versicherungen scheinen im aktuellen Umfeld kaum Chancen zu haben, sich über nachhaltig ausgerichtete Produkte zu differenzieren. Zudem darf Nachhaltigkeit aus Sicht der Kundinnen und Kunden bei Versicherungen nichts kosten. Das belegt die neue Umfrage der Management- und Technologieberatung Bearing Point. Die Kunden sehen ihr Versicherungsunternehmen, sein Verhalten und die Produkte als Einheit. Darauf müssen Versicherungen reagieren, so die Forderung von Bearing Point.

Status quo bei Nachhaltigkeit

Mehr als jeder zweite Befragte glaubt, dass Nachhaltigkeit das Handeln der Gesellschaft beeinflusst. Bei Unternehmen sehen das nur noch 43 Prozent. 47 Prozent der Befragten geben an, ihr persönliches Handeln durch Nachhaltigkeitsziele beeinflussen zu lassen. Elf Prozent mit einer Antwort „ja, sehr“ stehen 16 Prozent mit „nein, überhaupt nicht“ gegenüber. Zehn Prozent machen keine Angabe. Konkrete Beispiele des eigenen Handelns sind eher mit Umweltschutz und Ressourcenschonung verbunden, welches sich in diesem Kontext mit eigenem Verzicht, bewussterem Handeln und Einsparung ausdrückt.

Das mag einem generellen Verhalten in der Krise entgegenkommen, spiegelt aber auch Sichtweisen im Hinblick auf das gewünschte Verhalten von Versicherungsunternehmen wider. Generell heißt dies aber nicht, dass Verbraucher:innen für die Zukunft nur positive Erwartungen mit dem Thema Nachhaltigkeit verbinden. Zudem kann man laut Studie eine Skepsis gegenüber Unternehmen erkennen, die sich in einer allgemeinen Skepsis gegenüber Versicherungen verstärkt.

Geringeres Interesse an Verbindung von Nachhaltigkeit und Versicherungen

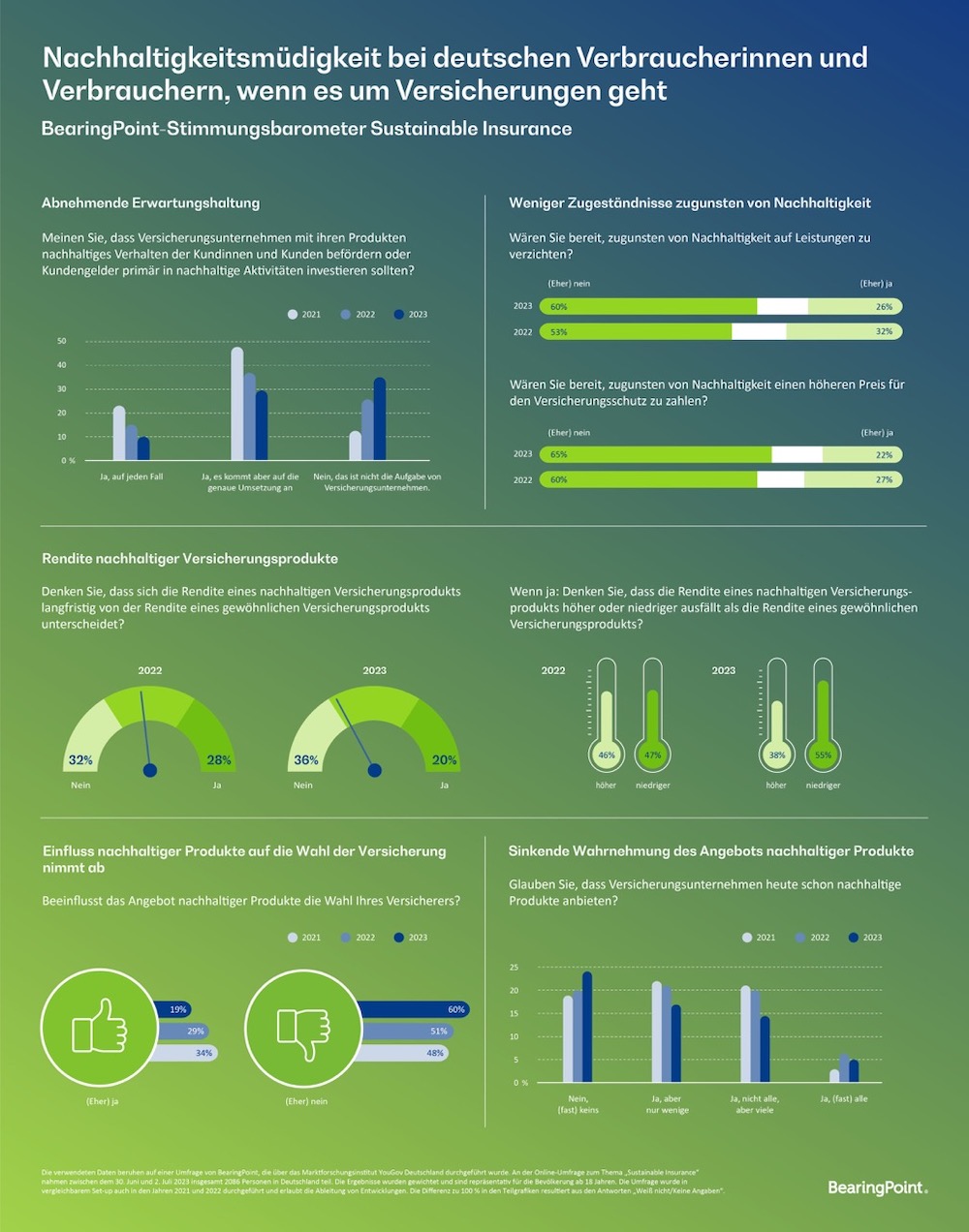

Dass Versicherungsunternehmen eine wichtige Rolle bei der Förderung von Nachhaltigkeit spielen sollen, bejahen nochmals deutlich weniger Verbraucher als in den Vorjahren. Stimmten 53 Prozent der Deutschen noch im Vorjahr zu, Versicherungen sollten mit ihren Produkten nachhaltiges Verhalten fördern, sind es im Jahr 2023 nur noch 39 Prozent. Bei der Befragung im Jahr 2021 waren es sogar noch 71 Prozent, die das bejahten.

Die Umfragen der letzten drei Jahre belegen immer deutlicher, dass Verbraucher:innen kaum zwischen dem Produktangebot und dem Verhalten des Versicherungsunternehmens als Ganzes unterscheiden können oder wollen. Denken Kundinnen und Kunden an Nachhaltigkeit bei Versicherungen, denken sie offenbar primär an das Verhalten des Unternehmens. Dazu zählen dann traditionell schwierige Themen wie Transparenz, Glaubwürdigkeit und Fairness.

„Unsere Gesellschaft ist bei Nachhaltigkeit zunehmend polarisiert und bringt zunehmend Skepsis gegenüber Unternehmen generell und bei Versicherungen nochmals verstärkt auf. Versicherungsunternehmen müssen sich offenbar eher als Ganzes präsentieren und dabei Fairness und Glaubwürdigkeit in ihre Nachhaltigkeitsstrategie integrieren“, sagt Giso Hutschenreiter, Partner bei Bearing Point und Versicherungsexperte.

Versicherungsunternehmen scheinen verstärkt an ihrer Wahrnehmung als Unternehmen arbeiten zu müssen, um in der Folge auch mit nachhaltiger Ausrichtung von Produkten punkten zu können, so Hutschenreiter. Zudem erwarten Verbraucher bei einem gesellschaftlich gewünschten Verhalten in Bezug auf Nachhaltigkeit eine positive Wirkung auf die Prämie oder Rendite.

Bereitschaft zu Leistungseinbußen oder höheren Prämien geringer

Mit Blick auf die konkrete Ausgestaltung bei den Produkten haben sich die Zustimmungswerte erneut verschlechtert. In der Gesamtbevölkerung wären in Deutschland nur noch 26 gegenüber 32 Prozent (im Jahr 2022) bereit, für mehr Nachhaltigkeit auf Versicherungsleistungen zu verzichten. Dabei ist die Akzeptanz bei den 18- bis 24-Jährigen fast doppelt so hoch wie bei den über 55-Jährigen.

Gefragt nach der Bereitschaft zur Zahlung einer höheren Prämie für einen nachhaltigen Zweck, wären nur 22 Prozent (27 Prozent im Vorjahr) der Deutschen dazu bereit. Rund zwei Drittel lehnen inzwischen eine erhöhte Prämie für ein nachhaltiges Produkt ab. In Deutschland war der Wert im Vorjahr schon mit 60 Prozent auf einem hohen Niveau.

Konkret bei denen nachgefragt, die zu einem eigenen Beitrag bereit wären, können sich jeweils ein gutes Drittel einen Verzicht bei Ersatzleistungen (zum Beispiel Austauschteile beim Auto), Einschränkungen bei Dienstleistungen oder – in diesem Jahr erstmalig abgefragt – die Sicherstellung von Sozialstandards vorstellen. Letzteres ist ein Hinweis auf Faktoren, die bislang neben dem „E-Environment“ in ESG von vielen Unternehmen noch zu wenig adressiert werden.

„Unsere Umfrage legt nahe, dass Kunden kein Vertrauen in die Nachhaltigkeitsbemühungen von Versicherungen haben. Die Rechtfertigung einer höheren Prämie oder eines Leistungsverzichts fällt umso schwerer. Für Versicherungsunternehmen ist das kein einfaches Umfeld: Nachhaltigkeit ohne eine ernsthafte Grundlage läuft Gefahr, als Greenwashing demaskiert zu werden. Seitens des Kunden erwartete Anreize müssen andererseits auch mit grundlegenden Prinzipien des Versicherungsgedankens vereinbar sein“, warnt Hutschenreiter.

Angebot nachhaltiger Produkte verliert für Kunden an Bedeutung

Dass Produkte mit nachhaltiger Ausrichtung bereits grundsätzlich im Markt angeboten werden, glauben nur noch 36 Prozent der Befragten (gegenüber 47 Prozent im Vorjahr). Für nur noch 19 Prozent (Vorjahre: 29 Prozent 2022 und 34 Prozent 2021) würde das Angebot nachhaltiger Produkte die Versicherungswahl beeinflussen, während dies jetzt 60 Prozent verneinen (Vorjahr: 51 Prozent).

Der Anteil der 18- bis 34-Jährigen schließt das gegenüber den anderen Altersklassen weniger kategorisch aus. Dieser Personenkreis findet sich aber demgegenüber nicht in höheren Zustimmungswerten, sondern im Feld der Befragten mit keinen Angaben bzw. der Antwort „weiß nicht“. Die jüngere Bevölkerung ist hier somit eher verunsichert.

Geht es um die Rendite-Erwartung ist der Anteil der Versicherungskunden auf 36 Prozent gestiegen (Vorjahr: 32 Prozent), die keine Veränderung der Rendite eines nachhaltigen Anlageprodukts erwarten. Die 20 Prozent, die mit einer Veränderung rechnen, glauben inzwischen aber nur noch zu 38 Prozent (gegenüber 46 Prozent im Jahr 2022) an eine höhere Rendite. Der Anteil ohne Einschätzung zu der Frage einer generellen Veränderung ist weiterhin hoch und hat von 40 auf 44 Prozent zugenommen.

Ausblick für die nächsten zwei bis drei Jahre wenig positiv

Bei der erstmalig in diesem Jahr gestellten Frage zum Ausblick der Verbraucher:innen zeigt sich ein uneinheitliches Bild. „Die Bedeutung von Nachhaltigkeit nimmt zu und wird insgesamt eher einen positiven Einfluss auf mein persönliches Umfeld haben“ bestätigen 24 Prozent. 15 Prozent sehen eine eher negative Auswirkung, 24 Prozent glauben, dass das Thema an Bedeutung verliert (insbesondere im Kontext andauernder Krisen) und weitere 23 Prozent erwarten keine Veränderungen. 16 Prozent machen keine Angaben.

Interessant: Die Gruppe der 18- bis 34-Jährigen sieht leicht erhöht einen persönlich negativen Effekt oder einen Bedeutungsverlust von Nachhaltigkeitszielen. Nur ein gutes Viertel der Bevölkerung besetzt das Thema Nachhaltigkeit für sich persönlich mit der Erwartung von Verbesserungen.

„Versicherungen stehen vor einer großen Herausforderung. Nicht nur regulatorische Vorgaben zwingen zu Veränderung, sondern Versicherungen wissen, dass sie ihre Anlagepolitik und die Risikoselektion verändern müssen. Die Kunden scheinen diesen Weg mit seinen daraus erwachsenden Konsequenzen nicht mitgehen zu wollen und das betrifft nicht nur Versicherungen. Auch das eher noch leicht einzuordnende nachhaltige Kapitalanlageprodukt vermögen Verbraucher kaum einzuschätzen. In der Kundenkommunikation scheint ein genereller Strategiewechsel zum Thema Nachhaltigkeit weg vom Einzelprodukt hin zum Unternehmen und grundsätzlichen Handeln angezeigt“, resümiert Hutschenreiter.