Die meisten Anleger, die an Rohstoffe denken, haben nur zwei Dinge im Sinn, entweder Gold oder Öl, möglicherweise auch beides. Dabei bestimmen ganz unterschiedliche Anlagemotive den Griff zum Gold-Barren oder im übertragenen Sinne zum „Öl-Fass“, anstatt dessen natürlich in entsprechende Future-Positionen am Terminmarkt investiert wird.

Wer einen sogenannten „Safe Haven“ vor den zunehmenden Risiken wie z.B. einer steigenden Inflation oder einer ausufernden Schuldenkrise sucht, wird sich eher für das wertstabile gelbliche Metall entscheiden, während der Optimist, der mit einer globalen Konjunkturerholung rechnet, ein Engagement in dem Schmierstoff der Wirtschaft vorziehen dürfte.

Wer einen sogenannten „Safe Haven“ vor den zunehmenden Risiken wie z.B. einer steigenden Inflation oder einer ausufernden Schuldenkrise sucht, wird sich eher für das wertstabile gelbliche Metall entscheiden, während der Optimist, der mit einer globalen Konjunkturerholung rechnet, ein Engagement in dem Schmierstoff der Wirtschaft vorziehen dürfte.

Beide Rohstoffe befinden sich nach einem Rücksetzer in der ersten Jahreshälfte wieder im Aufwind, wobei sich das schwarze Gold eine deutlich höhere Volatilität leistet.

Die Gründe auf den einen oder anderen Rohstoff zu setzen sind also durchaus plausibel, stellt sich nur noch die Frage nach dem richtigen Timing. Die RBS glaubt, hierfür den Schlüssel gefunden zu haben, erblickte doch erst vor kurzem ein Endlos-Produkt auf den hauseigenen Aurum+ Index das Licht der Zertifikatewelt.

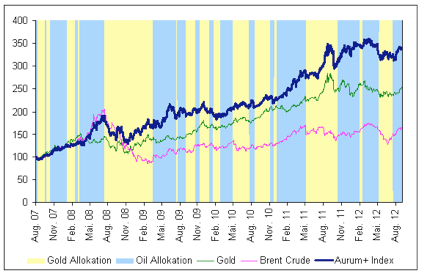

Hinter dem etwas vieldeutigen Namen steckt ein Trendfolgemodell, dass ungeachtet fundamentaler Faktoren streng regelbasiert auf wöchentlicher Basis eine Long-Position in Gold oder Öl einnimmt. Zumindest die positive Rückrechnung der Entweder-oder-Lösung (blaue Linie) über die vergangenen fünf Jahre scheint auch dafür zu sprechen, wenn gleich sich das neue Papier erst einmal an der rauen Börsenwirklichkeit beweisen muss.

Quelle: RBS, Bloomberg; Stand 05.09.2012