Vermittler, Makler und Berater können es ihren Kunden nicht oft genug sagen: „Zeit ist Geld“ – das gilt in Bezug auf die Altersvorsorge im wahrsten Sinne des Wortes. Denn mit jedem Jahr, das Anleger später für Ihre Rente vorsorgen, müssen sie laut dem Wirtschaftsforschungsunternehmen Prognos etwa drei Prozent – das entspricht durchschnittlich knapp 90 Euro – pro Monat mehr zurücklegen.

Obwohl das den meisten Deutschen sogar klar ist, tun sie sich nach wie vor schwer damit, ihre Altersvorsorge anzugehen. Der Grund: Sie suchen im Prinzip die Nadel im Heuhaufen — nämlich eine Lösung, die bei möglichst niedrigem Risiko möglichst attraktive Renditechancen bietet.

Das Szenario für die Berechnungen

Fakt ist jedoch, dass es keine perfekte Lösung gibt, sondern Anleger im Grunde nur zwischen zwei Möglichkeiten wählen können: Entweder legen sie großen Wert auf Planbarkeit und Sicherheit, müssen dafür aber eine Rendite von nahe null Prozent in Kauf nehmen. Oder sie legen alternativ den Fokus auf attraktive Renditechancen, müssen aber zwischenzeitliche, nicht planbare Schwankungen einkalkulieren und aushalten können. Doch auf eben diese Schwankungen wollen sich viele verständlicherweise ungern einlassen, wenn es um Kapital geht, auf das sie für ihre Rente angewiesen sind.

Wir haben anhand einer fiktiven Ausgangslage zahlreiche Szenarien für Altersvorsorgelösungen simuliert und so umfangreiche Daten gesammelt.1 Das Ergebnis ist klar und bemerkenswert – und könnte helfen, einige Hürden für Anleger abzubauen: In unseren Berechnungen gibt es eine Lösung, mit der Anleger nichts falsch machen können. Trotz vermeintlicher Unsicherheiten entwickelt sich eine private, kapitalgedeckte Altersvorsorge immer besser als eine gering verzinste Kassenlösung.

Wir sind für unsere Berechnungen von folgender hypothetischen Situation ausgegangen: Eine 45-jährige Person möchte mit 65 in den Ruhestand eintreten und in den verbleibenden 20 Jahren mit 1.000 Euro monatlich Kapital aufbauen. Ab dem Rentenalter möchte sich diese Person dann pro Monat 1.500 Euro aus dem Kapitalstock auszahlen lassen, um ihre gesetzliche Rente aufzubessern. Folgende Berechnungen ergeben sich daraus:

Entscheidet die Person sich für eine sicherheitsorientierte und planbare Lösung – eine unverzinste Kasse ohne Negativzinsen und Gebühren – weiß sie sicher, welches Kapital sie an ihrem 65. Geburtstag zur Verfügung hat. Sicher ist aber auch: Das Geld wäre nach 14 Jahren aufgebraucht – und damit die Frage offen, wovon sie leben sollte, wenn sie älter als 79 Jahre würde.

Investiert die Person in eine international hochdiversifizierte vermögensverwaltende Struktur, die bis zu 50 Prozent Aktien sowie Anleihen über das ganze Bonitäts- und Laufzeitenspektrum enthält, hätte sie die Chance auf einen höheren Ertrag. Allerdings lässt sich dieser nicht genau vorhersagen, sondern lediglich schätzen. Ginge man davon aus, dass im besagten Anlagezeitraum die weltweiten Aktienmärkte jährlich um sieben Prozent steigen und Anleihen eine Performance leicht oberhalb ihrer aktuellen Rendite erzielen würden, wäre das Ergebnis durchaus zufriedenstellend: Unsere fiktive Person könnte sich bis zu ihrem 85. Geburtstag monatlich 1.500 Euro aus ihrem Kapitalstock auszahlen lassen, während anschließend immer noch rund 200.000 Euro übrig wären.

Die Antwort auf die Gretchenfrage

Allerdings hat diese „Rechnung“ einen entscheidenden Haken: Risikobehaftete Kapitalanlagen weisen temporäre Schwankungen auf. Das bedeutet: Die Wahrscheinlichkeit, dass die oben skizzierte Entwicklung eintritt, ist sehr gering. Und das „richtige“ Szenario — und damit das Endkapital zum Renteneintritt — vorauszusagen, ist quasi unmöglich.

Die wichtigste Frage für Menschen, die für ihre Altersvorsorge vorsorgen wollen, ist: Für welche Variante sollte ich mich entscheiden – planbare und wenig rentierliche Sicherheit oder unplanbare, risikobehaftete Chancen auf attraktive Renditen?

Da vergangene Zeitreihen keinen direkten Rückschluss auf zukünftige Entwicklungen erlauben, haben wir die Antwort mithilfe der sogenannten Bootstrapping-Methode erarbeitet: Als erstes haben wir dazu realistische langfristige Durchschnittsrenditen der relevanten Märkte und Assetklassen mit nachweislichen Korrelationen und Erkenntnissen über die Renditestreuung verschiedener Assetklassen in Verbindung gebracht. Dadurch entsteht eine signifikante Auswahl denkbarer Wertentwicklungen von Multi-Asset-Portfoliostrukturen.

Aus diesen möglichen Renditen haben wir anschließend einen Zufallsgenerator nacheinander einzelne Wertentwicklungen auswählen und zu einem denkbaren Renditepfad zusammensetzen lassen. Nach einer gewissen Zeit hat der Computer mit diesem Vorgehen eine Vielzahl potenzieller Entwicklungspfade konstruiert.

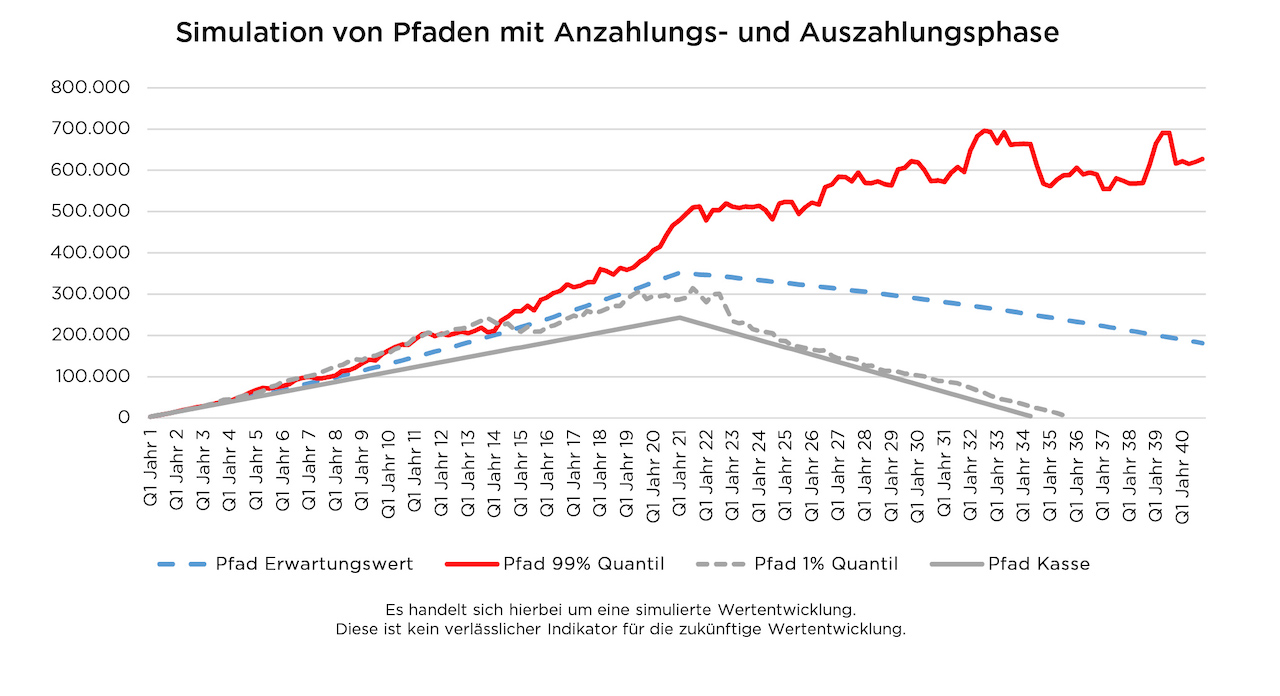

Diese sind dadurch gekennzeichnet, dass sie statistisch mit historischen Zeitreihen vergleichbar sind, bezogen auf die Rendite allerdings sehr konservative Hypothesen enthalten. In der unterstehenden Grafik sind eine Auswahl der potenziellen Renditepfade von Kapitalanlagelösungen mit einer zinslosen Kassenlösung gegenübergestellt.

Und diese Gegenüberstellung zeigt ein klares Ergebnis: Im Vergleich zur niedrigverzinsten Kassenlösung erzielt die private kapitalgedeckte Altersvorsorgelösung selbst im schlechtesten aller möglichen Fälle eine höhere Rendite und würde immerhin zwei Jahre länger eine Rentenzahlung ermöglichen.

Hinzu kommt: Mit 99-prozentiger Wahrscheinlichkeit fällt das Ergebnis der Kapitalanlagelösung (deutlich) besser aus. Die beste aller potenziellen Wertentwicklungen, die allerdings gleichzeitig auch am unwahrscheinlichsten ist, würde eine Rente über 20 Jahre ermöglichen mit anschließend zusätzlich verbleibendem Kapitalstock von gut 600.000 Euro. Die Realität wird sich sehr wahrscheinlich dazwischen befinden; den Durchschnitt aller simulierten Szenarien zeigt die rot gestrichelte Linie.

Die dargestellte Untersuchung – und vor allem das Ergebnis – können Vermittler und Berater nutzen, um ihren Kunden Mut zu machen, die noch nicht ausreichend für die Rente vorgesorgt haben und sich sorgen, eine falsche Entscheidung zu treffen.

Zu 100 Prozent die bessere Lösung

Denn die Daten zeigen eindeutig: Mit einer privaten, kapitalgedeckten Altersvorsorge erzielen Anleger über einen Anlagezeitraum von 20 Jahren und mehr im Vergleich zu einer zinslosen Kassenlösung in 100 Prozent aller möglichen Szenarien eine bessere Rendite.

Auch wenn sich trotzdem nicht verlässlich prognostizieren lässt, welches Kapital eine Kapitalanlagelösung bei Renteneintritt bringt, wissen Anleger mit Sicherheit, dass sie die beste mögliche Entscheidung getroffen haben. Und sehr wahrscheinlich mündet diese Entscheidung in einen Kapitalstock, der über 20 Jahre eine Rente abwirft, die die langjährigen monatlichen Einzahlungen um 50 Prozent übersteigt, und darüber hinaus ein ansehnlicher Betrag verbleibt, den die Anleger beliebig verwenden oder an ihre Nachkommen weitergeben können.

Dass eine Kapitalanlagelösung überdies besser ist, als nichts zu tun, versteht sich von selbst. Denn dass sich der demografische Wandel umkehrt oder die gesetzliche Rente auf wundersame Weise ohne Einbußen zu einer auskömmlichen Versorgung im Alter führt, lässt sich nahezu ausschließen.

Damit wird die Altersvorsorge-Entscheidung erstaunlich einfach: Wer noch genügend Zeit und das nötige monatliche Kapital zur Verfügung hat, für den gibt es nur eine logische Handlungsmöglichkeit: ein Investment in eine kapitalgedeckte Altersvorsorge – und während der Laufzeit das Vertrauen in diese Entscheidung.

Der Autor Dr. Christian Jasperneite ist Chief Investment Officer von M.M.Warburg & CO.