Bis sich die Inflation abschwächt, dürfte sich die derzeitige Rallye bei Risikoanlagen als nicht nachhaltig erweisen. Dabei sind es der erwartete Höchststand der Inflation und eine gemäßigte Interpretation der letzten FOMC-Sitzung, die erklären, warum sich die Aktien- und Kreditmärkte im Juli erholten. Nach mehreren Reden der Fed-Gouverneure, die versuchten, den „Tauben-Eindruck“ zu korrigieren, den der Fed-Vorsitzende Jerome Powell offenbar erweckt hatte, und den Arbeitsmarktdaten für Juli, die deutlich die Erwartungen übertrafen, haben die Anleger jedoch bereits begonnen, sich von der Vorstellung zu lösen, dass die Fed den Höhepunkt ihrer „Falkenhaftigkeit“ erreicht hat. Dies spiegelt sich in moderat steigenden Renditen von Staatsanleihen und den sich bestenfalls seitwärts entwickelnden Aktienmärkten wider.

Taubenhafter Kurswechsel ist unwahrscheinlich

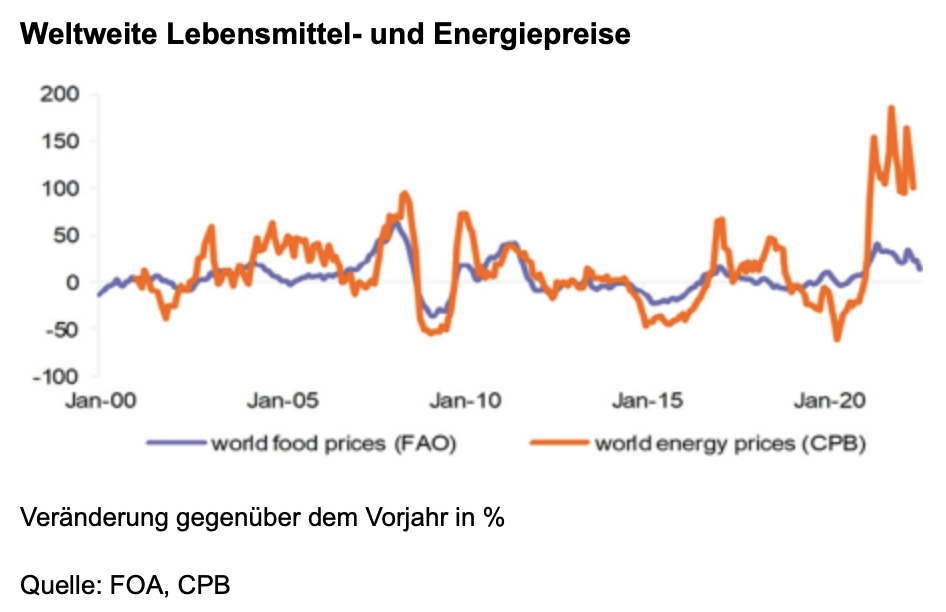

Der Hauptgrund für die jüngste Risiko-Rallye war die Erwartung einer weniger expansiven Fed. Wir halten allerdings einen solchen Schwenk in nächster Zeit für unwahrscheinlich. Mit rund 9 % ist der Verbraucherpreisindex nach wie vor zu hoch, und die Fed wird wahrscheinlich auf eindeutige Anzeichen für einen nachlassenden Inflationsdruck warten wollen, bevor sie ihre restriktive Haltung aufgibt. Mehrere Fed-Gouverneure haben sich in diesem Sinne geäußert, nachdem die Äußerungen des Vorsitzenden Powell auf der FOMC-Sitzung im Juli als Signale für einen gemäßigten Kurs interpretiert wurden. Die jüngsten Wirtschaftsdaten liefern neue Anzeichen dafür, dass es wahrscheinlich zu früh ist, eine breit angelegte Mäßigung der Inflation zu erwarten. Der Lohnanstieg war im Juli mehr als doppelt so hoch wie erwartet, und sowohl der Arbeitskostenindex als auch die durchschnittlichen Stundenlöhne stiegen stark an. Angesichts all dessen ist es unwahrscheinlich, dass die Kerninflation bald ihren Höhepunkt erreichen wird. Gleichzeitig könnte sich jedoch der Preisdruck durch Lebensmittel und Energie abschwächen. Der globale Lebensmittelpreisindex der UN-Ernährungs- und Landwirtschaftsorganisation FAO ist von 23 % im Juni auf 13 % im Juli gesunken, und auch die Energiepreise liegen mittlerweile unter ihrem Höchststand (siehe Abbildung). Aufgrund der großen Unsicherheit bei der Versorgung mit Energie und landwirtschaftlichen Gütern ist ein weiterer Preisrückgang fraglich, auch wenn die allmähliche Freigabe von Getreideschiffen aus ukrainischen Häfen eine ermutigende Entwicklung darstellt. Die Ölpreise könnten weiter sinken, da die Benzinnachfrage in den USA stark rückläufig ist und die europäischen Energiesparpläne noch ehrgeiziger werden.

Spannungen um Taiwan werden wahrscheinlich nicht stark eskalieren

Die zunehmenden Spannungen zwischen den USA und China nach dem Taiwan-Besuch von Nancy Pelosi, der Sprecherin des US-Repräsentantenhauses, und die beispiellosen Vergeltungsmaßnahmen der chinesischen Führung gegen Taiwan haben sich nur mäßig auf die Risikobereitschaft der Anleger ausgewirkt. Die allgemeine Erwartung ist nach wie vor, dass eine weitere Eskalation des Konflikts vermieden wird, obwohl es Anzeichen dafür gibt, dass die chinesische Armee die Militärübungen der vergangenen Woche – die größten, die es jemals um Taiwan gab – dazu genutzt hat, eine vollständige Blockade der Insel zu üben.

Während sich die Finanzmärkte auf Inflation und Geldpolitik konzentrieren, haben die eskalierenden Spannungen um Taiwan die Risikobereitschaft der Anleger kaum beeinträchtigt. Obwohl Chinas längerfristige Absichten eindeutig sind, sind sie kurz- bis mittelfristig alles andere als klar. Beijing sieht die Integration Taiwans in die Volksrepublik als unvermeidlich an, sie ist aber in naher Zukunft unwahrscheinlich. Die chinesische Führung wird sich wahrscheinlich Zeit lassen und den militärischen und wirtschaftlichen Druck auf Taiwan schrittweise erhöhen, während sie das Engagement der internationalen Gemeinschaft zur Unterstützung der Regierung in Taipeh auf die Probe stellt. In diesem Zusammenhang sind die Militärübungen der vergangenen Woche, die ohne jegliche Gegenmaßnahmen der USA, EU, Japans oder Südkoreas verliefen, von Bedeutung. Dabei kann die Entscheidung des südkoreanischen Präsidenten Yoon, sich nicht mit Nancy Pelosi zu treffen, als sie nach Taiwan Seoul besuchte, als erster Hinweis darauf gewertet werden, dass die asiatischen Nachbarn wahrscheinlich keine starken Befürworter etwaiger gemeinsamer Sanktionen gegen China sein werden. Die wirtschaftlichen Kosten für Südkorea, für das China der bei weitem größte Handelspartner ist, wären jedoch zu hoch.

Gleichzeitig dürfte die anhaltende Schwäche der chinesischen Wirtschaft – die Krise auf dem Immobilienmarkt und die Corona-Krise sind noch lange nicht vorbei – die Führung in Beijing davon abhalten, die Situation in Taiwan weiter zu eskalieren. Chinas inländischer Wachstumsmotor stottert, und nur dank des immer noch sehr starken Exportsektors wächst die Wirtschaft weiterhin in einem angemessenen Tempo. Eine erneute Verschlechterung des Verhältnisses zum Westen in der Taiwan-Frage würde wahrscheinlich zu einem schmerzhaften Einbruch der Exporte führen, mit großen Auswirkungen auf das Wirtschaftswachstum und möglicherweise die soziale Stabilität.

Gewinnschätzungen wirken zu optimistisch

Trotz der zunehmenden Spannungen um Taiwan und der geringeren Wahrscheinlichkeit eines Kurswechsels der US-Notenbank haben sich globale Aktien recht gut gehalten. In der vergangenen Woche bewegten sich die Aktien sowohl in den USA als auch in der Eurozone seitwärts, nachdem sie in den vorigen Wochen stark gestiegen waren. Die Anleger haben sich wahrscheinlich noch nicht von der Vorstellung verabschiedet, dass die Inflation kurz vor dem Höhepunkt steht und die Fed eine restriktivere Haltung einnehmen wird. Wir bleiben aber bei unserem vorsichtigen Ausblick für Aktien. Wie erwähnt glauben wir nicht, dass eine Lockerung der Geldpolitik bevorsteht, da die Inflation nach wie vor zu hoch ist, um sich zu beruhigen. Die Gewinnindikatoren verschlechtern sich ebenfalls: Die Gewinnerwartungen für die nächsten 12 Monate gehen weiter zurück, ebenso das Verhältnis der Herauf- und Herabstufungen von Analysten, das nun für alle Regionen außer Japan negativ ist. Bislang waren die Gewinnspannen stabil, aber der Gegenwind durch Inflation und Konjunkturabschwächung nimmt weiter zu. Die Unternehmen werden die Auswirkungen der Inflation durch steigende Inputkosten und Löhne zu spüren bekommen, während das Umsatzwachstum zurückgehen wird, da die Kaufkraft der Haushalte weiter durch niedrigere Reallöhne beeinträchtigt wird. Da die Konsenserwartungen für das weltweite Gewinnwachstum in den kommenden 12 Monaten immer noch bei 8 % liegen, sehen wir reichlich Spielraum für Enttäuschungen, insbesondere wenn sich eine Rezession nähert. In den letzten Rezessionen gingen die Gewinne um mehr als 20 % zurück.

Die sinkenden Renditen von Staatsanleihen und die Verengung der Kreditspreads in den letzten Wochen sind in erster Linie auf die vermeintliche Lockerung der Fed zurückzuführen. Unseres Erachtens sind die US-Politiker jedoch weiterhin fest entschlossen, die Inflation zu bekämpfen. Dies schränkt den Spielraum der Fed für einen überraschenden Kurswechsel ein und wird wahrscheinlich zu einem weiteren Anstieg der Renditen 10-jähriger Staatsanleihen führen. Die anhaltende Inflation wird wahrscheinlich auch weiterhin Aufwärtsdruck auf die Bundrenditen ausüben. Obwohl mehrere EZB-Sprecher die Abwärtsrisiken für das Wachstum in der Eurozone hervorgehoben haben, gehen wir nach wie vor davon aus, dass die anhaltende Inflation in der Eurozone und die hohe Korrelation von Bundesanleihen mit US-Treasuries in den kommenden Monaten zu einem Wiederanstieg der Bundrenditen führen werden.

Autor Maarten-Jan Bakkum ist Senior Strategist bei NN Investment Partners.