Die Sparerinnen und Sparer sind heute optimistischer als je zuvor in den letzten fünf Jahren und erwarten Sie erwarten, dass ihre künftigen Anlageerträge im Durchschnitt mehr als 11 % pro Jahr betragen werden. Sie sind eher geneigt, weiter zu investieren und ihre Anlagen häufiger zu überprüfen – aber vor allem erwarten sie höhere zukünftige Renditen.

Diese Ergebnisse sind Teil der Schroders Global Investor Study 2021, der richtungweisenden jährlichen Umfrage, die basierend auf den Antworten und Meinungen von weltweit über 23.000 Befragten Trends aufzeigt.

Diese jüngst Prognose – die zeigt, was sparende Personen in jedem Jahr bis 2026 erwarten – ist die optimistischste Einschätzung seit Beginn der Umfrage im Jahr 2016.

Optimistische Anleger trotz turbulenten Umfelds

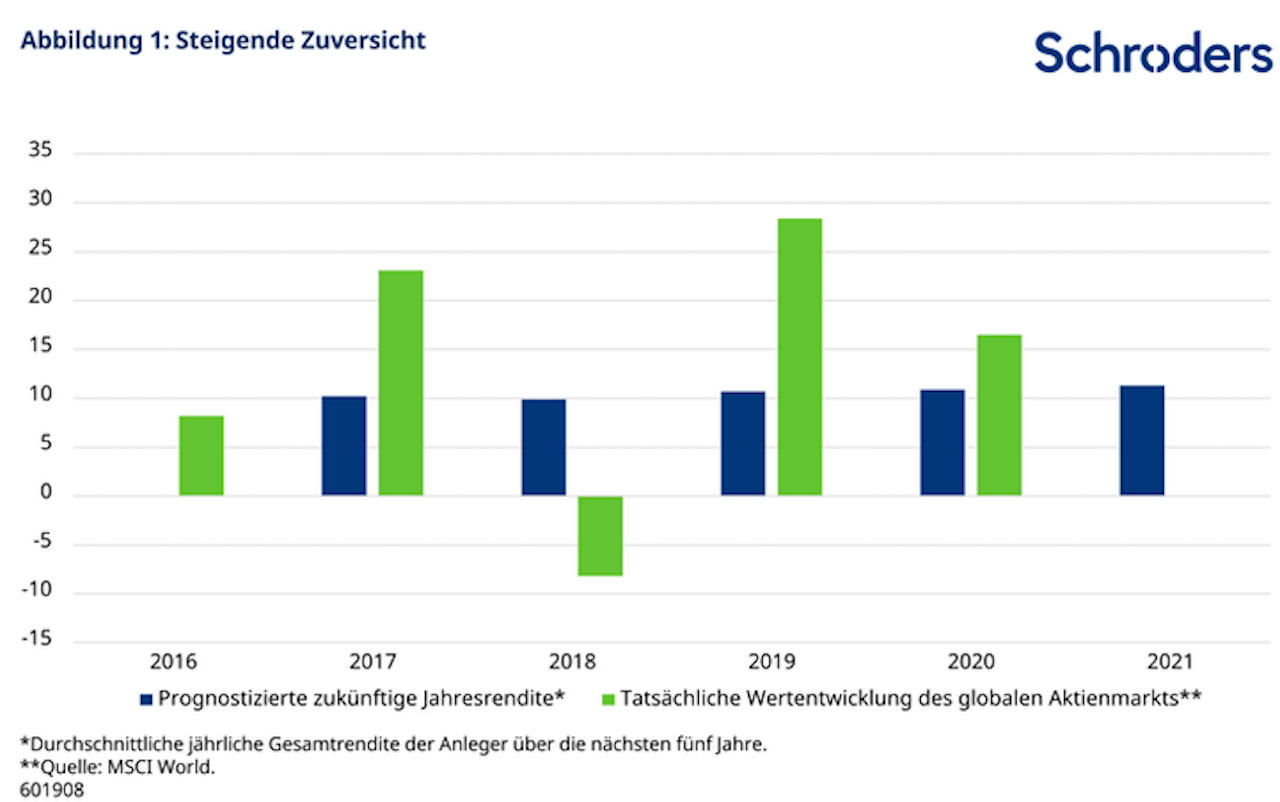

Umso überraschender ist, dass dieser Optimismus in einer Zeit extremer Unsicherheit vorherrscht. Denn noch haben sich die Volkswirtschaften weltweit nicht vollständig von dem verheerenden Schock der Pandemie erholt. Frühere Studien in dieser Reihe haben gezeigt, dass die jährlichen Renditeerwartungen in vier Jahren um etwa ein Zehntel gestiegen sind: von 10 % im Jahr 2017 auf 11,3 % in diesem Jahr. Siehe dazu die nachstehende Grafik. Und dies, obwohl die tatsächlichen Anlagewerte eine viel holprigere Entwicklung gezeigt haben.

Wie die orangefarbene Datenreihe zeigt, erwiesen sich die realen Aktienmarktrenditen in diesem Zeitraum als sehr volatil und reichten von 28 % Wachstum im Jahr 2019 bis zu einem Rückgang von 8 % im Jahr 2018..

Letztes Jahr zeigte sich diese Volatilität noch kurzfristiger: Unter dem Schock der sich ausbreitenden Covid-19-Pandemie fielen die weltweiten Aktienkurse um 34 %, erreichten aber innerhalb von neun Monaten wieder ihr vorheriges Niveau und übertrafen es dann.***

Die Prognosen der Fachleute sind viel bescheidener

Die Prognosen der internen Wirtschaftsexpertinnen und Wirtschaftsexperten von Schroders, die ihre jährlichen Renditeprognosen regelmäßig revidieren, sind viel niedriger als die der Investierenden.

Im Januar 2021 schätzten die Ökonomen von Schroders die jährlichen langfristigen Aktienmarktrenditen für wichtige Märkte wie die USA, die Eurozone, Großbritannien und Japan auf 5,3 %, 5,6 %, 6,8 % bzw. 3 %.****

Das ist weniger als die Hälfte der erhofften der Anlegerinnen und Anleger, deren Antworten in der Global Investor Study zu finden sind. Und die Prognosen der Ökonomen beziehen sich nur auf Aktien, die in der Regel deutlich mehr einbringen als andere Komponenten des Portfolios einer sparenden Person, wie Anleihen und Barmittel.

Während die Renditeerwartungen der befragten Investierenden Jahr für Jahr gestiegen sind, sind die Renditeprognosen der Ökonomen von Schroders für die meisten Industrieländer in den letzten zwölf Monaten gesunken.

Was könnten die Gründe für diese unterschiedlichen Erwartungen sein?

Stuart Podmore, Spezialist für verhaltensbezogene Anlageerkenntnisse bei Schroders, hält die emotionale Reaktion der Investierenden auf die jüngsten Ereignisse und Marktbewegungen für eine Erklärung. Seiner Meinung nach haben die pandemiebedingten Umwälzungen Besorgnis ausgelöst, was zu einer weniger langfristigen Denkweise bei Investierenden geführt habe. Dies zeigt sich in unserem Bedürfnis, die Wertentwicklung der Positionen häufiger zu überwachen.

„Die Pandemie, die Lockdowns und alle damit verbundenen Störungen könnten auch die Fähigkeit der Investierenden zur Risikoverarbeitung beeinträchtigt haben“, sagt er – mit der möglichen Folge, dass „die Erwartungen an zukünftige Renditen weniger realistisch werden“.

Der „Experteneffekt“: Haben hohe Gesamtrenditen die Zuversicht der Investierenden gestärkt?

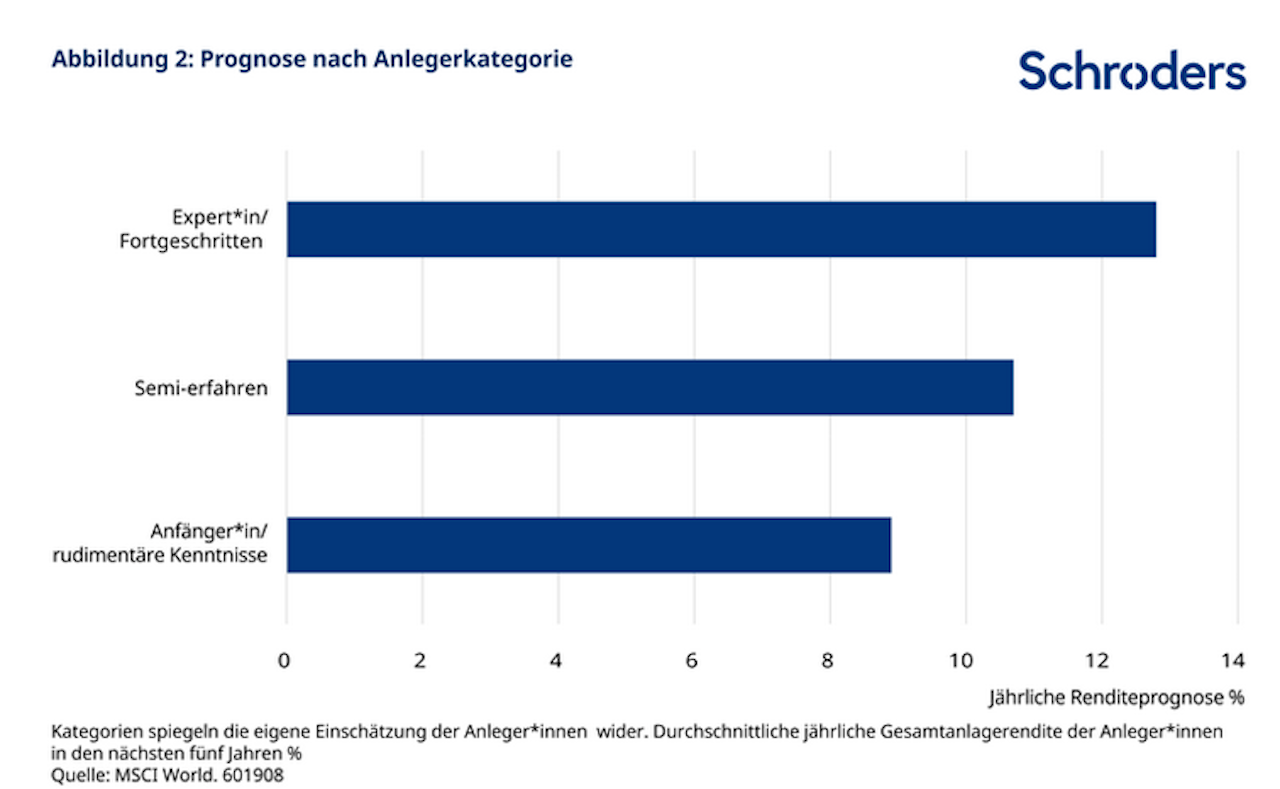

Ein faszinierender Aspekt der diesjährigen Studie ist, dass diejenigen Investierenden, die sich als „Expertin“ und „Experte“ oder Anleger mit „fortgeschrittenen“ Finanzkenntnissen einstufen, auch die höchsten Renditeerwartungen haben.

Diejenigen Anleger, die sich als „Experte“ sehen, erwarten im Durchschnitt um 43 % höhere Renditen pro Jahr als diejenigen, die sich als „Anfängerin“ und „Anfänger“ oder Anleger mit „rudimentären“ Kenntnissen einstufen.

Interessanterweise ist im Einklang mit der Theorie von Stuart Podmore auch der Anteil der Investierenden, die sich selbst als „Expert*in“ einstufen, in den letzten Jahren gewachsen.

Ein Rückblick auf frühere Ausgaben der Studie zeigt, dass sich im Jahr 2018 – dem ersten Jahr, in dem Investierende aufgefordert wurden, ihre Kenntnisse zu kategorisieren – nur 7 % als „Experte“ und 26 % als „fortgeschritten“ bezeichneten. Bis 2021 war unter den Zehntausenden Befragten der Anteil derjenigen, die sich selbst als „Experte“ oder „fortgeschritten“ bezeichneten, auf 12 % bzw. 29 % gestiegen.

„Wir haben es hier möglicherweise mit einem Beispiel für einen ‚Rückschaufehler’ und Selbstüberschätzung zu tun“, so Stuart Podmore.

„Die Märkte waren in den letzten Jahren volatil, aber die Gesamtrenditen waren ungewöhnlich hoch. Das Ergebnis war insofern gut, als die Portfolios der Investierenden wertmäßig zugelegt haben. Somit ist es nur menschlich, – fälschlicherweise – anzunehmen, dass alle persönlichen Entscheidungen auch gut waren. Man bekommt das Gefühl, dass der Erfolg der eigenen Urteilskraft zu verdanken war, und nicht externen Faktoren außerhalb der eigenen Kontrolle. Dies wiederum ermutigt die Menschen, sowohl in Bezug auf ihre eigenen Kenntnisse selbstbewusster zu sein als auch zu glauben, dass sie andere in Zukunft übertreffen werden.“

Was ist die Gefahr? Sparende, die einem kognitiven Fehler erliegen, wie z. B. einem Rückschaufehler, laufen Gefahr, die langfristigen Ziele und Pläne, die ihren Anlagen zugrunde liegen sollten, aus den Augen zu verlieren. Wenn sich die Umstände ändern und die Ergebnisse weniger gut ausfallen, besteht die Gefahr irrationaler Reaktionen.

„Ein positiver Trend, der sich aus der Pandemie und der mit ihr verbundenen Unsicherheit ergeben hat, ist ein stärkeres Interesse der Anleger an ihrer Finanzlage“, ergänzt Stuart Podmore. „Aber die letzten 18 Monate haben uns gelehrt, dass die Zukunft schwer vorherzusehen ist. Ein maßvoller Anlageansatz, der auf langfristigen Zielen basiert, dient den Anleger*innen wahrscheinlich mehr.

„Wir müssen bei den Renditeerwartungen vorsichtig sein. Der Ausblick vieler Investierender – insbesondere jener, die sich als Experte sehen – ist ausgesprochen optimistisch.“

QUELLEN:

*** Refinitiv, Schroders