ist das Jahr aller Risiken, sowohl der Markt- als auch der Wirtschaftsrisiken. Zu Beginn des Jahres erwartete man ein sehr hohes Wachstum und eine moderate Inflation. Der Krieg vor den Toren Europas und das Bewusstsein unserer Zentralbanken für die Inflation haben das Gegenteil bewirkt. Eine wachsende Zahl von Anlegern rechnet inzwischen mit einer ausgewachsenen Stagflation: eine immer noch hohe Inflation am Ende des Jahres und gleichzeitig ein potenziell negatives Wachstum. Die Rezession steht vor der Tür, würden einige sagen – mit gutem Grund – und doch. Und doch deuten die wenigen bisher veröffentlichten Wirtschaftsstatistiken in diese Richtung. Stehen wir also am Rande einer Rezession, ja oder nein?

Die Investmentwelt erinnert sich daran, dass die „Rezession“ des Jahres 2020 insofern einzigartig war, als die Wirtschaftsstatistiken nicht geeignet waren, sie zu messen. Der „Lockdown“-Zeitraum war eine Quelle der Wertvernichtung, ohne dass jemand in der Lage war, diese Vernichtung in Echtzeit zu messen (mit der bemerkenswerten Ausnahme der Ölpreise). Ist die aktuelle Situation ähnlich? Der Rohstoffschock und der Anstieg der Realzinsen sind zwei solide Ursachen für eine starke Verlangsamung. Allerdings handelt es sich dabei um endogene Ursachen für den Abschwung, während die Rezession von 2020 auf exogene Faktoren zurückzuführen ist. Als endogener Faktor par excellence haben sich die Realzinsen in den Vereinigten Staaten innerhalb eines einzigen Monats von einem negativen Niveau auf ein gefährlich nahes positives Niveau bewegt: genug, um einen Investitionszyklus zu verlangsamen, der bereits ziemlich gedämpft aussah. Neben diesen Gründen für die Befürchtung einer Rezession gibt es das gewichtige Argument, dass es noch keiner Zentralbank gelungen ist, eine weiche Landung zu inszenieren, wenn eine Konjunkturabschwächung erforderlich ist, um der steigenden Inflation entgegenzuwirken.

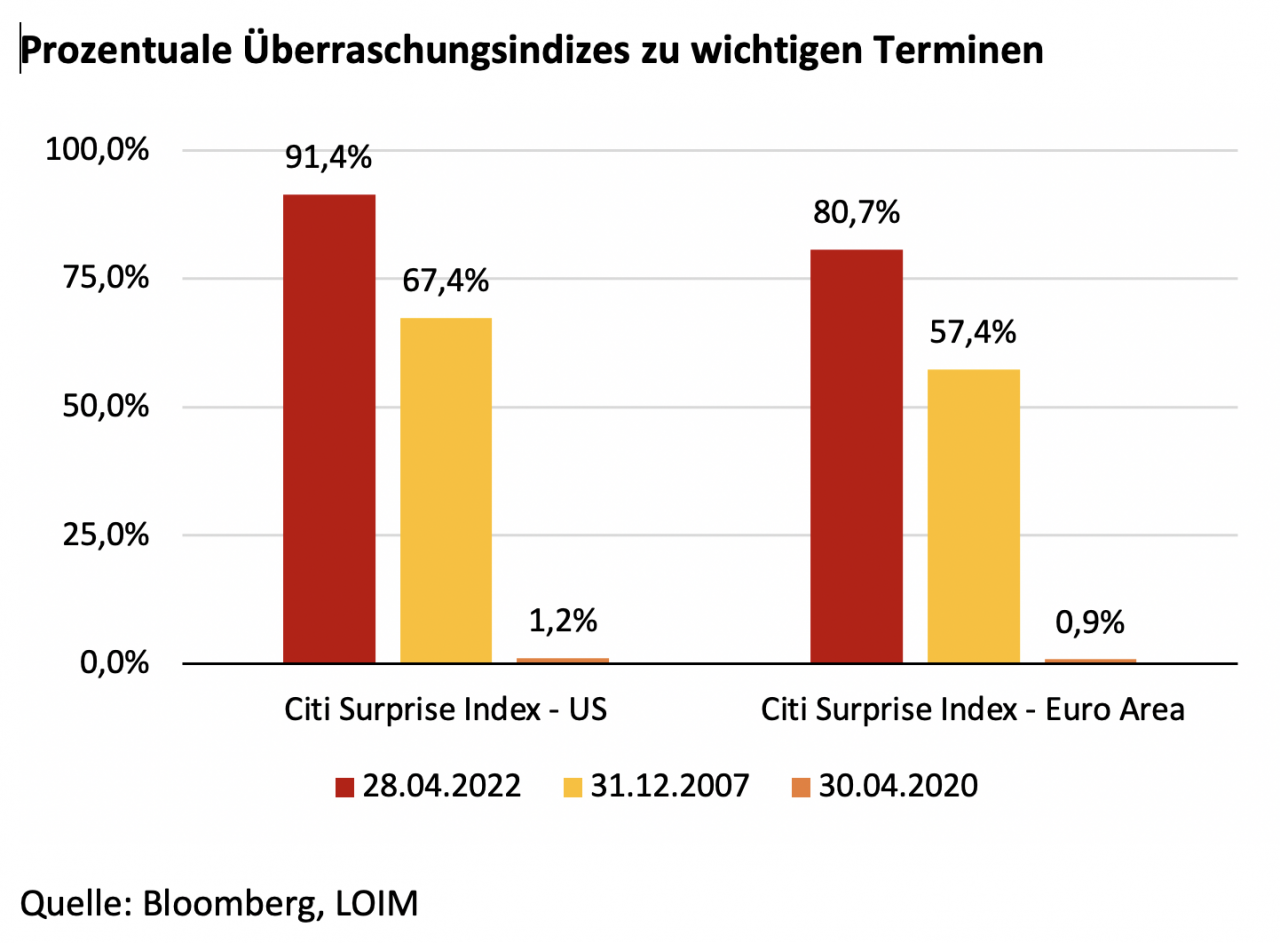

Schaubild 1. Prozentuale Überraschungsindizes zu wichtigen Terminen

Wer kann behaupten, diese Argumente nicht zu hören? Wirtschaftsstatistiken. Bei dieser endogenen Verlangsamung haben unsere herkömmlichen Statistiken eine gute Chance, sie rechtzeitig zu erkennen. Bislang gibt es jedoch nur wenige Wirtschaftsdaten, die auf eine bevorstehende Rezession hindeuten – darunter die Stimmung der privaten Haushalte, ein eher unberechenbarer Indikator. Die Lage ist heikel: Obwohl es wahrscheinlich ist, dass die Weltwirtschaft einen tiefen und notwendigen Abschwung erleben wird, gibt es derzeit keine einheitlichen Daten, die in diese Richtung weisen. Schaubild 1 zeigt den nach wie vor hohen Stand der Konjunkturüberraschungsindizes: Die Tatsache, dass die Wirtschaftswissenschaftler von den Konjunkturdaten enttäuscht sind, ist in der Regel das erste Anzeichen dafür, dass sich der Abschwung beschleunigt. Die Indizes, die diese „Überraschungen“ messen, liegen bis heute im positiven Bereich, sogar sehr positiv, sowohl in den USA als auch in Europa. Zwar enttäuschten die US-BIP-Zahlen für das erste Quartal, aber das Wachstum der US-Nachfrage wird nicht in Frage gestellt. Der US-Verbraucher ist nach wie vor in einer starken Position. Sofern die Zahlen vom Mai nicht einbrechen, wird die Rezession im 2. Quartal nicht kommen.

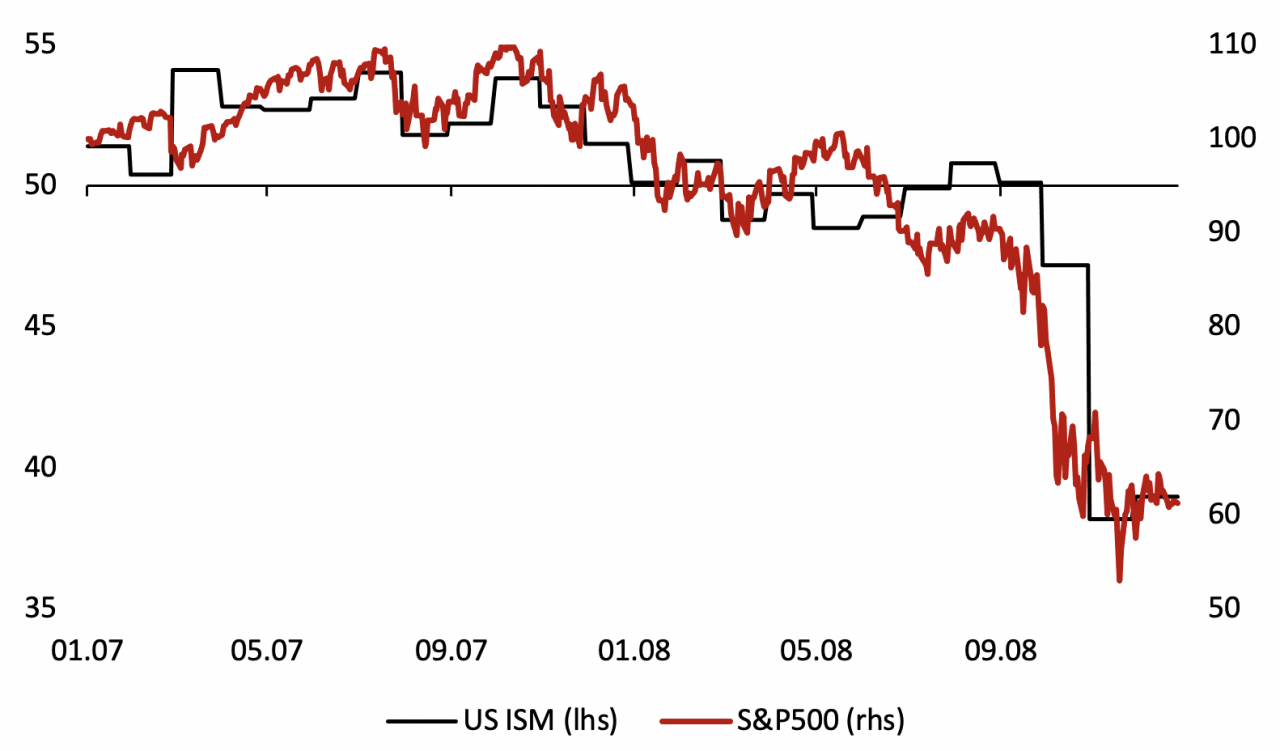

Für das Portfoliomanagement ist es jedoch wichtig, den Eintritt in die Rezession zu datieren. Wie Schaubild 2 zeigt, brach der Aktienmarkt im Jahr 2008 erst dann richtig ein, als die Umfragedaten wirklich zusammenbrachen. Die Umfragedaten sind in den USA nach wie vor sehr gut. In Europa deuten einige Zahlen, wie der IFO, auf einen starken Rückgang der deutschen Wirtschaft hin. Wenn wir unsere Nowcasting-Indikatoren (siehe unten) analysieren, finden wir insgesamt Anzeichen für einen immer noch starken Konjunkturzyklus. So gesehen scheint die Rezession zum jetzigen Zeitpunkt noch nicht vor der Tür zu stehen, während die Ergebnisse des ersten Quartals weiterhin vom Schleier der nominalen Wirtschaft getragen werden: Die Inflation steigt schneller als das Wachstum und stützt die Umsätze der großen Unternehmen, was die guten Ergebnisse erklärt. Diese Phänomene sind vorübergehend: Die Inflation wird nicht ewig bei 8 % bleiben, und die Verlangsamung dürfte eintreten. Aus unserer Sicht ist daher weiterhin Vorsicht geboten.

Schaubild 2. Entwicklung des US USM im Zeitraum 2007-2008 im Vergleich zur umgerechneten Performance des S&P500

Quelle: Bloomberg, LOIM.

Kurz gesagt: Es scheint zwar klar zu sein, dass sich die Weltwirtschaft in diesem Jahr verlangsamen wird, aber eine Rezession wird es im zweiten Quartal wahrscheinlich nicht geben, wohl aber Volatilität.

Autor Florian Ielpo ist Head of Macro bei Lombard Odier Investment Managers (LOIM).