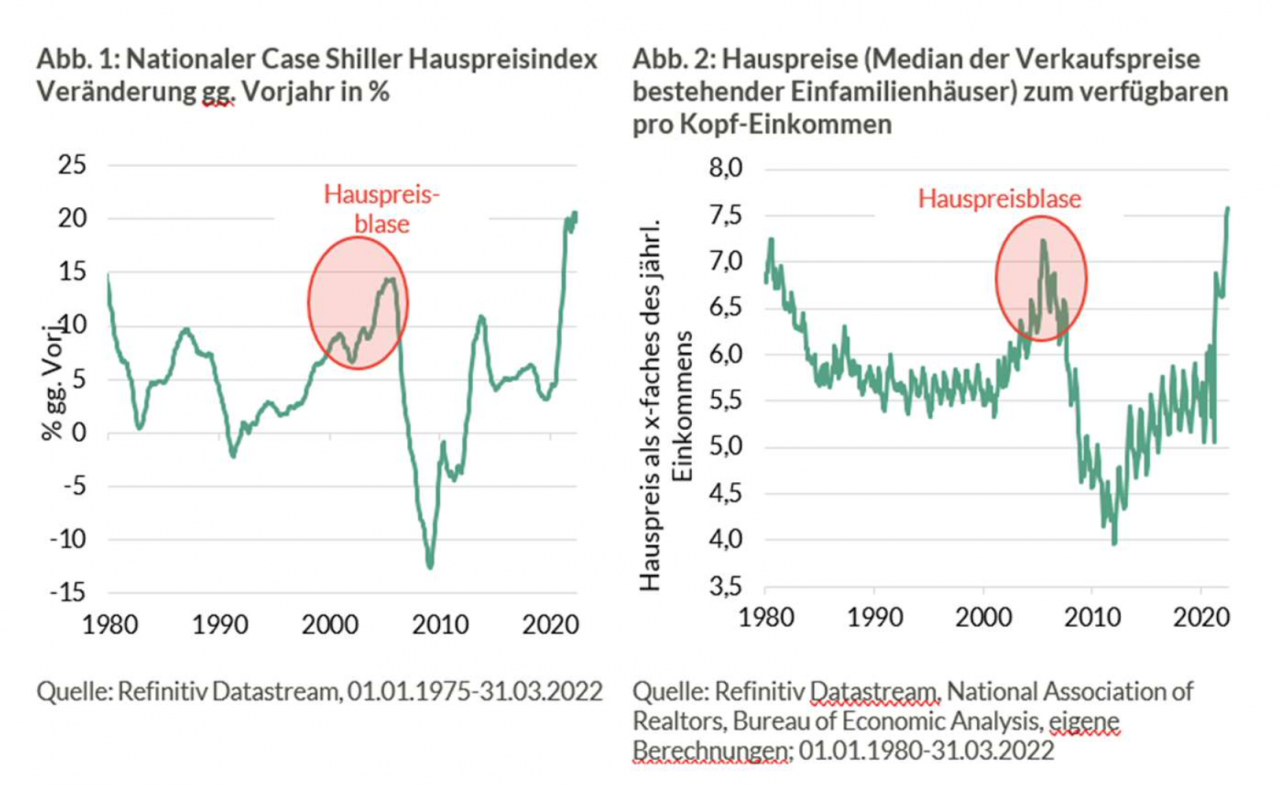

Die Immobilienpreise in den USA laufen seit Mitte 2020 steil nach oben. Der Häusermarkt verzeichnete gemessen am Case Shiller Hauspreisindex Preissteigerungen von rund 20 Prozent im Vergleich zum Vorjahr. Zwischen Ende 2019 und Mai 2022 sind die Hauspreise im nationalen Durchschnitt um insgesamt fast 43 Prozent gestiegen. In Florida, Texas, Georgia, Kalifornien, Arizona, und anderen Bundesstaaten waren die Preisanstiege noch wesentlich höher. Die Hauspreissteigerungen der letzten ein bis zwei Jahre sind die mit Abstand höchsten im Verlauf der vergangenen 47 Jahre (siehe Abbildung 1). Kein Wunder also, dass Warnungen vor einer Blasenbildung lauter werden.

Eine Blasenbildung am US-Immobilienmarkt kann man an extremen Preissteigerungen, hohen Bewertungen und spekulativen Exzessen erkennen.

Der enorme Anstieg der Häuserpreise um 43 Prozent von dem Niveau vor der Pandemie Ende 2019 bis Mai 2022 könnte das erste Anzeichen für eine Blasenbildung am U.S. Immobilienmarkt sein. Der Grund: auf längere Sicht müssen Immobilien bezahlbar bleiben. Der durchschnittliche Preis für Einfamilienhäuser liegt nach Angaben der National Association of Realtors (NAR) aktuell bei 421.000 US-Dollar (Stand Juni 2022) oder dem 7,5-fachen der verfügbaren Pro Kopf-Einkommen.

Am Einkommen gemessen wären die Hauspreise also höher als im Vorfeld der Krise 2007-09. Auf dem Tiefpunkt der Hauspreisentwicklung im Jahr 2012 mussten die Käufer von Immobilien im Durchschnitt nur vier Jahreseinkommen aufwenden, um ein Einfamilienhaus zu bezahlen. Die in Abbildung 2 gezeigte Hauspreisrelation zum verfügbaren Einkommen bedeutet, dass Häuser heute für viele Amerikaner unerschwinglich geworden sind.

Vermehrt spekulative Aktivitäten

Ein drittes Anzeichen für eine Blasenbildung sind die vermehrten spekulative Aktivitäten am U.S. Immobilienmarkt. Nach ATTOM, einem Datenanbieter für den Immobiliensektor, ist die „Home Flipping Rate“ seit dem Frühjahr 2021 kontinuierlich bis auf 9,6 Prozent im ersten Quartal 2022 gestiegen, von rund 6 Prozent in den Jahren seit der Finanzkrise.

Mit anderen Worten: eins von zehn verkauften Häusern wurde kurzfristig, nach durchschnittlich 161 Tagen weiterverkauft. Vermutlich, um von Preissteigerungen zu profitieren. Nach Angaben von Redfin, einem großen Immobilienmakler, ist der Anteil von Käufen von Einfamilienhäusern durch Investoren von rund 13 Prozent vor der Pandemie auf 19,4 Prozent im 2. Quartal 2022 gestiegen.

Die hohe Umschlaghäufigkeit und der zunehmende Anteil an Investoren unter den Käufern von Immobilien sind Hinweise auf vermehrte Spekulation am U.S. Immobilienmarkt.

Noch keine Panik ausgebrochen

Von einer Panik am U.S. Häusermarkt ist nichts zu spüren. Aber es gibt erste Anzeichen, dass sich die Stimmung eintrübt, da die Hypothekenzinssätze steigen. Der durchschnittliche Zinssatz für 30jährige Hypothekenkredite liegt laut Freddie Mac bei 5,2 Prozent und damit fast doppelt so hoch wie auf dem Tiefstand im Herbst 2020. Die Indikatoren zur Marktaktivität und zur Bautätigkeit zeigen kräftig nach unten. Der Verkauf von Bestandsimmobilien und neuen Objekten ist um 16 Prozent beziehungsweise 30 Prozent gefallen (Stand Juni 2022, Quelle für Existing Home Sales: NAR; Quelle für New Home Sales: U.S. Census Bureau).

Baubeginne und Baugenehmigungen sind seit Ende des vergangenen Jahres um 18 Prozent respektive zwölf Prozent zurückgegangen (Stand Juli 2022, Quelle: U.S. Census Bureau). Auch der NAHB Housing Market Index ist von 84 im Dezember 2021 auf 49 Punkte im August 2022 eingebrochen. Die National Association of Home Builders (NAHB) fragt nach verschiedenen Marktbedingungen am U.S. Immobilienmarkt. Der NAHB-Index misst damit die Stimmung am Immobilienmarkt, die sich in den letzten Monaten deutlich verschlechtert hat.

Die Situation am Immobilienmarkt ist heute eine andere als zur Zeit der letzten schweren Immobilienkrise in den Jahren 2008/2009. Die Schwere der damaligen Immobilienkrise beruhte vor allem auf der Vernachlässigung von Bonitätsanforderungen bei der Kreditvergabe durch die Banken. Der hohe Anteil von sogenannten „Subprime Darlehen“ an einkommensschwache und oftmals überschuldete Darlehensnehmer, eine unzureichende Regulierung der Banken und die fehlende Regulierung von Schattenbanken zählen zu den entscheidenden Faktoren für die Immobilienkrise in den Jahren 2008/2009. Hypothekenkredite wurden damals in einem zunehmenden Ausmaß als Mortgage Backed Securities (MBS) zur Refinanzierung genutzt.

MBS und andere forderungsbesicherte Wertpapiere wurden in verschiedene Risikotranchen zerlegt und als strukturierte Kreditprodukte etwa in Form von Collateralized Debt Obligations (CDOs) am Kapitalmarkt gehandelt. Das Risiko dieser strukturierten Kreditprodukte war intransparent und schwer einzuschätzen. Als Lehman Brothers dann am 15. September 2008 Konkurs anmeldete, weitete sich die Immobilienkrise zu einer Weltfinanzkrise aus, da sich Banken gegenseitig kein Geld mehr liehen, die Liquidität an den Anleihenmärkten austrocknete und Wertpapiere weltweit einbrachen. Der eigentliche Grund für die Immobilienkrise 2008/2009 wird oftmals vergessen: Die Marktteilnehmer gingen damals davon aus, dass die Immobilienpreise beständig steigen werden, einkommensschwache Kreditnehmer die Kredite aus den Wertsteigerungen ihrer Häuser zurückbezahlen können und strukturierte Kreditprodukte daher nicht ausfallen werden. Dies erwies sich als falsch.

Die Belastung der Haushalte durch Hypothekendarlehen liegt heute anders als vor der letzten Immobilienkrise 2008/2009 auf einem Tiefstand. Ende 2007 mussten die Haushalte sieben Prozent ihres Einkommens für Zins und Tilgung aufwenden. Heute liegt die Quote bei unter vier Prozent (Stand 2. Quartal 2022, Board of Governors of the Federal Reserve System) und damit auf dem niedrigsten Niveau seit Anfang der 80er Jahre. Die Kreditausfälle lagen im Hypotheken-Segment zuletzt bei moderaten 2,1 Prozent (1. Quartal 2021, Board of Governors of the Federal Reserve System). Auch die Bonität der Kreditnehmer ist heute deutlich besser als im Vorfeld der letzten Immobilienkrise. Der Federal Reserve Bank of New York zufolge lag der Anteil der Kreditnehmer mit schwacher Bonität in den vergangenen Quartalen bei nur rund 5 Prozent.

Die stark gestiegenen Immobilienpreise, die hohe Bewertung der Immobilien relativ zu den durchschnittlichen Einkommen und erste spekulative Exzesse deuten auf eine Blasenbildung am U.S. Häusermarkt hin. Wir erwarten keine Krise am U.S. Immobilienmarkt wie in den Jahren 2008/2009, da die Rahmenbedingungen heute andere sind, sondern eine deutliche Abschwächung der Preisentwicklung am U.S. Häusermarkt. Angesichts der hohen Verbraucherpreisinflation und der Blasenbildung am Immobilienmarkt wird die Federal Reserve die Leitzinsen weiter anheben müssen. Die höheren Leitzinsen wiederum werden die Preisentwicklung am Immobilienmarkt dämpfen und zu einer Abkühlung des volkswirtschaftlichen Wachstums in den Jahren 2022 und 2023 beitragen. Viele Investoren am U.S. Immobilienmarkt werden wiederum lernen, dass Immobilienpreise nicht beständig steigen. Das ist die eigentliche, oftmals vergessene Lehre aus den Jahren 2008/2009.

________________

1) J. Coulter et al. (2022), Real-Time Market Monitoring Finds Signs of Brewing U.S. Housing Bubble, Federal Reserve Bank of Dallas; Robert Shiller (2022), Interview mit Yahoo Finance, Robert Shiller: “We have a lot of ingredients that might lead to a recession”

2) Die Angaben basieren auf eigenen Berechnungen auf Basis der Medianpreise für verkaufte, bestehende Einfamilienhäuser (Median Price of Existing One-Family Homes Sold; Quelle: National Association of Realtors) sowie dem verfügbaren persönlichen pro Kopf-Einkommen (Disposable Personal Income per Capita, Quelle: U.S. Bureau of Economic Analysis)

3) ATTOM, Home Flipping Spikes Across U.S. in First Quarter, 23. Juni 2022; ATTOM definiert die „Home Flipping Rate“ als Anteil der Verkäufe von Wohnimmobilien, die innerhalb von 12 Monaten weiterverkauft werden, auf der Grundlage der Beurkundungen der Verkäufe.

4) Redfin, Investor Home Purchases Plateau But Remain Well Above Pre-Pandemic Levels, 18. August 2022 5) Federal Reserve Bank of New York (2022), Quarterly Report on Household Debt and Credit, August 2022