Das letzte Mal sorgte Ben Bernanke vor acht Jahren damit für das sogenannte „Taper Tantrum“, das Erdbeben am Anleihemarkt ist vielen Anlegern noch in schmerzhafter Erinnerung. Doch dieses Mal ist vieles, wenn nicht alles anders – die Geschichte dürfte sich nicht wiederholen.

Die Federal Reserve dürfte kurz vor der Ankündigung stehen, ihre monatlichen Anleihekäufe von 120 Milliarden Dollar zu reduzieren, weil sich die US-Wirtschaft soweit erholt hat, dass es dieser geldpolitischen Unterstützung nicht mehr bedarf. Damit werden aber auch Erinnerungen an das Jahr 2013 wach, als der damalige Fed-Chef mit eben dieser Nachricht für einen Ausverkauf an den Anleihemärkten sorgte und die Renditen in die Höhe schnellen ließ. Die Schockwelle war insbesondere in den Schwellenländern zu spüren. Eine Wiederholung der Ereignisse dürfte unseres Erachtens dieses Mal allerdings nicht anstehen.

Ankündigung nicht überraschend

Im Unterschied zu damals kommt eine solche Ankündigung nicht überraschend. Der Markt wurde seit dem Frühjahr vorsichtig in kleinsten Dosen mit der Idee vertraut gemacht.

Keine Geldknappheit im System

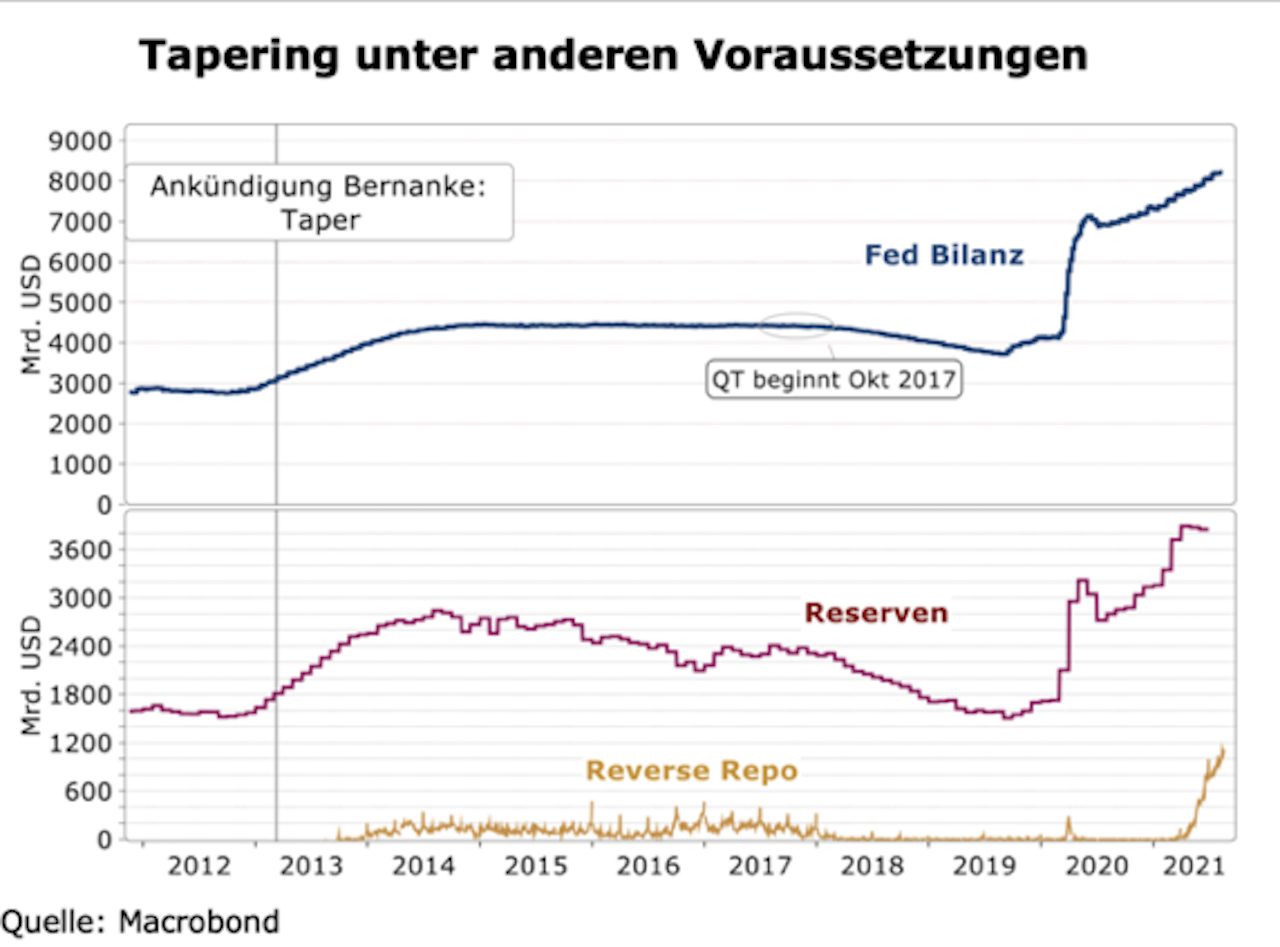

Die Verdoppelung der Bilanz der US-Notenbank über die vergangenen 18 Monate auf über acht Billionen US-Dollar hat auch zu einer Verdoppelung der Überschussreserven der Banken bei der Fed geführt. Diese Liquiditätsflut hätte die amerikanischen Geldmarktzinsen unter null gedrückt, wenn die Fed nicht mit der Reverse-Repo-Fazilität den Spielraum nach unten kappen würde. Hier können die Banken nicht benötigte Liquidität zu einem festen Satz von aktuell fünf Basispunkten bei der Fed abladen. Derzeit werden dort über eine Billion US-Dollar geparkt.

Selbst unter der Annahme, die Fed würde die Anleihekäufe ab Januar linear innerhalb von sechs Monaten komplett auslaufen lassen, wäre der geparkte Puffer erst Ende nächsten Jahres aufgebraucht. Bis dahin gäbe es keine Geldknappheit im System. Im Jahr 2013 war das nicht so.

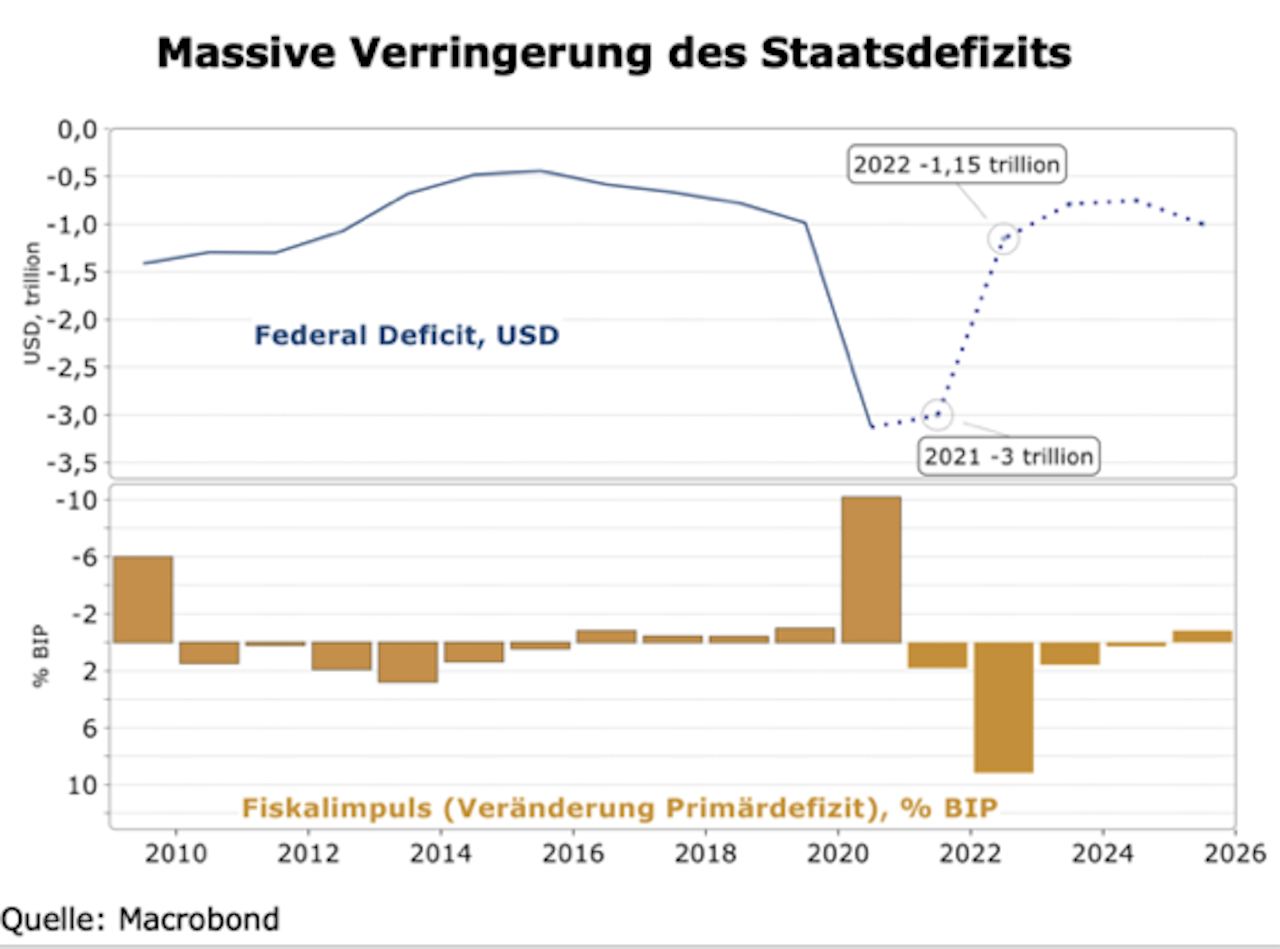

Tapering geht mit sinkender Neuverschuldung einher

Die monatlich im Volumen von 40 Milliarden US-Dollar aufgekauften hypothekenbesicherten Anleihen (MBS) mal außen vorgelassen, absorbiert die Fed im laufenden Fiskaljahr bis September US-Staatsanleihen im Wert von 960 Millionen US-Dollar. Dem steht eine staatliche Neuverschuldung von geschätzt drei Billionen gegenüber. Im nächsten Fiskaljahr, also ab Oktober, sollte sich diese laut der Budgetpläne allerdings signifikant verringern. Erwartet wird selbst mit dem gegenwärtig debattierten Infrastrukturpaket dann nur noch ein Defizit im US-Haushalt von maximal 1,3 Billionen US-Dollar. Die Fed aber würde bei dem oben skizzierten Taper-Pfad bis Juni nächsten Jahres davon immer noch 600 Milliarden aus dem Markt nehmen. Abzüglich der Fed-Käufe müsste der Markt also nur noch für eine Aufnahme von rund 700 Milliarden Dollar bereit sein, nachdem er es im laufenden Fiskaljahr mit über zwei Billionen US-Dollar aufnehmen konnte.

Nachfrage nach US-Staatsanleihen dürfte hoch bleiben

Das sollte auch deshalb kein Problem sein, da insbesondere die Nachfrage ausländischer Investoren nach US-Staatsanleihen robust bleiben dürfte. Angesichts negativer Zinsen alternativer Anlagen mit Top-Ratings wird sich hier vorerst wenig ändern. So wurden in der letzten Auktion 10-jähriger US-Staatsanleihen von ausländischen Käufern 32 Milliarden US-Dollar und damit 77 Prozent der gesamten Emission erworben. Wir erwarten deshalb, dass am US-Anleihemarkt trotz des bevorstehenden Taperings die potenzielle Nachfrage weiterhin die Netto-Neuemissionen übersteigen und damit tendenziell auf die Renditen drücken wird.

Negativer Fiskalimpuls mit Bremswirkungen

Die Rückführung des Defizits im US-Haushalt dürfte zudem eine enorme Bremswirkung auf die Konjunktur haben. Der sogenannte Fiskalimpuls, hier gemessen als Veränderung des Primärdefizits ohne Zinszahlungen, fällt laut Schätzung des Congressional Budget Office (CBO) auf rund minus neun Prozent des BIP.

Die gängige Erwartung ist, dass die US-Wirtschaft damit gut zurechtkommen wird, weil der Wirtschaftskreislauf wieder rund läuft und keiner staatlichen Hilfe mehr bedarf. Allerdings ist dann auch nur noch mit einem Wachstum von rund zwei Prozent im Einklang mit dem Potenzialwachstum zu rechnen. Wir haben die Spitze der Konjunkturerholung bereits im zweiten Quartal gesehen, nun mehren sich die Signale einer Verlangsamung. Außerdem steigt auch in den USA die Angst vor der Ausbreitung neuer Corona-Varianten. Deshalb werden gerade private Haushalte aus Vorsicht nur sehr zögerlich und wenn überhaupt geneigt sein, ihre stark gestiegenen Ersparnisse auszugeben.

Beruhigung der Inflation

Wir sehen deshalb gute Chancen für eine schnelle Beruhigung der Inflation. Auf der einen Seite dürfte die Wachstumsverlangsamung den Nachfragedruck mindern. Auf der anderen Seite werden im Laufe der Zeit weit verbreitete Lieferengpässe verschwinden und sich damit zusammenhängende Preissprünge wieder zurückbilden.

Fazit: Taper ohne Tantrum

Kurz zusammengefasst erwarten wir zwar ein Taper, diesmal aber ohne Tantrum. Außerdem rechnen wir nicht mit einer unmittelbar im Anschluss folgenden Zinserhöhung. Für die Finanzmärkte bedeutet dies ein geringes Risiko für stark steigende Renditen, wir gehen eher von einer flacheren Renditekurve aus. Leicht freundliche Bondmärkte dürften die Kurse am Aktienmarkt stützen, während moderatere Gewinnaussichten aufgrund der Wachstumsverlangsamung eine potenzielle Belastung darstellen. Hier bleibt eine sorgfältige Auswahl von Regionen und Sektoren wichtig. Am Devisenmarkt rechnen wir per Saldo mit einem leicht stärkeren US-Dollar gegenüber dem Euro.

Ein Kommentar von Dr. Adolf Rosenstock, volkswirtschaftlicher Berater MainSky