Wir haben vier Hauptübertragungswege der Politik identifiziert, die wir für besonders relevant halten. Erstens und vor allem beeinflussen die USA die globalen Finanzmärkte durch die Dominanz ihres Reservewährungsstatus sowie als Heimat der weltweit größten und tiefsten Kapitalmärkte. Insbesondere übertragen sich US-Einflüsse schnell über Änderungen der finanziellen Bedingungen, die sich im relativen Wert des US-Dollars und in den US-Zinssätzen ausdrücken. Diese Bedingungen unterliegen stark der allgemeinen makroökonomischen Politikmischung, wobei Fiskal- und Geldpolitik zentrale Rollen bei der Gestaltung des Ergebnisses spielen.

Die Entscheidung von Präsident Biden, aus dem US-Präsidentschaftsrennen auszusteigen, bedeutet, dass die Wahlen 2024 weniger wahrscheinlich zu einem republikanischen Durchmarsch (2024 US-Wahl – Große oder kleine makroökonomische Veränderung?) und einer erheblichen fiskalischen Expansion führen werden. Vielmehr könnten die Demokraten das Repräsentantenhaus kontrollieren, was zu einem moderateren fiskalischen Impuls führen würde. Die Wahrnehmung der US-Geldpolitik unter einer Trump-Administration wäre ebenfalls ein Schlüsselfaktor. Wir glauben, dass Trump versuchen würde, die Geldpolitik zu beeinflussen, selbst ohne ein Mandat des Kongresses, und die Märkte dazu zwingen würde, langfristig mehr Unsicherheit in Bezug auf die Inflation zu berücksichtigen. Diese potenziellen Szenarien haben bereits ausgereicht, um die Märkte zu bewegen, wobei langfristige Renditen zusammen mit Trumps verbesserten Umfragewerten gestiegen sind.

Darüber hinaus hat der US-Präsident exekutive Befugnisse über politische Bereiche, die unabhängig vom Kongress sind. Drei Bereiche werden dabei voraussichtlich im Fokus stehen: Energie, Handel und Sicherheit. In Bezug auf Energie würde Trump zweifellos die US-Bemühungen verstärken, die US-Energieexporte zu steigern. Verbesserten Beziehungen zu großen Energieproduzenten sollten auch dazu beitragen, dass das globale Energieangebot reichlich bleibt und die Preise gedämpft werden. Das Energieangebot und die Preise sind Teil eines globalen Marktes, und somit betreffen die Vorteile/Kosten von US-Maßnahmen direkt die Weltwirtschaft.

Beim Handel würden fast sicher Zollsteigerungen erfolgen, wobei ein unverhältnismäßig großer Anteil auf chinesische Importe entfallen würde. Es könnten jedoch auch selektive Zölle auf eine Reihe von Importen aus Europa und bestimmten Schwellenländern erwartet werden. Wir würden nicht erwarten, dass Mexiko mit bedeutenden Handelsstörungen konfrontiert wird, da das von Trump verfasste USMCA erst 2026 zur Erneuerung ansteht und wahrscheinlich unter ähnlichen Bedingungen verlängert wird. Da die Handelspolitik aufgrund ihres diskriminierenden Charakters am ehesten zu einer Divergenz zwischen ausländischen Volkswirtschaften und Märkten führen kann, ist sie ein bedeutender Hebel.

Schließlich sind Außen- und Sicherheitspolitik das exklusive Gebiet des Präsidenten. Trump würde wahrscheinlich weiterhin höhere Sicherheitsverpflichtungen von US-Verbündeten, insbesondere in Europa, verlangen. Der explizite Schwenk der US-Militäraufmerksamkeit nach Asien würde auch ein höheres Risiko für China durch geopolitische Risikowahrnehmungen und die Hemmung inländischer Reformen mit sich bringen.

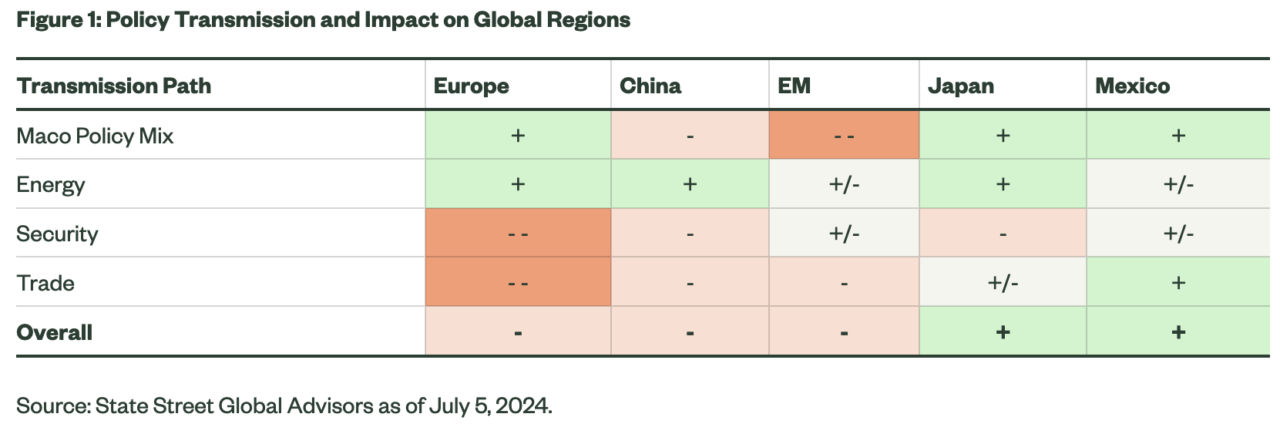

Abbildung 1 fasst unsere Gesamtansichten zusammen, wobei China und viele Schwellenländer am stärksten exponiert sind, da sie negativ mit einem stärkeren US-Dollar und höheren US-Langfristzinsen korrelieren. China wäre unweigerlich das Hauptziel der US-Handelssanktionen, aber die Auswirkungen auf China würden teilweise durch die Fähigkeit zur Abwertung des Renminbi gemildert. Die Kapazität der chinesischen Unternehmenssektoren, die Produktion in Drittstaaten zu diversifizieren, bietet einen weiteren Ausgleich. Darüber hinaus würde China als großer Energieimporteur indirekt von günstigeren Energiepreisen profitieren. Andere große Energieimporteure aus Schwellenländern wie Indien würden ebenfalls profitieren, obwohl der Schwellenländerkomplex viele Energieproduzenten enthält, für die niedrigere Energiepreise ihre eigenen wirtschaftlichen Aussichten einschränken würden.

Im Gegensatz zu China kann Europa Handelsspannungen nicht durch seinen Wechselkurs ausgleichen und würde daher auch unter der Abwertung des RMB und dem Verlust der Wettbewerbsfähigkeit gegenüber China leiden. Handelsstreitigkeiten bei großen europäischen Investitionsgütern verhindern auch eine Rückeinfuhr über Drittstaaten, wodurch wichtige Industrien in Europa stark exponiert bleiben. Ein größerer Handelskrieg könnte zwar verhindert werden, aber der Preis dafür für die Europäische Union könnten Zugeständnisse sein, die ihre Exportsektoren schwächen. Ein weiteres Zugeständnis wären noch höhere Sicherheitsausgaben im Austausch für US-Sicherheitszusagen. Diese fiskalische Belastung würde auch langfristige Sorgen über die europäische Sicherheit verschärfen und die strukturellen Risikoprämien für europäische Vermögenswerte erhöhen.

Die Nettogewinner eines neuen Trump-Regimes dürften die gleichen sein wie während Trump 1.0. Der mexikanische Peso war von 2017 bis 2020 die bestperformende Währung, da sich anti-mexikanische Politiken nicht materialisierten – wir würden das Gleiche im Bereich der Wirtschaft und Märkte für 2025-2028 erwarten. Ähnlich ist Japan viel weniger anfällig für Handelsunterbrechungen und könnte sogar einige Marktanteile Chinas in den kommenden Jahren verdrängen; Japan würde auch von niedrigeren Energiekosten profitieren.

Für Investoren werden US-Wahlen klassisch über US-Aktiensektoren gespielt, basierend auf der regulatorischen Haltung der jeweiligen Partei, wie wir in einem früheren Artikel dargelegt haben. In Verbindung mit der Ablehnung der Legalität der Chevron-Differenzierung durch den Obersten Gerichtshof der USA steht die USA kurz davor, in eine Ära einzutreten, in der die Regulierung wahrscheinlich deutlich „leichter“ wird. Könnte dies ähnliche Bewegungen in Richtung Deregulierung über die Grenzen der USA hinaus auslösen?

Es besteht auch eine hohe Wahrscheinlichkeit, dass eine Trump-Administration diese inländische Deregulierungsentwicklung parallel dazu verfolgen würde, indem sie die USA aus mehreren globalen Politikorganisationen und -abkommen in Bereichen wie Klima, Finanzen, Technologie und digitale Regulierung zurückzieht. Für Europa stellt dies eine weitere strukturelle Herausforderung dar, da die Lücke zugunsten der US-Überlegenheit in Innovation und Geschäftsumfeld wächst. Dies ist schwer zu spezifizieren, aber ein nicht zu vernachlässigender Rückenwind für die US-Exceptionalism im weiteren Sinne. Gleichzeitig könnte jedoch die innenpolitische Kohäsion eine Bedrohung für die US-Führungsrolle darstellen, etwas, das wir in unserem letzten Artikel im Herbst untersuchen werden.