Es sind vermutlich vor allem drei Faktoren, die den jüngsten Rückgang der Gold- und Silberpreise erklären können:

(1) Die Konjunkturlage hellt sich auf. Auf den Finanzmärkten setzt sich die Erwartung zusehends durch, dass die politisch diktierte Lockdown-Krise nun bald überwunden sein wird, dass die weltweite Konjunktur sich weiter erholen wird.

(2) Die Zinsen ziehen an. Zum einen hat die Erwartung einer verbesserten Wirtschaftslage die US-Zinsen ansteigen lassen. So ist die 10-jährige Rendite der US-Staatsanleihen von Ende Januar 2021 bis heute um etwa 0,50 Prozentpunkte angestiegen. Dahinter verbirgt sich auch ein Anziehen der Inflationserwartungen (dazu gleich noch mehr).

(3) Die Risikoprämien sinken: Die Aussicht auf eine anziehende Wirtschaftstätigkeit hat die Risikoprämien in den Kreditmärkten absinken lassen. Die Finanzmärkte spekulieren darauf, dass die Staaten und ihre Zentralbanken eine neuerliche Konjunkturkrise mit allen Mitteln bekämpfen werden. Investoren sind daher wieder besonders geneigt, Risiken auf den Finanzmärkten einzugehen.

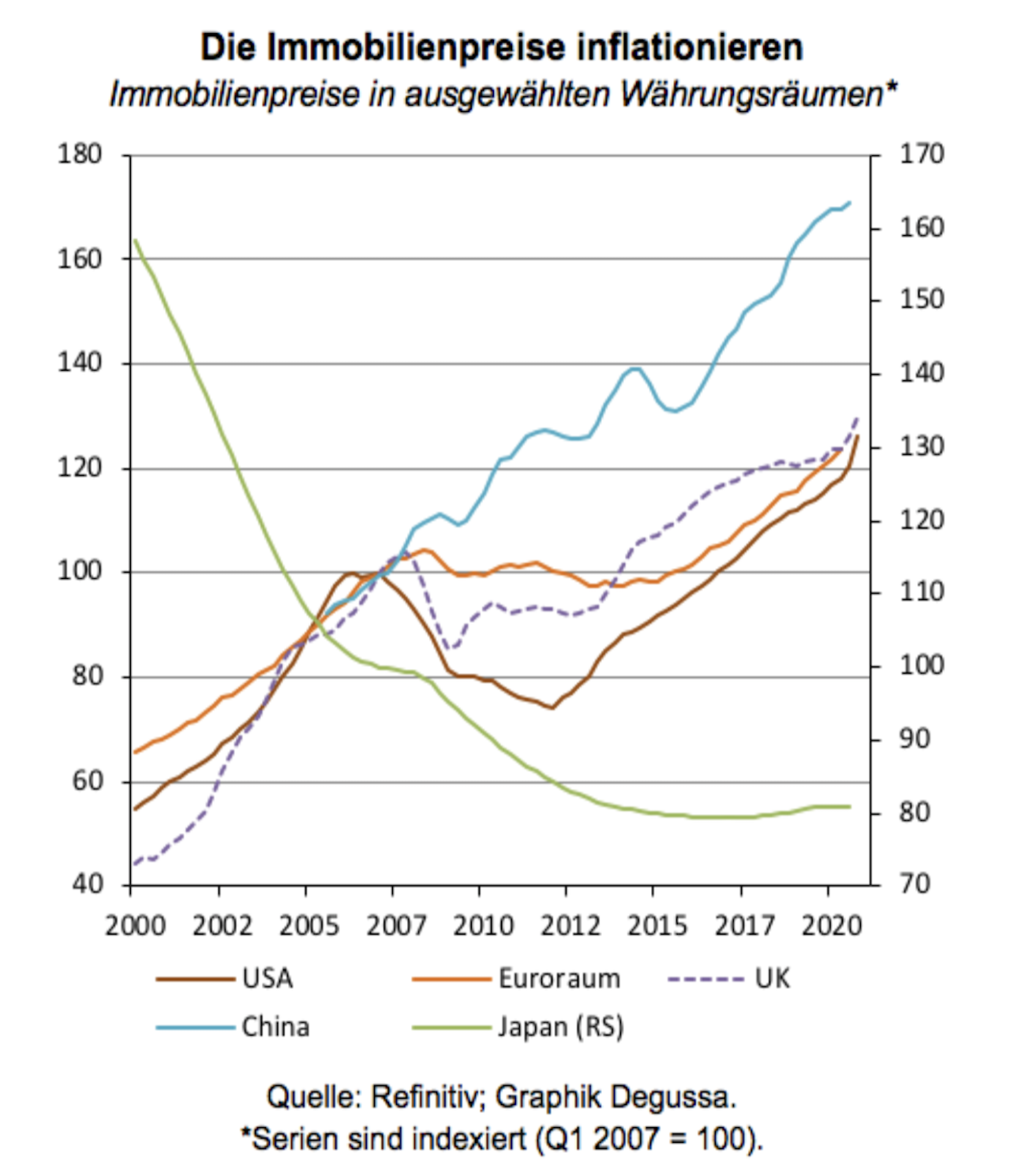

(4) Die Vermögenspreise inflationieren. Die drastische Ausweitung der Geldmengen, für die die Zentralbanken sorgen, treibt die Vermögenspreise sowie auch deren Bewertungsniveaus in die Höhe, sowohl in den Aktien- als auch in den Immobilienmärkten. Anlagen in diese Vermögensklassen konkurrieren verstärkt als Inflationsschutz und Anlageobjekt mit Gold, gewinnen an Attraktivität in Zeiten, in denen die Kreditausfallsorgen (Risikoprämien) zurückgehen.

Es sind jedoch vermutlich insbesondere die anziehenden Zinsen und die gesunkenen Risikosorgen der Anleger, die die Preise für Gold und belasten. (Vor allem steigende Zinsen verteuern das Halten von Gold und Silber: Dem Anleger entgegen Erträge, die er alternativ mit dem Halten von zinstragenden Papieren erzielen kann, und das dämpft die Preise für die Edelmetalle.)

Diese Einschätzung wird gestützt durch die Bestandsentwicklung der Gold-Exchange-Traded Funds (ETFs). Betrugen sie Ende Oktober 2020 noch 3.900,28 Tonnen, waren sie bis Ende Februar 2021 auf 3.680,60 Tonnen gefallen (ein Rückgang von 219,67 Tonnen oder 5,6%); die Nachfrage nach Gold-ETFs reagiert meist sehr sensibel auf das Zinsumfeld.

Kurzum: Die Attraktivität von Gold und Silber als Instrument zur Risikoabsicherung und Wertsteigerung hat sich aktuell aus Sicht vieler Investoren verringert, und das schlägt sich in einem gedrückten Preis nieder. Die entscheidende Frage ist jedoch: Wie geht es weiter?

Wie geht es weiter?

Bis der Zinsauftrieb zum Stillstand kommt, könnte der Druck auf die Gold- und Silberpreise andauern. Wir halten es jedoch für sehr wahrscheinlich, dass die Zentralbanken dem Zinsauftrieb bald ein Ende bereiten; dass dürfte vermutlich spätestens dann passieren, wenn die Rendite der 10-jährigen US-Staatsanleihe die 2-Prozentmarke erreicht.

Steigende Kapitalmarktzinsen sind nämlich angesichts der weltweit hohen (Über-)Verschuldung politisch nicht gewünscht, schon gar nicht steigende reale Zinsen (das heißt nominale Zinsen abzüglich der Teuerungsrate).

Und um die Langfristzinsen zu kontrollieren, werden die Zentralbanken ihre Anleihekäufe fortsetzen beziehungsweise ausweiten. Die Staaten lassen in den kommenden Jahren zudem hohe Defizite zu, die mit der Ausgabe von neuem Geld finanziert werden. Das wird die Geldmengen anschwellen lassen und die Inflation der Konsum- und/oder Vermögenspreise verstärken. Die Folge: Die Kaufkraft der offiziellen Währungen schwindet.

Grundsätzlich ist hier zu beachten, dass die weltweite Konjunkturerholung auf tönernen Füßen steht: Er wird angetrieben von extrem niedrigen Zinsen und einer gewaltigen Ausweitung der Schulden und der Geldmenge. Derartige Aufschwünge bilden Ungleichgewichte heraus, die früher oder später in Krisen zutage treten. Anleger sind gut beraten, die Risiken, die dem internationalen Schuldgeldsystem innewohnen, nicht aus den Augen zu verlieren. Die Finanzmärkte bleiben schwankungsanfällig, es ist damit zu rechnen, dass das Potential für „Schocks“ weiter zunehmen wird. Eine Versicherungsmöglichkeit gegen den Geldwertschwund und vor allem auch gegen Systemrisiken bietet das Halten von physischem Gold und Silber.

Empfehlung für Gold und Silber

Der jüngste Preisrutsch bei Gold und Silber hat uns zugegebenermaßen überrascht. Wir sehen darin jedoch kein Indiz, dass der langfristige Aufwärtstrend dadurch gebrochen wird.

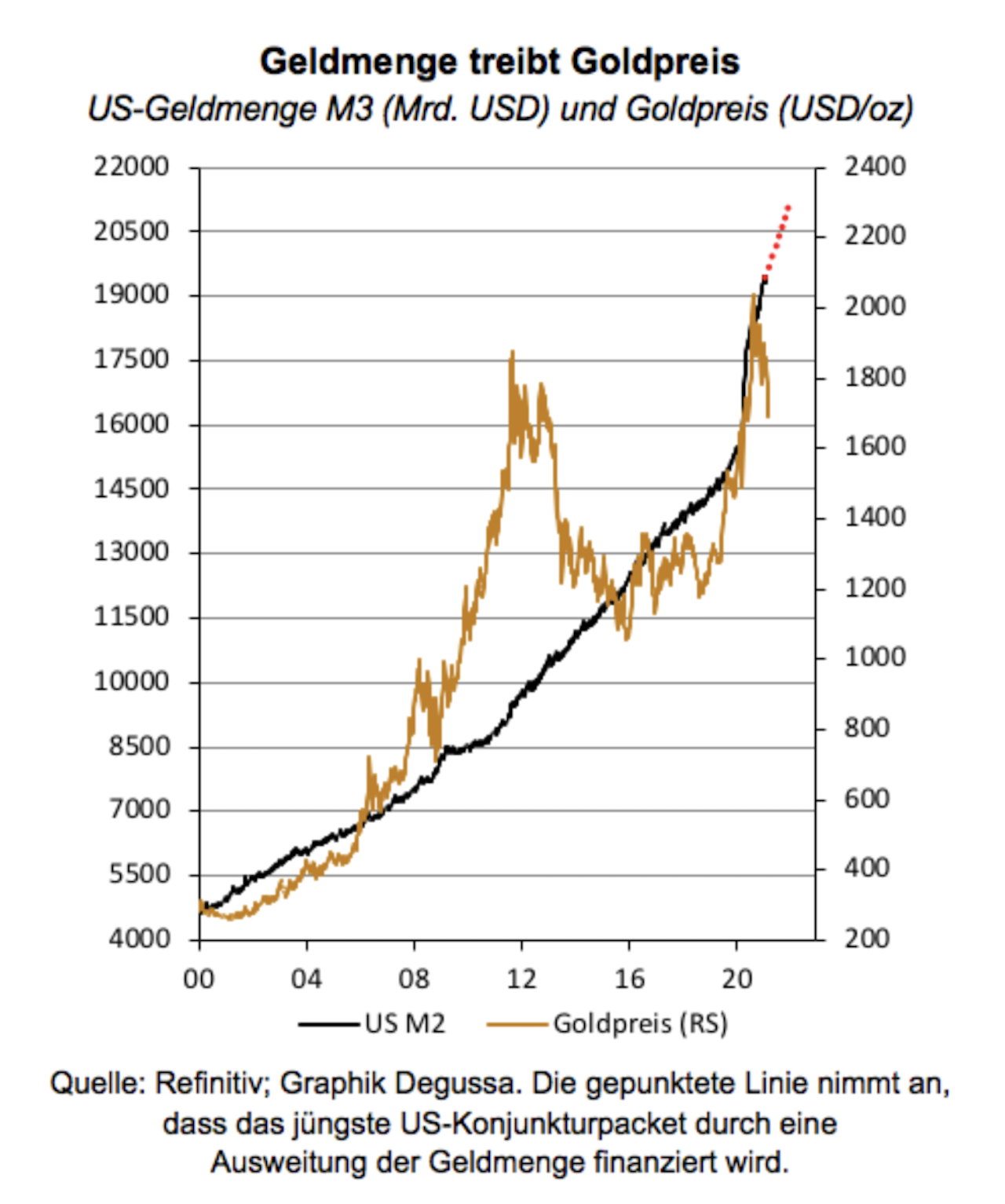

Ein Grund für diese Einschätzung ist der langfristige Verbund zwischen Goldpreis und der Geldmenge (siehe nachstehende Abbildung), der bereits heute eine deutliche Unterbewertung des Gold- und auch des Silberpreises andeutet.

Unsere Empfehlung für langfristig orientierte Anleger lautet, bereits eingegangene Gold- und Silberpositionen zu halten. Und diejenigen Anleger, die noch nicht positioniert sind, sollten erwägen, einen Teil ihres Kapitals in physischem Gold und Silber anzulegen. Für sie hat der jüngste Preisrückgang Gold und Silber noch attraktiver gemacht: Der Einstieg ist günstiger geworden.

Wer mit einem langfristigen Horizont operiert (von mindestens, sagen wir, drei oder fünf Jahren), für den haben Gold und Silber derzeit ein attraktives Ertrags-Risikoprofil; und sollten die Preise doch noch etwas weiter nachgeben, wird der Erwerb von Gold und Silber noch attraktiver für den langfristig orientierten Anleger.