Ein Anruf am Vormittag, ein 40-jähriger Landwirt in zweiter Generation aus Niedersachsen, langjähriger Kunde von Makler Marc Brettmann, Landvolk MB Finanz, möchte seinen Hof erweitern und einen neuen Stall für Rinder kaufen. Den Kapitalbedarf von rund einer Million Euro möchte der Landwirt über einen Kredit mit möglichst günstigen Konditionen über 15 bis 20 Jahre decken. Ein typischer Fall aus der Mittelstandsfinanzierung. Laut einer Mittelstandsumfrage der Volks- und Raiffeisenbanken aus dem vergangenen Herbst hat die Agrarwirtschaft den höchsten Finanzierungsbedarf aller KMU-Branchen.

Dass der Kunde nicht zuerst bei seiner Hausbank anfragt, sondern direkt auf einen unabhängigen Vermittler zugeht, ist heutzutage längst nicht mehr untypisch. „Wir haben Fälle, wo bereits ein Angebot von der Hausbank vorliegt. Wir haben Fälle, wo die Hausbank angesprochen ist und sich noch im Prüfprozess befindet. Und wir haben auch Fälle, wo die Hausbank des Kunden noch keine Kenntnis hat und wir dann gegebenenfalls auch die Gespräche mit der Hausbank führen sollen“, erläutert Marc Brettmann. Der freie Berater aus Hannover mit Bankenhintergrund hat sich mit seinem Maklerunternehmen auf Landwirte spezialisiert und agiert mittlerweile in fünf Bundesländern, die Mittelstandsfinanzierung ist eines seiner etablierten Geschäftsfelder.

Dabei arbeitet Brettmann gern mit den Hausbanken seiner Kunden zusammen, er bestätigt indes auch, dass es nicht mehr ein ungeschriebenes Gesetz ist, dass die Hausbank stets treu an der Seite des Firmenkunden steht. „Gerade die Landwirtschaft wird immer mal wieder kritischer gesehen. Volksbanken und Sparkassen spielen hier traditionell eine große Rolle. Durch Fusionen und neue Ausrichtungen kommt es durchaus vor, dass das Kreditportfolio im landwirtschaftlichen Bereich abgebaut wird“, so Brettmann.

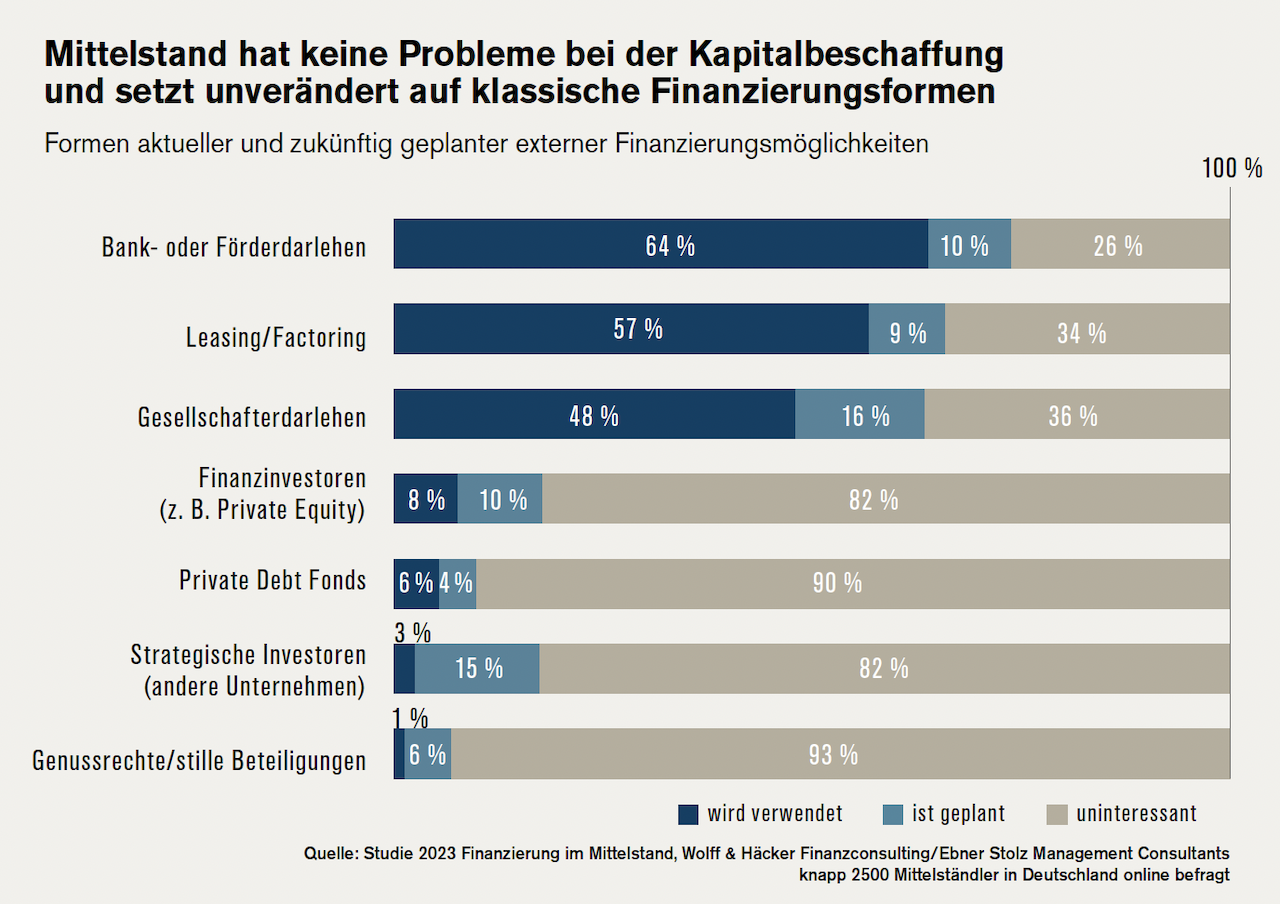

Laut einer Studie von Ebner Stolz Management Consultants und Wolff & Häcker Finanzconsulting setzt der Mittelstand auch nach der Pandemie weiterhin auf konservative Finanzierungsinstrumente: Bank- und Förderdarlehen, Leasing oder Factoring sowie Gesellschafterdarlehen dominieren unverändert das Finanzierungsgeschehen. „Alternative externe Finanzierungsquellen, wie Finanzinvestoren, Private Debt Fonds oder auch strategische Investoren, werden nach wie vor von einer großen Mehrheit der Unternehmer als wenig interessant eingestuft“, konstatiert Mirko Häcker, Vorstand bei Wolff & Häcker Finanzconsulting.

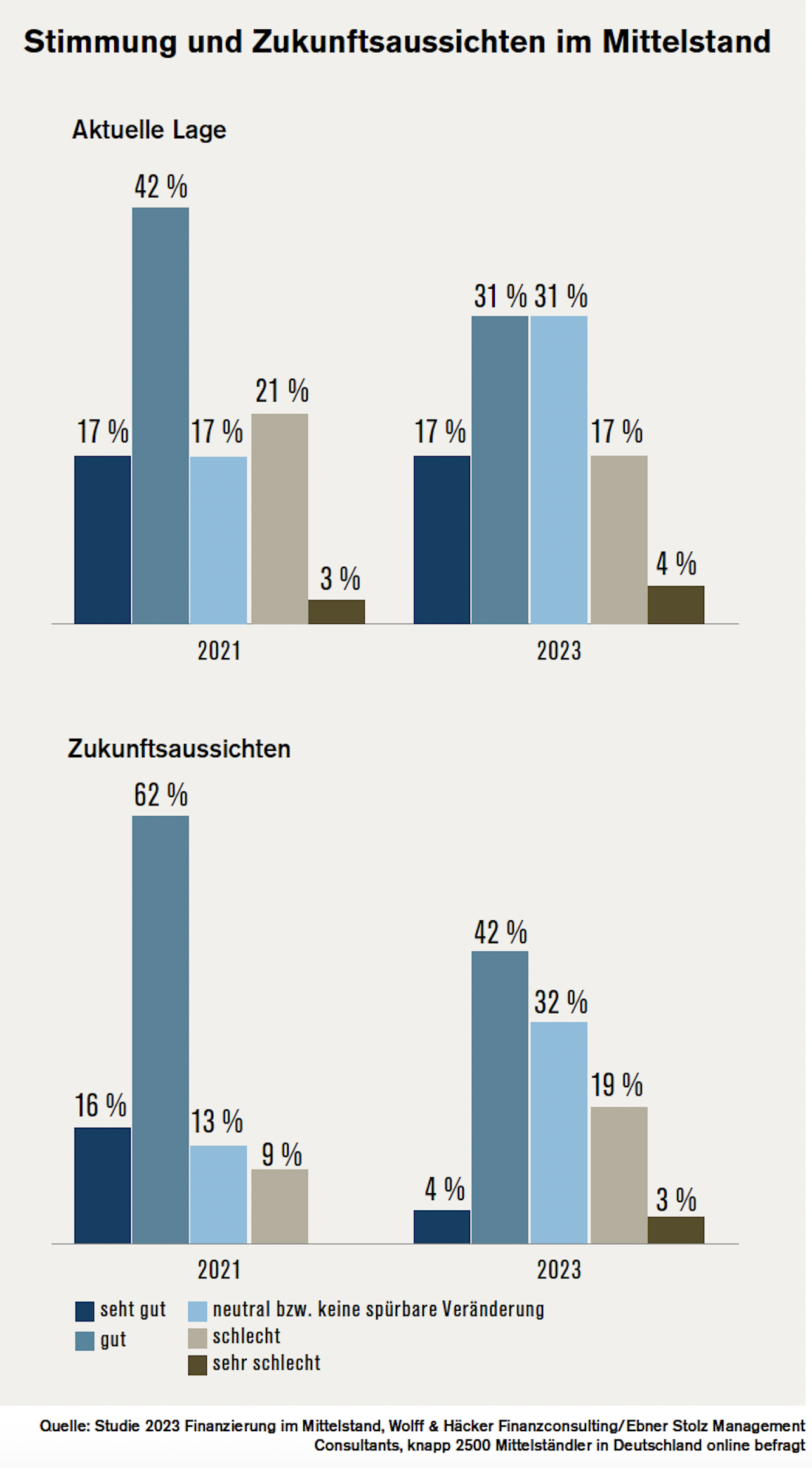

Auch die Stimmung und die Zukunftsaussichten werden im Mittelstand laut einer Umfrage aus dem letzten Jahr weiterhin als grundsätzlich positiv bewertet, fallen aber dennoch schlechter aus als noch zwei Jahre zuvor. Unzweifelhaft befindet sich die Mittelstandsfinanzierung jedoch im Wandel. „Der Stand der Technik bei der Gewerbefinanzierung ist aktuell vergleichbar mit dem des Immobilienfinanzierungsgeschäftes vor 15 Jahren“, schätzt Dirk Kretzschmar, Geschäftsführer der NCS Netfonds Credit Service. Die Tochterfirma der Netfonds Gruppe tritt mit unterschiedlichen Kooperationsmodellen als Partner für alle Makler auf, die Geschäftskunden mit Krediten und anderen Finanzierungsinstrumenten versorgen wollen. Auch für Makler, die im Gewerbefinanzierungsbereich nicht über die nötige Expertise verfügen, gibt es ein Modell. „Bei vielen Gewerbefinanzierungen macht den Erfolg die Mischung aus individueller Beratung und die technische Unterstützung im Hintergrund mittels Plattformen aus. Hier spielen Automatisierung und KI eine wichtige Rolle, um das Geschäft skalierbar zu machen“, so Kretzschmar. Erkennbar sei deutlich, dass Bankprozesse vielerorts aufgebrochen und auch ausgelagert werden.

Für Vermittelnde kann dieser Markt auch deshalb attraktiv sein, weil sich im Laufe des Beratungsprozesses oftmals Cross-Selling-Potenziale ergeben, da es viele Querverbindungen für Investmentberater oder Versicherungsmakler gibt. „Erfahrungsgemäß fühlt sich die Zielgruppe der kleinen Selbstständigen, kleineren Unternehmen und Freiberuflern bei vielen Banken nicht mehr gut betreut. Insbesondere sind kleinere Finanzierungsvolumen für klassische Bankprozesse nicht lukrativ. Hier kommen Fintechs und Plattformen ins Spiel, die wir kennen und nutzen“, so NCS-Experte Kretzschmar weiter. Laut einer repräsentativen Studie des Sparkassen- und Giroverbandes will bereits jedes zweite KMU (49 Prozent) die Bindung zur Hausbank lockern.

Die Digitalisierung ermöglicht dabei insbesondere schnelle und kostengünstige Finanzierungen im Standardbereich, etwa für Maschinen- und Technikfinanzierung. „Banken und Fintechs nutzen hierfür Standardprozesse, die in weiten Teilen digitalisiert abgewickelt werden. So gehören zum Beispiel stundenlange Bilanzanalysen inzwischen der Vergangenheit an“, erklärt Wolfgang Kuckertz, Vorstand der Going Public Akademie für Finanzberatung.

Attraktiv ist auch, dass für das Geschäftsfeld der Kreditvermittlung im gewerblichen Bereich erstaunlich niedrige regulatorische Voraussetzungen gelten, es fällt unter den freien Bereich des Paragraf 34c der Gewerbeordnung. „Für diesen Bereich gibt es weder eine Mindestqualifizierungspflicht noch die Pflicht zur permanenten Weiterbildung. Eine Gewerbeanmeldung reicht. Allerdings ist das Geschäft inhaltlich anspruchsvoll und ohne ein Mindest-Know-how nicht leistbar“, betont Going-Public-Experte Kuckertz. Der Berliner Bildungsdienstleister hat mit der IHK Frankfurt am Main gemeinsam die Qualifizierung „Fachmann/-frau für Unternehmensfinanzierung (IHK)“ entwickelt.

Eine frühere Kursteilnehmerin ist Angela Roth, die als gelernte Bankerin viele Jahre im Hypoport-Konzern Banken beraten und Vermittleranfragen für Kredite bearbeitet hat. Als sie sich in Karlsruhe mit ihrem Unternehmen Zinskonzept und einem Schwerpunkt auf private Wohnbaufinanzierung als unabhängige Vermittlerin selbstständig machte, erhielt sie immer wieder Anfragen zur Gewerbefinanzierung. „Ich habe mir dieses Feld systematisch erschlossen, aktuell haben wir noch zwölf Mitarbeitende in einem geschlossenen Weiterbildungskurs bei Going Public, der in Kürze abgeschlossen wird“, sagt Angela Roth.

Denn die mitunter komplexen Kreditprodukte – von Gewerbekrediten über Leasing und Factoring – und die zugehörige Abwicklung erfordern fundiertes Sachwissen und zudem valide Kontakte zu den Finanzierungspartnern – Banken oder auch Plattformen, die in den letzten Jahren verstärkt in den Markt drängen. „Wir arbeiten mit der Plattform FinCompare zusammen“, sagt Roth und skizziert das übliche Vorgehen bei Kundenanfragen: „Wir kontaktieren den Kunden zunächst über ein Telefonat oder ein Teams-Meeting, lernen den Kunden kennen und klären den Bedarf. Der KMU-Bereich ist sehr vielfältig, geht es zum Beispiel um eine Einkaufsfinanzierung oder um ein Leasing? Recht häufig haben wir Anfragen zu einer gewerbliche Immobilienfinanzierung“, betont die Expertin. Im Anschluss erhält der Kunde eine Aufstellung, was Zinskonzept an Daten, Zahlen und Fakten benötigt. Liegen diese Angaben vollständig vor, geht es in die Ausschreibungsphase. „Hier kommt dann FinCompare ins Spiel, dort haben wir eine gute Übersicht, was wir an passenden Kreditprodukten anbieten können. Am Ende der Ausschreibungsphase haben wir meist zwei oder drei Angebote, die wir dem Kunden aufbereitet und verständlich präsentieren“, so Roth.

Gemeinsam mit dem Kunden wird dann erarbeitet, was für ihn am besten passt. „Wenn sich der Kunde für ein Angebot entscheidet, begleiten wir ihn auf dieser Reise, bis die Verträge erstellt sind und es zur Auszahlung kommt. Dabei sind wir immer die Schnittstelle zur Bank und stehen stets an der Seite des Kunden“, betont Roth.

Für die Vergütung bedient sich Zinskonzept unterschiedlicher Modelle. Viele Banken zahlen eine Vermittlungsprovision. „Oft ist es aber so, dass das Gewerbegeschäft sehr umfangreich ist. Bei sehr großem Aufwand schließen wir mit dem Kunden einen Vermittlungsvertrag. Nur im Erfolgsfall, also wenn der Kunde bei uns abschließt, wird eine Fee zwischen ein und drei Prozent fällig“, erläutert Roth. Ist FinCompare beteiligt, geht zudem eine überschaubare Gebühr für die technische Unterstützung an die Plattform.

Auch Marc Brettmann bietet Firmenkunden unterschiedliche Vergütungsmodelle an, arbeitet aber abgesehen von Einzelfällen wie etwa einer Maschinenfinanzierung nicht mit Plattformen zusammen. „Wir arbeiten auf der Basis von Beratungsverträgen und nehmen keine Vermittlungsprovision von den Banken an. Gerade bei höheren Volumina – es können auch in der Spitze auch mal 15 Millionen Euro sein – können diese Provisionen deutlich voneinander abweichen. Darüber möchte ich als unabhängiger Berater mit dem Kunden gar nicht reden müssen“, begründet Brettmann sein Konzept, Nettokonditionen mit den Banken auszuhandeln.

Der Beratungsvertrag mit dem Kunden umfasst die Dienstleistung seines Unternehmens, den Beratungsgegenstand und die Vergütung. „Wir bieten unterschiedliche Vergütungsmodelle an, die wir mit den Kunden gemeinsam erörtern. Je nach Umfang des Auftrags können wir auf Stundenbasis abrechnen, ein Fixum generieren oder auch eine erfolgsabhängige Vergütung vereinbaren“, präzisiert Brettmann.

Wichtig ist demnach auch eine Vollmacht des Kunden, die es Brettmann ermöglicht, sich sämtliche relevante Unterlagen direkt zu beschaffen. So kann er zum Beispiel direkt vom Steuerberater Bilanzen, Einkommensteuerbescheide et cetera anfordern und Rückfragen auch direkt vornehmen. Der Vorteil: Der Berater prüft dabei das Geschäftsmodell des Kunden und kann eventuelle Schwachstellen finden, die beim späteren Gespräch mit der Bank proaktiv erklärt werden. „Wir gehen ganz gezielt auf geeignete Finanzierungspartner zu und machen dem Banker das Projekt möglichst schnell schmackhaft. Ein Banker benötigt immer noch einen weiteren Entscheidungsträger, er muss also rasch erkennen können, dass es sich für die Bank wirklich lohnt zu hier akquirieren“, so Brettmann. Der Kunde spart dadurch viel Zeit und muss sich nicht um die Bürokratie kümmern.

Je nach Umfang und Komplexität dauert die Kreditgewährung unterschiedlich lang. Laut Brettmanns Erfahrung wird etwa ein Kredit über 50.000 Euro für den Kauf einer gebrauchten Maschine innerhalb von 24 Stunden bewilligt, während man für größere siebenstellige Kreditwünsche realistisch mit drei Monaten rechnen muss. Geht es um Leasing, kann es auch noch länger dauern, denn die geleasten Fahrzeuge oder Maschinen müssen erst bereitgestellt werden. Bei neuen Fahrzeugen könne das im Extremfall auch mal zwölf Monate dauern, so Angela Roth. Das Geschäftsfeld der Mittelstandsfinanzierung ist eben deutlich umfangreicher und zeitintensiver als etwa die private Wohnbaufinanzierung.

Was ist nun Maklern zu raten, die sich neu in diesem zukunftsträchtigen Bereich etablieren wollen? „Anders als bei der privaten Baufinanzierung bekommen Sie Kunden im Bereich der Mittelstandsfinanzierung nicht über Leads oder Anrufe übers Internet. Sie brauchen einen vertrauensvollen persönlichen Kontakt“, sagt Marc Brettmann. Neben dem Fachwissen ist eine Aufbauarbeit in diesem Geschäftsfeld unerlässlich. Ein Netzwerk zu Steuerberatern und Banken als potenziellen Partnern ist ebenso wichtig wie ein starkes Empfehlungs- und Kundennetzwerk. Angela Roth betont zudem: „Sie sollten in diesem aufwendigen und umfangreichen Geschäftsfeld den Anspruch haben, fachlich hochqualifiziert zu sein. Es ist ein Irrglaube, weil es hier oft um Millionenbeträge geht, dass sich hier leicht schnelles Geld verdienen lässt.“ So sei allein die Palette der Kreditprodukte und möglicher Fördermittel sehr komplex. Eine freiwillige Fachqualifikation lohne sich demnach sehr, ebenso wie die Unterstützung durch eine leistungsstarke Plattform.

Fazit: Die Mittelstandsfinanzierung ist ein vielversprechendes und langfristig profitables Geschäftsfeld, wenn Vermittelnde bereit sind, entsprechend Zeit und Kapital in Fachwissen und die richtigen Kontakte zu investieren.

Autor Oliver Lepold ist freier Journalist.