Allgemein wird angenommen, dass Wachstumsaktien stärker von sinkenden Anleiherenditen profitieren als Substanzwerte, da sich ihre erwarteten Cashflows viel weiter in die Zukunft erstrecken.

Das heißt, dass sie eine längere „Duration“ haben und daher sensibler auf Veränderungen des Diskontierungssatzes reagieren, die zur Bewertung dieser Cashflows verwendet werden.

Der risikolose reale (inflationsbereinigte) Zinssatz ist eine Komponente des Diskontierungssatzes. Solange alle anderen Voraussetzungen gleich sind, dürften die Kurse von Wachstumsaktien daher stärker von einem Rückgang der realen Anleiherenditen profitieren als die der Substanzwerte. Die mathematische Begründung dieses Effekts haben wir in einem früheren Artikel behandelt, den Sie hier (in englischer Sprache) nachlesen können.

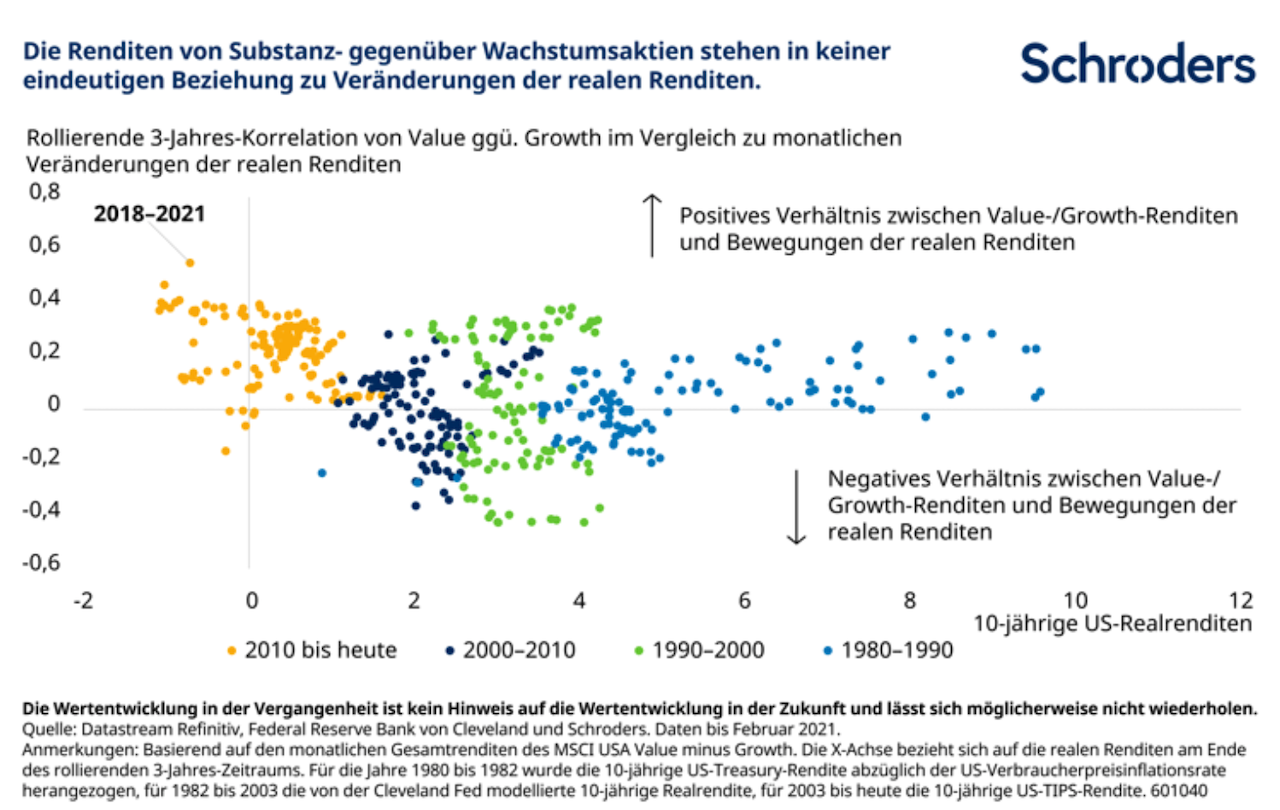

Obwohl die Renditen von Substanzwerten gegenüber Wachstumsaktien in den vergangenen Jahren positiv mit Veränderungen der realen Anleiherenditen korrelierten, war die Beziehung im Zeitverlauf nicht immer konstant.

So betrug die Korrelation zwischen der Wertentwicklung des MSCI USA Value Index gegenüber dem Growth Index und der Veränderung der Rendite von zehnjährigen inflationsgeschützten US-Treasuries (TIPS) in den vergangenen drei Jahren +0,55.

In den vergangenen 50 Jahren lag die durchschnittliche Korrelation jedoch bei +0,07 und schwankte zwischen positiver und negativer Korrelation, wie in der Abbildung unten zu sehen ist.

Die Erfahrung der vergangenen drei Jahre ist somit keineswegs repräsentativ, sondern ein Ausreißer. In keinem anderen Dreijahreszeitraum seit den 1990er Jahren war die Korrelation so hoch.

Dies lässt darauf schließen, dass sich Substanzwerte nicht automatisch besser entwickeln, wenn die realen Renditen steigen und umgekehrt.

Tatsächlich war die Beziehung in den 2010er Jahren positiver als im langfristigen Durchschnitt, was einige Marktbeobachter auf das Niedrigzinsumfeld zurückführten.

In den 1980er Jahren waren die Korrelationen aber ebenfalls positiver. Doch diese Zeit war keineswegs eine Zeit der niedrigen Renditen. Dies untergräbt das Argument, dass die niedrigen Renditen für die größere Korrelation verantwortlich seien.

Was könnte der instabilen Korrelation zugrunde liegen? Zunächst einmal gehen Veränderungen der Realzinsen häufig mit Veränderungen der Wachstums- und/oder Inflationserwartungen einher, die sich auf die erwarteten künftigen Cashflows auswirken können.

Es ist aber auch möglich, dass sich die mit diesen Cashflows assoziierte Risikoprämie, die eine weitere Komponente des Diskontierungssatzes ist, verändert hat.

Diese Effekte können sich gegenseitig aufheben, sodass es schwieriger wird, die Auswirkungen von Zinsschwankungen auf die Renditen von Substanz- gegenüber Wachstumsaktien eindeutig zu bestimmen.